Taxe sur la valeur ajoutée

Une Taxe sur la valeur ajoutée ( TVA ), connue dans certains pays sous le nom de taxe sur les produits et services ( TPS ), est un type de taxe qui est évalué progressivement. Elle est prélevée sur le prix d’un produit ou d’un service à chaque étape de la production, de la distribution ou de la vente au consommateur final. Si le consommateur final est une entreprise qui perçoit et verse au gouvernement la TVA sur ses produits ou services, elle peut récupérer la taxe payée. Elle s’apparente à une taxe de vente et est souvent comparée à celle-ci . La TVA est un impôt indirect car la personne qui paie la taxe en dernier lieu n’est pas nécessairement la même personne que celle qui paie la taxe au fisc.

Carte des pays et territoires selon leur statut TVA Pas de TVA T.V.A.

Carte des pays et territoires selon leur statut TVA Pas de TVA T.V.A.

La TVA compense essentiellement le service et l’infrastructure partagés fournis dans une certaine localité par un État et financés par ses contribuables qui ont été utilisés pour la fourniture de ce produit ou service. [ citation nécessaire ] Toutes les localités n’exigent pas que la TVA soit facturée et les exportations sont souvent exonérées. La TVA est généralement mise en œuvre en tant que taxe basée sur la destination, où le taux de taxe est basé sur l’emplacement du consommateur et appliqué au prix de vente. Les termes TVA, TPS et taxe à la consommation plus générale sont parfois utilisés de manière interchangeable. La TVA génère environ un cinquième des recettes fiscales totales à la fois dans le monde et parmi les membres de l’ Organisation de coopération et de développement économiques (OCDE). [1] : 14 En 2018, 166 des 193 pays membres à part entière de l’ONU employaient une TVA, y compris tous les membres de l’OCDE à l’exception des États-Unis, [1] : 14 où de nombreux États utilisent à la place un système de taxe sur les ventes.

Il existe deux méthodes principales de calcul de la TVA : la méthode de l’avoir ou basée sur la facture et la soustraction ou la méthode basée sur les comptes. Dans la méthode de la facture de crédit, les transactions de vente sont taxées, le client est informé de la TVA sur la transaction et les entreprises peuvent recevoir un crédit pour la TVA payée sur les intrants et les services. La méthode de l’avoir est de loin la plus courante et est utilisée par tous les TVA nationaux à l’exception du Japon. Dans la méthode de soustraction, une entreprise, à la fin d’une période de déclaration, calcule la valeur de toutes les ventes taxables, soustrait la somme de tous les achats taxables et applique le taux de TVA à la différence. La méthode de soustraction TVA n’est actuellement utilisée qu’au Japon bien qu’elle ait fait partie, souvent en utilisant le nom de “taxe forfaitaire”, de nombreuses propositions récentes de réforme fiscale des politiciens américains. [2][3] [4] Avec les deux méthodes, il existe des exceptions dans la méthode de calcul pour certains biens et transactions qui sont créés pour aider à la collecte ou pour lutter contre la fraude et l’évasion fiscales.

Histoire

L’Allemagne et la France ont été les premiers pays à mettre en œuvre la TVA, le faisant sous la forme d’une taxe générale à la consommation pendant la Première Guerre mondiale. [5] La variante moderne de la TVA a été mise en œuvre pour la première fois par la France en 1954 en Côte d’Ivoire (Côte d’Ivoire) colonie. Reconnaissant le succès de l’expérience, les Français l’introduisent en 1958. [5] Maurice Lauré , co-directeur de l’administration fiscale française, la Direction Générale des Impôts met en place la TVA le 10 avril 1954, bien que l’industriel allemand Wilhelm von Siemens propose le concept en 1918 Initialement destiné aux grandes entreprises, il s’est étendu au fil du temps à tous les secteurs d’activité. En France, c’est la première source de financement de l’État, représentant près de 50 % des recettes de l’État. [6]

Une étude de 2017 a révélé que l’adoption de la TVA est fortement liée aux pays dotés d’institutions corporatistes . [5]

Aperçu

Un reçu de TVA belge

Un reçu de TVA belge

Le montant de la TVA est décidé par l’État en pourcentage du prix des biens ou des services fournis. Comme son nom l’indique, la Taxe sur la valeur ajoutée est conçue pour ne taxer que la valeur ajoutée par une entreprise en plus des services et des biens qu’elle peut acheter sur le marché.

Pour comprendre ce que cela signifie, considérons un processus de production (par exemple, le café à emporter à partir de grains de café) où les produits deviennent successivement plus précieux à chaque étape du processus. Chaque entreprise assujettie à la TVA de la chaîne facturera la TVA en pourcentage du prix de vente et récupérera la TVA payée pour acheter les produits et services concernés ; l’effet est que la TVA nette est payée sur la valeur ajoutée. Lorsqu’un consommateur final effectue un achat soumis à la TVA – qui n’est pas remboursable dans ce cas – il paie la TVA pour l’ensemble du processus de production (par exemple, l’achat des grains de café, leur transport, leur transformation, leur culture, etc.), puisque la TVA est toujours incluse dans les prix.

La TVA perçue par l’État auprès de chaque entreprise est la différence entre la TVA sur les ventes et la TVA sur l’achat des biens et services dont dépend le produit, c’est-à-dire la valeur nette ajoutée par l’entreprise.

Mise en œuvre

La manière standard de mettre en œuvre une Taxe sur la valeur ajoutée consiste à supposer qu’une entreprise doit une fraction du prix du produit moins toutes les taxes précédemment payées sur le bien.

Selon la méthode de collecte , la TVA peut être basée sur les comptes ou sur les factures . [7] Dans le cadre de la méthode de perception de la facture, chaque vendeur facture la TVA sur sa production et remet à l’acheteur une facture spéciale indiquant le montant de la taxe facturée. Les acheteurs qui sont assujettis à la TVA sur leurs propres ventes (taxe en aval) considèrent la taxe sur les factures d’achat comme une taxe en amont et peuvent déduire la somme de leur propre assujettissement à la TVA. La différence entre la taxe en aval et la taxe en amont est versée au gouvernement (ou un remboursement est réclamé, en cas de passif négatif). Selon la méthode basée sur les comptes, aucune facture spécifique de ce type n’est utilisée. Au lieu de cela, la taxe est calculée sur la valeur ajoutée, mesurée comme une différence entre les revenus et les achats autorisés. La plupart des pays utilisent aujourd’hui la méthode de la facture, la seule exception étant le Japon, qui utilise la méthode des comptes.

Selon le moment de la collecte [8] , la TVA (ainsi que la comptabilité en général) peut être basée sur la comptabilité d’exercice ou sur la trésorerie . Comptabilité de caissela comptabilité est une forme très simple de comptabilité. Lorsqu’un paiement est reçu pour la vente de biens ou de services, un dépôt est effectué et le revenu est enregistré à la date de réception des fonds, peu importe quand la vente a été effectuée. Les chèques sont émis lorsque les fonds sont disponibles pour payer les factures, et la dépense est enregistrée à la date du chèque, quelle que soit la date à laquelle la dépense a été engagée. L’objectif principal est le montant d’argent en banque et l’objectif secondaire est de s’assurer que toutes les factures sont payées. Peu d’efforts sont faits pour faire correspondre les revenus à la période au cours de laquelle ils sont gagnés, ou pour faire correspondre les dépenses à la période au cours de laquelle elles sont engagées. Comptabilité d’exercicefait correspondre les revenus à la période au cours de laquelle ils sont gagnés et fait correspondre les dépenses à la période au cours de laquelle elles sont engagées. Bien qu’elle soit plus complexe que la comptabilité de caisse, elle fournit beaucoup plus d’informations sur votre entreprise. La comptabilité d’exercice vous permet de suivre les créances (montants dus par les clients sur les ventes à crédit) et les dettes (montants dus aux fournisseurs sur les achats à crédit). La comptabilité d’exercice vous permet de faire correspondre les revenus aux dépenses engagées pour les gagner, ce qui vous donne des rapports financiers plus significatifs.

Des incitations

La principale raison pour laquelle la TVA a été adoptée avec succès dans 116 pays en 2020 [9] est qu’elle incite les entreprises à enregistrer et à conserver leurs factures, et cela sous la forme de biens détaxés et d’exonération de TVA sur les biens non revendu. [10] Une entreprise, essentiellement par le biais de son enregistrement, est exonérée de la TVA sur les biens achetés pour son propre usage.

Inscription

En général, les pays qui ont un système de TVA exigent que la plupart des entreprises soient enregistrées à la TVA. Les entreprises assujetties à la TVA peuvent être des personnes physiques ou morales, mais les pays peuvent avoir des seuils ou des réglementations différents précisant à partir de quels niveaux de chiffre d’affaires l’enregistrement devient obligatoire. Les entreprises assujetties à la TVA sont tenues d’ajouter la TVA sur les biens et services qu’elles fournissent à d’autres (à quelques exceptions près, qui varient selon les pays) et de déclarer la TVA à l’autorité fiscale, après déduction de la TVA qu’elles ont payée sur les biens et services qu’ils ont acquis auprès d’autres entreprises assujetties à la TVA.

Comparaison avec l’impôt sur le revenu

Comme un impôt sur le revenu, la TVA est basée sur l’augmentation de la valeur d’un produit ou d’un service à chaque étape de la production ou de la distribution. Cependant, il existe des différences importantes : [11]

- Une TVA est généralement perçue par le détaillant final. Par conséquent, même si la TVA est effectivement supportée à toutes les étapes de la production et de la distribution, elle est fréquemment comparée à une taxe sur les ventes.

- Une TVA est généralement un impôt forfaitaire .

- Aux fins de la TVA, un importateur est supposé avoir contribué à 100 % de la valeur d’un produit importé de l’extérieur de la zone de TVA. L’importateur supporte la TVA sur la valeur totale du produit, et celle-ci ne peut pas être remboursée, même si le fabricant étranger a payé d’autres formes d’impôt sur le revenu. Cela contraste avec le système d’impôt sur le revenu des États-Unis, qui permet aux entreprises de passer en charges les coûts payés aux fabricants étrangers. Pour cette raison, la TVA est souvent considérée par les fabricants américains comme un obstacle au commerce, comme nous le verrons plus loin.

Comparaison avec la taxe de vente

| Apprendre encore plus Cette section a besoin de citations supplémentaires pour vérification . ( janvier 2019 ) Please help improve this article by adding citations to reliable sources. Unsourced material may be challenged and removed. (Learn how and when to remove this template message) |

La Taxe sur la valeur ajoutée évite l’effet de cascade de la taxe sur les ventes en ne taxant que la valeur ajoutée à chaque étape de la production. Pour cette raison, partout dans le monde, la TVA a gagné en popularité par rapport aux taxes de vente traditionnelles. En principe, la TVA s’applique à toutes les livraisons de biens et de services. La TVA est évaluée et collectée sur la valeur des biens ou des services qui ont été fournis chaque fois qu’il y a une transaction (vente/achat). Le vendeur facture la TVA à l’acheteur et le vendeur paie cette TVA au gouvernement. Si, toutefois, les acheteurs ne sont pas les utilisateurs finaux, mais que les biens ou services achetés sont des coûts pour leur entreprise, la taxe qu’ils ont payée pour ces achats peut être déduite de la taxe qu’ils facturent à leurs clients. Le gouvernement ne reçoit que la différence ; en d’autres termes, il est payé de l’impôt sur la marge brutede chaque transaction, par chaque acteur de la chaîne de vente. [12]

Une taxe sur les ventes encourage l’intégration verticale et décourage donc la spécialisation et le commerce en raison du fait qu’elle taxe la valeur totale du produit à chaque étape de la production, au lieu de la seule valeur qui a été ajoutée au produit.

Dans de nombreux pays en développement tels que l’Inde, la taxe sur les ventes/TVA sont des sources de revenus clés, car le taux de chômage élevé et le faible revenu par habitant rendent les autres sources de revenus inadéquates. Cependant, de nombreux gouvernements infranationaux s’y opposent fortement, car cela entraîne une réduction globale des recettes qu’ils perçoivent ainsi qu’une certaine autonomie.

En théorie, la taxe de vente est normalement facturée aux utilisateurs finaux (consommateurs). Le mécanisme de la TVA signifie que la taxe sur l’utilisateur final est la même qu’avec une taxe sur les ventes. Le principal inconvénient de la TVA est la comptabilité supplémentaire exigée par ceux qui se trouvent au milieu de la chaîne d’approvisionnement ; cela est contrebalancé par la simplicité de ne pas exiger un ensemble de règles pour déterminer qui est et n’est pas considéré comme un utilisateur final. Lorsque le système de TVA comporte peu d’exonérations, voire aucune, comme la TPS en Nouvelle-Zélande, le paiement de la TVA est encore plus simple.

Une idée économique générale est que si les taxes de vente sont suffisamment élevées, les gens commencent à se livrer à des activités d’évasion fiscale généralisées (comme acheter sur Internet, se faire passer pour une entreprise, acheter en gros, acheter des produits par l’intermédiaire d’un employeur, etc.). D’autre part, les taux totaux de TVA peuvent dépasser 10 % sans fraude généralisée grâce au nouveau mécanisme de collecte. Cependant, du fait de son mécanisme particulier de collecte, la TVA devient assez facilement la cible de fraudes spécifiques comme la Fraude carrousel , qui peuvent être très coûteuses en termes de perte de recettes fiscales pour les États. [13]

Exemples

Considérez la fabrication et la vente de n’importe quel article, qui dans ce cas est un widget . Dans ce qui suit, le terme “marge brute” est utilisé plutôt que “bénéfice”. Le profit est le reste de ce qui reste après avoir payé d’autres coûts, tels que le loyer et les frais de personnel.

Sans aucun impôt

- Un fabricant de widgets, par exemple, dépense 1,00 $ en matières premières et les utilise pour fabriquer un widget.

- Le widget est vendu en gros à un détaillant de widgets pour 1,20 $, laissant une marge brute de 0,20 $.

- Le détaillant de widgets vend ensuite le widget à un consommateur de widgets pour 1,50 $, laissant une marge brute de 0,30 $.

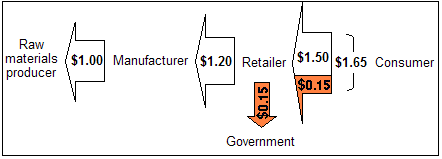

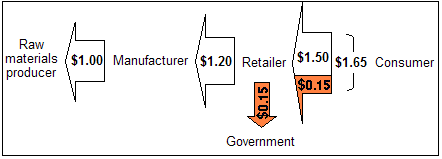

Avec une taxe de vente

Avec une taxe de vente de 10% :

- Le fabricant dépense 1,00 $ pour les matières premières, certifiant qu’il n’est pas un consommateur final.

- Le fabricant facture au détaillant 1,20 $, en vérifiant que le détaillant n’est pas un consommateur, laissant la même marge brute de 0,20 $.

- Le détaillant facture au consommateur (1,50 $ × 1,10) = 1,65 $ et verse 0,15 $ au gouvernement, ce qui laisse une marge brute de 0,30 $.

Ainsi, le consommateur a payé 10 % (0,15 $) de plus, par rapport au régime de non-imposition, et le gouvernement a perçu ce montant sous forme d’impôt. Les détaillants n’ont payé aucune taxe directement (c’est le consommateur qui a payé la taxe), mais le détaillant doit remplir les formalités administratives afin de transmettre correctement au gouvernement la taxe de vente qu’il a perçue. Les fournisseurs et les fabricants ont la charge administrative de fournir des certifications d’exemption d’État correctes et de vérifier que leurs clients (détaillants) ne sont pas des consommateurs. Le détaillant doit vérifier et conserver ces certificats d’exemption. De plus, le détaillant doit garder une trace de ce qui est imposable et de ce qui ne l’est pas, ainsi que des différents taux d’imposition dans chacune des villes, comtés et États pour les plus de 35 000 juridictions fiscales mondiales.

Une grande exception à cet état de fait est la vente en ligne. En règle générale, si l’entreprise de vente au détail en ligne n’a aucun lien (également appelé présence physique substantielle) dans l’État où la marchandise sera livrée, aucune obligation n’est imposée au détaillant de percevoir les taxes de vente auprès des acheteurs “hors de l’État”. En règle générale, la loi de l’État exige que l’acheteur déclare ces achats à l’autorité fiscale de l’État et paie la taxe d’utilisation , qui compense la taxe de vente qui n’est pas payée par le détaillant.

Avec une Taxe sur la valeur ajoutée

Avec une TVA à 10% :

- Le fabricant dépense (1 $ × 1,10) = 1,10 $ pour les matières premières, et le vendeur des matières premières verse 0,10 $ au gouvernement.

- Le fabricant facture le détaillant (1,20 $ × 1,10) = 1,32 $ et paie le gouvernement (0,12 $ moins 0,10 $) = 0,02 $ , laissant la même marge brute de (1,32 $ – 1,10 $ – 0,02 $) = 0,20 $ .

- Le détaillant facture le consommateur (1,50 $ × 1,10) = 1,65 $ et paie le gouvernement (0,15 $ moins 0,12 $) = 0,03 $ , laissant la même marge brute de (1,65 $ – 1,32 $ – 0,03 $) = 0,30 $ .

- Le fabricant et le détaillant réalisent moins de marge brute en pourcentage. Si le coût de production des matières premières était indiqué, cela serait également vrai de la marge brute du fournisseur de matières premières sur une base de pourcentage.

- Notez que les taxes payées par le fabricant et le détaillant au gouvernement correspondent à 10 % des valeurs ajoutées par leurs pratiques commerciales respectives (par exemple, la valeur ajoutée par le fabricant est de 1,20 $ moins 1,00 $, donc la taxe payable par le fabricant est de (1,20 $). – 1,00 $) × 10 % = 0,02 $).

Dans l’exemple de TVA ci-dessus, le consommateur a payé, et le gouvernement a reçu, le même montant en dollars qu’avec une taxe de vente. À chaque étape de la production, le vendeur perçoit une taxe au nom du gouvernement et l’acheteur paie la taxe en payant un prix plus élevé. L’acheteur peut alors être remboursé du paiement de la taxe, mais uniquement en vendant avec succès le produit à valeur ajoutée à l’acheteur ou au consommateur à l’étape suivante. Dans les exemples présentés précédemment, si le détaillant ne parvient pas à vendre une partie de son inventaire, il subit une perte financière plus importante dans le cadre du régime de TVA par rapport au système de réglementation de la taxe de vente en ayant payé un prix plus élevé sur le produit qu’il souhaite vendre. Chaque entreprise est responsable de la gestion des documents nécessaires afin de transmettre au gouvernement la TVA qu’elle a perçue sur sa marge brute. Les entreprises sont libérées de toute obligation de demander des attestations aux acheteurs qui ne sont pas des utilisateurs finaux et de fournir ces attestations à leurs fournisseurs, mais elles supportent des frais comptables accrus pour la perception de la taxe, qui ne sont pas remboursés par l’administration fiscale. Par exemple, les entreprises de vente en gros doivent désormais embaucher du personnel et des comptables pour gérer les formalités administratives liées à la TVA, ce qui ne serait pas nécessaire si elles percevaient plutôt la taxe de vente.

Limites des exemples

Dans les exemples ci-dessus, nous avons supposé que le même nombre de gadgets était fabriqué et vendu avant et après l’introduction de la taxe. Ce n’est pas vrai dans la vraie vie.

Le modèle économique de l’ offre et de la demande suggère que toute taxe augmente le coût de la transaction pour quelqu’un , qu’il s’agisse du vendeur ou de l’acheteur. En augmentant le coût, soit la courbe de la demande se déplace vers la droite, soit la courbe de l’offre se déplace vers le haut. Les deux sont fonctionnellement équivalents. Par conséquent, la quantité d’un bien acheté diminue et/ou le prix auquel il est vendu augmente.

Ce déplacement de l’offre et de la demande n’est pas intégré dans l’exemple ci-dessus, par souci de simplicité et parce que ces effets sont différents pour chaque type de bien. L’exemple ci-dessus suppose que la taxe n’entraîne pas de distorsion .

Limites de la TVA

Une analyse de l’offre et de la demande d’un marché taxé

Une analyse de l’offre et de la demande d’un marché taxé

Une TVA, comme la plupart des taxes, déforme ce qui se serait passé sans elle. Parce que le prix pour quelqu’un augmente, la quantité de biens échangés diminue. En conséquence, certaines personnes sont plus mal loties que le gouvernement n’est mieux loti par les revenus fiscaux. C’est-à-dire qu’il y a plus de pertes dues aux variations de l’offre et de la demande que de gains en taxes. C’est ce qu’on appelle une perte sèche . Si le revenu perdu par l’économie est supérieur au revenu du gouvernement, la taxe est inefficace. La TVA et un hors TVA ont les mêmes implications sur le modèle microéconomique.

Le montant total des revenus du gouvernement (les recettes fiscales) peut ne pas être un poids mort, si les recettes fiscales sont utilisées pour des dépenses productives ou ont des externalités positives – en d’autres termes, les gouvernements peuvent faire plus que simplement consommer les revenus fiscaux. Bien que des distorsions se produisent, les taxes à la consommation telles que la TVA sont souvent considérées comme supérieures car elles faussent moins les incitations à investir, à épargner et à travailler que la plupart des autres types de fiscalité – en d’autres termes, une TVA décourage la consommation plutôt que la production.

Dans le schéma de droite :

- Perte sèche : l’aire du triangle formé par la case des revenus fiscaux, la Courbe d’offre d’origine et la courbe de demande

- Recettes fiscales des gouvernements : le rectangle gris qui dit “recettes fiscales”

- Surplus total du consommateur après le virage : la zone verte

- Excédent total du producteur après le changement : la zone jaune

Importations et exportations

Étant une taxe à la consommation, la TVA est généralement utilisée en remplacement de la taxe sur les ventes. En fin de compte, il impose les mêmes personnes et entreprises les mêmes sommes d’argent, bien que son mécanisme interne soit différent. Il existe une différence significative entre la TVA et la taxe de vente pour les biens importés et exportés :

- La TVA est facturée pour un produit exporté alors que la taxe de vente ne l’est pas.

- La taxe sur les ventes est payée pour le prix total du produit importé, tandis que la TVA ne devrait être facturée que pour la valeur ajoutée à ce produit par l’importateur et le revendeur.

Cela signifie que, sans mesures spéciales, les marchandises seront taxées deux fois si elles sont exportées d’un pays qui applique la TVA vers un autre pays qui applique à la place une taxe sur les ventes. À l’inverse, les marchandises importées d’un pays sans TVA dans un autre pays avec TVA n’entraîneront aucune taxe de vente et seulement une fraction de la TVA habituelle. Il existe également des différences significatives dans la taxation des biens importés / exportés entre les pays ayant des systèmes ou des taux de TVA différents. La taxe de vente n’a pas ces problèmes – elle est facturée de la même manière pour les produits importés et nationaux, et elle n’est jamais facturée deux fois.

Pour résoudre ce problème, presque tous les pays qui utilisent la TVA utilisent des règles spéciales pour les marchandises importées et exportées :

- Tous les biens importés sont assujettis à la TVA pour leur prix total lorsqu’ils sont vendus pour la première fois.

- Toutes les marchandises exportées sont exonérées de tout paiement de TVA.

Pour ces raisons, la TVA sur les importations et les remboursements de TVA sur les exportations constituent une pratique courante approuvée par l’ Organisation mondiale du commerce (OMC). [ citation nécessaire ]

Exemple

→ En Allemagne, un produit est vendu à un revendeur allemand pour 2 500 $ + TVA (3 000 $). Le revendeur allemand réclamera le remboursement de la TVA à l’État (le délai de remboursement change en fonction des lois et des États locaux) et facturera ensuite la TVA au client.

→ Aux États-Unis, un produit est vendu à un autre revendeur américain pour 2 500 $ (sans la taxe de vente) avec un certificat d’exonération. Le revendeur américain facturera la taxe de vente au client.

Remarque : Le système de TVA adopté en Europe affecte les flux de trésorerie des entreprises en raison des coûts de mise en conformité [14] et du risque de fraude pour les gouvernements en raison des impôts réclamés en trop. [ citation nécessaire ]

C’est différent pour les ventes B2B entre pays, où sera appliqué l’autoliquidation (pas de TVA facturée) ou l’exonération de la taxe de vente, dans le cas de ventes B2C, le vendeur doit payer la TVA ou la taxe de vente à l’État consommateur (créant une situation controversée en demandant à une société étrangère pour payer les impôts de leurs résidents/citoyens assujettis sans juridiction sur le vendeur).

Autour du monde

Australie

La taxe sur les produits et services (TPS) est une Taxe sur la valeur ajoutée introduite en Australie en 2000, qui est collectée par l’ Australian Tax Office . Les revenus sont ensuite redistribués aux États et territoires via le processus de la Commonwealth Grants Commission. Il s’agit essentiellement du programme australien de péréquation fiscale horizontale . Alors que le taux est actuellement fixé à 10 %, de nombreux articles consommés dans le pays sont effectivement détaxés (sans TPS), tels que les aliments frais, l’éducation et les services de santé, certains produits médicaux, ainsi que des exonérations pour les charges gouvernementales et des frais qui ont eux-mêmes le caractère de taxes.

Bengladesh

La Taxe sur la valeur ajoutée (TVA) au Bangladesh a été introduite en 1991, remplaçant la taxe de vente et la plupart des droits d’accise. La loi de 1991 sur la Taxe sur la valeur ajoutée a été promulguée cette année-là et la TVA a commencé son adoption à partir du 10 juillet 1991. Au Bangladesh, le 10 juillet est célébré comme la Journée nationale de la TVA. En l’espace de 25 ans, la TVA est devenue la principale source de recettes publiques. Environ 56% des recettes fiscales totales sont des recettes de TVA au Bangladesh. Le taux de TVA standard est de 15 %. L’exportation est détaxée. Outre ces taux, il existe plusieurs taux réduits, appelés localement taux tronqués, pour les secteurs de services allant de 1,5 % à 10 %. Pour accroître la productivité de la TVA, le gouvernement a promulgué la loi de 2012 sur la Taxe sur la valeur ajoutée et les droits supplémentaires. Cette loi devait initialement fonctionner en ligne avec une administration automatisée à partir du 1er juillet 2017,[15]

Le Conseil national des recettes (NBR) du ministère des Finances du gouvernement du Bangladesh est l’organisation faîtière qui administre la Taxe sur la valeur ajoutée. Les règles et actes pertinents comprennent : la loi sur la Taxe sur la valeur ajoutée, 1991 ; [16] [17] [18] [19] Loi de 2012 sur la Taxe sur la valeur ajoutée et les droits supplémentaires ; [20] Loi de 2015 sur la surtaxe et le prélèvement pour le développement (imposition et recouvrement); [21] et Règles relatives à la Taxe sur la valeur ajoutée et aux droits supplémentaires, 2016. [22]Quiconque vend un produit et perçoit la TVA auprès des acheteurs devient un fiduciaire de la TVA s’il : enregistre son entreprise et collecte un numéro d’identification d’entreprise (BIN) auprès de la BNR ; soumettre les déclarations de TVA à temps ; offrir des reçus de TVA aux consommateurs ; stocker toutes les notes de trésorerie ; et utiliser le système de remboursement de la TVA de manière responsable. Toute personne qui travaille dans le département TVA ou Douane de la BNR et traite avec les fiduciaires TVA est un mentor TVA. Le taux forfaitaire de TVA est de 15%

Barbade

La TVA à la Barbade a été introduite le 1er janvier 1997 et a remplacé 11 autres taxes différentes. [23] .Il a été introduit à l’origine à un taux de 15 %, mais a ensuite été augmenté à un taux de 17,5 % sur la plupart des biens et services en 2011. [24] TVA sur les restaurants et les chambres d’hôtel entre 10 % et 15 % alors qu’aucune taxe est prélevé sur certains aliments et biens répertoriés par le gouvernement. [25] Les recettes sont perçues par l’ Autorité fiscale de la Barbade . [26]

Canada

La taxe sur les produits et services (TPS) est une Taxe sur la valeur ajoutée introduite par le gouvernement fédéral en 1991 au taux de 7 %, puis réduite au taux actuel de 5 %. Une Taxe de vente harmonisée (TVH) qui combine la TPS et la taxe de vente provinciale est perçue au Nouveau-Brunswick (15 %), à Terre-Neuve (15 %), en Nouvelle-Écosse (15 %), en Ontario (13 %) et à l’Île-du-Prince-Édouard ( 15 %), tandis que la Colombie-Britannique avait une TVH de 12 % de 2010 à 2013. Le Québec a une TVH de facto de 14,975 % : sa taxe de vente provinciale suit les mêmes règles que la TPS, et les deux sont perçues ensemble par Revenu Québec. Les prix annoncés et affichés excluent généralement les taxes, qui sont calculées au moment du paiement ; les exceptions courantes sont les carburants, dont les prix affichés incluent les ventes et les droits d’ acciseles taxes et les articles dans les distributeurs automatiques ainsi que l’alcool dans les magasins monopolistiques. Les produits d’épicerie de base, les médicaments sur ordonnance, le transport entrant/sortant et les appareils médicaux sont exemptés.

Chine

La TVA a été mise en place en Chine en 1984 et est administrée par l’Administration nationale des impôts. En 2007, les recettes de la TVA étaient de 15,47 milliards de yuans (2,2 milliards de dollars), soit 33,9 % des recettes fiscales totales de la Chine pour l’année. [ douteux – discuter ] Le taux standard de TVA en Chine est de 13 %. Il existe un taux réduit de 9% qui s’applique aux produits tels que les livres et les types d’huiles, et de 6% pour les services à l’exception de la location d’EPI. [27]

Union européenne

La Taxe sur la valeur ajoutée de l’ Union européenne (TVA de l’UE) couvre la consommation de biens et de services et est obligatoire pour les États membres de l’Union européenne . Le problème clé de la TVA de l’UE est de savoir où se produisent la fourniture et la consommation, déterminant ainsi quel État membre percevra la TVA et quel taux de TVA sera appliqué.

La législation nationale en matière de TVA de chaque État membre doit être conforme aux dispositions de la législation de l’UE en matière de TVA, [28]qui impose un taux normal minimum de 15 % et un ou deux taux réduits ne pouvant être inférieurs à 5 %. Certains membres de l’UE ont un taux de TVA de 0 % sur certaines fournitures ; ces États auraient accepté cela dans le cadre de leur traité d’adhésion à l’UE (par exemple, les journaux et certains magazines en Belgique). Certains biens et services doivent être exonérés de TVA (par exemple, les services postaux, les soins médicaux, les prêts, les assurances, les paris), et certains autres biens et services doivent être exonérés de TVA, mais sous réserve de la capacité d’un État membre de l’UE d’opter pour facturer la TVA sur ces fournitures (telles que les terrains et certains services financiers). Le taux le plus élevé actuellement en vigueur dans l’UE est de 27 % (Hongrie), bien que les États membres soient libres de fixer des taux plus élevés. Il n’y a, en fait, qu’un seul pays de l’UE (le Danemark) qui n’applique pas de taux réduit de TVA. [29]

Certaines zones des États membres (à la fois outre-mer et sur le continent européen) se trouvent en dehors de la Zone de TVA de l’UE, et certains États non membres de l’UE se trouvent à l’intérieur de la Zone de TVA de l’UE. Les zones extérieures peuvent ne pas avoir de TVA ou avoir un taux inférieur à 15 %. Les biens et services fournis des zones extérieures aux zones intérieures sont considérés comme importés. (Voir Zone de TVA de l’UE § Zone de TVA de l’UE pour une liste complète.)

La TVA facturée par une entreprise et payée par ses clients est appelée “TVA en aval” (c’est-à-dire la TVA sur ses fournitures en aval). La TVA payée par une entreprise à d’autres entreprises sur les fournitures qu’elle reçoit est appelée “TVA en amont” (c’est-à-dire la TVA sur ses fournitures en amont). Une entreprise est généralement en mesure de récupérer la TVA en amont dans la mesure où la TVA en amont est imputable à (c’est-à-dire utilisée pour fabriquer) ses produits imposables. La TVA en amont est récupérée en l’imputant sur la TVA en aval dont l’entreprise est tenue de rendre compte au gouvernement, ou, s’il y a un excédent, en réclamant un remboursement au gouvernement. Les particuliers sont généralement autorisés à acheter des biens dans n’importe quel pays membre et à les ramener chez eux et à ne payer que la TVA au vendeur.] n’est pas récupérable, bien qu’une entreprise puisse augmenter ses prix afin que le client supporte effectivement le coût de la TVA « collante » (le taux effectif sera inférieur au taux nominal et dépendra de l’équilibre entre les intrants précédemment taxés et la main-d’œuvre exonérée organiser).

Conseil de coopération du Golfe

Croissance accrue et pressions exercées sur les gouvernements du CCG pour qu’ils fournissent les infrastructures nécessaires à la croissance des centres urbains, les États membres du Conseil de coopération du Golfe (CCG), qui forment ensemble le Conseil de coopération du Golfe (CCG), ont ressenti le besoin de introduire un système fiscal dans la région.

En particulier, les Émirats arabes unis (EAU) ont mis en place la TVA le 1er janvier 2018. Pour les entreprises dont les revenus annuels dépassent 102 000 $ (375 000 Dhs), l’inscription est obligatoire. Le ministre des Affaires financières d’Oman a indiqué que les pays du CCG ont convenu que le taux d’introduction de la TVA est de 5 %. [30] [31] [32] [33] Le système de TVA du Royaume d’Arabie saoudite a été mis en place le 1er janvier 2018 au taux de 5 %. Cependant, le 11 mai 2020, le Royaume d’Arabie saoudite a annoncé une augmentation de la TVA de 5% à 15% à compter du 1er juillet 2020, en raison des effets de la pandémie de Corona et de la baisse des prix du pétrole. [34]

Inde

La TVA a été introduite dans le système fiscal indien à partir du 1er avril 2005. Sur les 28 États indiens de l’époque, huit n’ont pas introduit la TVA en première instance. Il existe un taux de TVA uniforme de 5% et 14,5% dans toute l’Inde. Le gouvernement du Tamil Nadu a introduit une loi du nom de Tamil Nadu Value Added Tax Act 2006 qui est entrée en vigueur le 1er janvier 2007. Elle était également connue sous le nom de TN-VAT. Sous le gouvernement du BJP , une nouvelle taxe nationale sur les biens et services a été introduite en vertu du cent premier amendement de la Constitution de l’Inde .

Indonésie

La Taxe sur la valeur ajoutée (TVA) a été introduite dans le système fiscal indonésien le 1er avril 1985. Le taux général de TVA est de 10 %. Il est actuellement prévu de porter le taux normal de TVA à 12 %. Utilisation de la méthode de soustraction indirecte avec facture pour calculer la Taxe sur la valeur ajoutée à payer. La TVA était perçue par la Direction générale des impôts du ministère des Finances. Certains biens et services sont exonérés de TVA, comme les produits de base vitaux pour le grand public, les services médicaux ou de santé, les services religieux, les services éducatifs et les services fournis par le gouvernement dans le cadre de l’exécution de l’administration gouvernementale générale.

Israël

La Taxe sur la valeur ajoutée (TVA) a été imposée pour la première fois en Israël le 1er juillet 1976, en vertu de la loi sur la Taxe sur la valeur ajoutée, suite aux recommandations du comité Asher, qui a traité cette question sous le premier gouvernement Rabin. Le taux initial de TVA était de 8 %.

De juin 2013 à septembre 2015, le taux de TVA était de 18 %. Depuis lors, le taux de TVA en Israël est de 17 %.

Japon SHAHAB

La taxe à la consommation (消費税, shōhizei ) au Japon est de 8 %, qui se compose d’un taux d’imposition national de 6,3 % et d’une taxe locale de 1,7 %. [35] [36] Il est généralement (mais pas toujours) inclus dans les prix affichés. À partir du 1er octobre 2019, il est proposé d’augmenter le taux d’imposition à 10 % pour la plupart des biens, tandis que les produits d’épicerie et autres produits de première nécessité resteront à 8 %. [37]

Malaisie SONA

La taxe sur les produits et services (TPS) est une Taxe sur la valeur ajoutée introduite en Malaisie en 2015, qui est collectée par le Département royal des douanes malaisiennes. Le taux normal est actuellement fixé à 6 %. De nombreux articles de consommation nationale tels que les aliments frais, l’eau, l’électricité et les transports publics terrestres sont détaxés, tandis que certaines fournitures telles que les services d’éducation et de santé sont exonérées de la TPS. Après avoir été révisée par le gouvernement nouvellement élu après l’élection générale 14, la TPS sera supprimée dans toute la Malaisie à partir du 1er juin 2018.

Depuis le 8 août 2018, la taxe sur les produits et services (TPS) a été abolie et remplacée par la taxe sur les ventes et les services (SST) sous le nouveau gouvernement qui s’est engagé à le faire dans son manifeste. [38] [39] Le nouveau SST ou SST 2.0 est sur le point d’être déployé le 1er septembre 2018. L’ancien ministre des Finances Lim Guan Eng a déclaré que ne pas le faire entraînerait un déficit d’exploitation de 4 milliards de RM (environ 969 millions en USD) pour le gouvernement malaisien. [40] Dans le cadre du nouveau système fiscal, certains articles seront soumis à une taxe de 5% ou 10% tandis que les services seront soumis à une taxe de 6%.

Mexique

La Taxe sur la valeur ajoutée (en espagnol : Impuesto al Valor Agregado , IVA) est une taxe appliquée au Mexique et dans d’autres pays d’Amérique latine. Au Chili, on l’appelle aussi Impuesto al Valor Agregado et, au Pérou, on l’appelle Impuesto General a las Ventas ou IGV .

Avant l’IVA, une taxe de vente (en espagnol : impuesto a las ventas ) était appliquée au Mexique. En septembre 1966, la première tentative d’application de l’IVA a eu lieu lorsque des experts fiscaux ont déclaré que l’IVA devrait être un équivalent moderne de la taxe de vente telle qu’elle se produisait en France. Lors de la convention du Centre interaméricain des administrateurs des recettes en avril et mai 1967, la représentation mexicaine a déclaré que l’application d’une Taxe sur la valeur ajoutée ne serait pas possible au Mexique à l’époque. En novembre 1967, d’autres experts ont déclaré que bien qu’il s’agisse d’un des impôts indirects les plus équitables, son application au Mexique ne pouvait avoir lieu.

En réponse à ces déclarations, un échantillonnage direct des membres du secteur privé a eu lieu ainsi que des visites de terrain dans les pays européens où cette taxe était appliquée ou allait être appliquée. En 1969, la première tentative de substituer la taxe sur les revenus commerciaux à la Taxe sur la valeur ajoutée a eu lieu. Le 29 décembre 1978, le gouvernement fédéral a publié l’application officielle de la taxe à compter du 1er janvier 1980 au Journal officiel de la Fédération .

En 2010, le taux général de TVA était de 16 %. Ce taux était appliqué dans tout le Mexique sauf dans les régions limitrophes (c’est-à-dire la frontière des États-Unis, ou le Belize et le Guatemala), où le taux était de 11 %. Les principales exemptions concernent les livres, la nourriture et les médicaments sur une base de 0 %. Certains services sont également exonérés, comme les soins médicaux d’un médecin. En 2014, les réformes fiscales mexicaines ont éliminé le taux d’imposition favorable pour les régions frontalières et ont augmenté la TVA à 16 % dans tout le pays.

Népal

La TVA a été mise en place en 1998 et constitue la principale source de recettes publiques. Il est administré par l’Inland Revenue Department du Népal. Le Népal prélève deux taux de TVA : le taux normal de 13 % et le taux zéro. De plus, certains biens et services sont exonérés de TVA.

Nouvelle-Zélande

La taxe sur les produits et services (TPS) est une Taxe sur la valeur ajoutée qui a été introduite en Nouvelle-Zélande en 1986, actuellement prélevée à 15 %. Il se distingue par l’exonération de quelques articles de la taxe. De juillet 1989 à septembre 2010, la TPS a été prélevée à 12,5 % et avant cela à 10 %.

Les pays nordiques

MOMS ( danois : merværdiafgift , anciennement meromsætningsafgift ), norvégien : merverdiavgift ( bokmål ) ou meirverdiavgift ( nynorsk ) (en abrégé MVA ), suédois : Mervärdes- och OMSättningsskatt (jusqu’au début des années 1970 étiqueté comme OMS OMSättningsskatt uniquement), islandais : virðisaukaskattur (en abrégé ), féroïen : meirvirðisgjald (en abrégé MVG ) ou finnois : arvonlisävero(en abrégé ALV ) sont les termes nordiques pour la TVA . Comme les ventes et la TVA des autres pays, il s’agit d’un impôt indirect .

| An | Niveau d’imposition (Danemark) | Nom |

| 1962 | 9% | SGD |

| 1967 | dix% | MAMANS |

| 1968 | 12.5658 | |

| 1970 | 15% | MAMANS |

| 1977 | 18% | MAMANS |

| 1978 | 20,25% | MAMANS |

| 1980 | 22% | MAMANS |

| 1992 | 25% | MAMANS |

Au Danemark, la TVA est généralement appliquée à un taux et, à quelques exceptions près, n’est pas fractionnée en deux ou plusieurs taux comme dans d’autres pays (par exemple l’Allemagne), où des taux réduits s’appliquent aux biens essentiels tels que les denrées alimentaires. Le taux standard actuel de TVA au Danemark est de 25 %. Cela fait du Danemark l’un des pays où la Taxe sur la valeur ajoutée est la plus élevée, aux côtés de la Norvège, de la Suède et de la Croatie. Un certain nombre de services ont réduit la TVA [ citation nécessaire ] , par exemple le transport public de personnes privées, les services de soins de santé, l’édition de journaux, la location de locaux (le bailleur peut cependant s’inscrire volontairement comme assujetti à la TVA, sauf pour les locaux d’habitation), et opérations d’agence de voyage.

En Finlande, le taux normal de TVA est de 24 % à compter du 1er janvier 2013 (au lieu de 23 %), ainsi que tous les autres taux de TVA, à l’exclusion du taux zéro. [41]En outre, deux taux réduits sont en vigueur : 14 % (contre 13 % à compter du 1er janvier 2013), qui s’applique aux denrées alimentaires et aux aliments pour animaux, et 10 % (au lieu de 9 % au 1er janvier 2013), qui s’applique aux services de transport de passagers, représentations cinématographiques, services d’exercice physique, livres, produits pharmaceutiques, droits d’entrée à des événements et installations culturels et de divertissement commerciaux. Les livraisons de certains biens et services sont exonérées dans les conditions définies par la loi finlandaise sur la TVA : soins hospitaliers et médicaux ; services d’aide sociale; services éducatifs, financiers et d’assurance; loteries et jeux d’argent; opérations concernant les billets de banque et les pièces ayant cours légal; les biens immobiliers, y compris les terrains à bâtir ; certaines transactions effectuées par des personnes aveugles et des services d’interprétation pour les personnes sourdes. Le vendeur de ces services ou biens exonérés n’est pas assujetti à la TVA et ne paie pas de taxe sur les ventes. Ce vendeur ne peut donc pas déduire la TVA incluse dans le prix d’achat de ses intrants.Åland , une zone autonome, est considérée comme étant en dehors de la zone TVA de l’UE, même si son taux de TVA est le même que celui de la Finlande. Les marchandises importées d’Åland en Finlande ou dans d’autres pays de l’UE sont considérées comme des exportations/importations. Cela permet des ventes hors taxes à bord des navires à passagers.

En Islande, la TVA est divisée en deux niveaux : 24 % pour la plupart des biens et services, mais 11 % pour certains biens et services. Le niveau de 11 % s’applique aux séjours dans les hôtels et les chambres d’hôtes, aux droits de licence des stations de radio (à savoir RÚV ), aux journaux et magazines, aux livres ; eau chaude, électricité et mazout pour le chauffage des maisons, nourriture pour la consommation humaine (mais pas les boissons alcoolisées), accès aux routes à péage et musique. [42]

En Norvège, la TVA est divisée en trois niveaux : 25 % au taux général, 15 % sur les denrées alimentaires et 12 % sur la fourniture de services de transport de passagers et l’achat de ces services, sur la location de chambres d’hôtel et de maisons de vacances et sur les services de transport. concernant le convoyage de véhicules dans le cadre du réseau routier national. Le même tarif s’applique aux places de cinéma et à l’ancienne licence de télévision (supprimée en janvier 2020). [43] Les services financiers, les services de santé, les services sociaux et les services d’enseignement n’entrent pas tous dans le champ d’application de la Loi sur la TVA. [44] Les journaux, livres et périodiques sont détaxés. [45] Svalbard n’a pas de TVA en raison d’une clause du traité de Svalbard .

En Suède, la TVA est divisée en trois niveaux : 25 % pour la plupart des biens et services, 12 % pour les aliments, y compris les notes de restaurant et les séjours à l’hôtel, et 6 % pour les imprimés, les services culturels et le transport de personnes. Certains services ne sont pas taxables, par exemple l’éducation des enfants et des adultes si service public, et les soins de santé et dentaires, mais l’éducation est taxée à 25% en cas de cours pour adultes dans une école privée. Les événements de danse (pour les invités) ont 25 %, les concerts et les spectacles sur scène ont 6 % et certains types d’événements culturels ont 0 %.

Le MOMS a remplacé en 1967 l’OMS (danois ” omsætningsafgift “, suédois ” omsättningsskatt “), qui était une taxe appliquée exclusivement aux détaillants.

Philippines

Le taux de TVA actuel aux Philippines est de 12 %. Comme dans la plupart des autres pays, le montant des taxes est inclus dans le prix de vente final.

Les seniors sont toutefois exonérés du paiement de la TVA pour la plupart des biens et certains services destinés à leur consommation personnelle. Ils devront présenter une carte d’identité émise par le gouvernement qui établit leur âge à la caisse pour bénéficier de l’exemption.

Russie

Selon le code fiscal russe, la Taxe sur la valeur ajoutée est prélevée au taux de 20% pour tous les biens avec plusieurs exonérations pour plusieurs types de produits et services (comme l’assurance-maladie, etc.). Les contribuables de la Taxe sur la valeur ajoutée sont reconnus : Organisations (industrielles et financières, entreprises publiques et municipales, institutions, partenariats commerciaux, compagnies d’assurance et banques), entreprises à participation étrangère, entrepreneurs individuels, associations internationales et entités juridiques étrangères qui exercent des activités entrepreneuriales en le territoire de la Fédération de Russie, les organisations non commerciales en cas d’activités commerciales, les personnes reconnues comme redevables de la Taxe sur la valeur ajoutée dans le cadre de la circulation des marchandises à travers la frontière douanière de l’Union douanière. [46] [47] [48]

Espagne

En Espagne, selon la loi sur la TVA, il en existe trois types en fonction des biens ou des services auxquels il a été appliqué. Ces trois types sont la TVA générale, la TVA réduite et la TVA super-réduite. Cependant, il existe certains biens auxquels cette taxe ne s’applique pas. ˋ

– TVA générale

Cette TVA est le 21%. Cette taxe est la plus courante du pays car elle s’applique à tout bien ou service fabriqué en Espagne. Ce pourcentage date de septembre 2018. Avant cela, le pourcentage était de 18 % et deux ans auparavant, il était de 16 %. Aujourd’hui, en 2022, aucune modification de la TVA générale n’est à l’étude par le gouvernement. Ce serait donc 21 %.

– TVA réduite

Cette TVA est de 10 %. Cette taxe s’applique aux denrées alimentaires, à l’exception des denrées de base. De plus, ces 10% sont appliqués aux prestations d’hôtellerie, de transport de voyageurs et de ventes immobilières. Plus précisément, cette taxe s’applique :

- Produits alimentaires destinés à l’alimentation humaine ou animale (à l’exception des boissons alcoolisées, auxquelles s’applique la TVA générale).

- Biens ou services liés aux activités forestières, d’élevage ou agricoles (engrais, semences, herbicides).

- Eau (potable et irrigation)

- Appareils destinés à remplacer les déficiences physiques (lunettes, lentilles de contact, prothèses)

- Produits, équipements, instruments et matériels sanitaires destinés au traitement, à la prévention ou au diagnostic de maladies (y compris les médicaments à usage animal et les produits pharmaceutiques à usage direct sans prescription médicale).

- Vente et réformes ou réparations de biens immobiliers (maisons, garages, annexes).

- Baux avec option d’achat immobilier.

- Transport de passagers et de leurs bagages (par voie terrestre, maritime ou aérienne).

- Activités d’hôtellerie et de restauration, et tous ravitaillements en nourriture et boissons.

- Activités de santé et de soins dentaires. [49]

– TVA super-réduite

Dans ce groupe, il y a des biens essentiels. Pour cette raison, cette TVA est le 4%. Les différents biens auxquels s’applique ce pourcentage sont :

- Produits alimentaires de base : pain, farine, lait, œufs, fromage, fruits, légumes, céréales, tubercules et légumineuses.

- Médicaments destinés à l’usage humain, ainsi que les substances médicamenteuses et tous les produits intermédiaires utilisés pour les obtenir.

- Presse et livres dont le contenu n’est pas exclusivement promotionnel ou publicitaire.

- Véhicules automobiles destinés à l’usage des personnes à mobilité réduite.

- Prothèses et implants internes pour les personnes ayant un certain degré de handicap.

- Logement de protection officiel délivré par le promoteur immobilier.

- Opérations de location avec option d’achat sur l’Habitation de protection officielle.

- Services d’aide à domicile, résistance, soins résidentiels et centres de jour.

Néanmoins, certains produits ne sont pas assujettis à la TVA. Ces biens et services sont :

- Opérations d’assurance, de réassurance et de capitalisation.

- Services de médiation pour les personnes physiques.

- Produits financiers (mais pas les services de conseil financier).

- Timbres de poste.

- Opérations de location de logements de protection officiels destinés à être la résidence habituelle (par opposition à la location par des entreprises).

- Soins médicaux et de santé professionnels.

- Enseignements agréés dispensés dans des centres officiels (publics ou privés), ainsi que des formations privées sur des matières agréées.

Afrique du Sud

La Taxe sur la valeur ajoutée (TVA) en Afrique du Sud a été fixée à un taux de 14% et est restée inchangée depuis 1993. Le ministre des Finances Malusi Gigaba a annoncé le 21 février 2018 que le taux de TVA serait augmenté d’un point de pourcentage à 15%. Certaines denrées alimentaires de base, ainsi que la paraffine, resteront détaxées. Le nouveau taux entrera en vigueur le 1er avril 2018. [50]

Suisse et Liechtenstein

La Suisse a une union douanière avec le Liechtenstein qui comprend également l’ enclave allemande de Büsingen am Hochrhein . La zone TVA Suisse-Liechtenstein a un taux général de 7,7% et un taux réduit de 2,5%. Un taux spécial de 3,7 % est appliqué dans l’industrie hôtelière. [51]

Trinité-et-Tobago

La Taxe sur la valeur ajoutée (TVA) en T&T est actuellement de 12,5 % depuis le 1er février 2016. Avant cette date, la TVA était de 15 %.

Ukraine

En Ukraine , les recettes du budget de l’État provenant de la TVA sont les plus importantes. Selon le code fiscal ukrainien, il existe 3 taux de TVA en Ukraine : [52] 20 % (taux d’imposition général ; appliqué à la plupart des biens et services), 7 % (taux d’imposition spécial ; appliqué principalement aux opérations d’importation et de commerce de médicaments et de produits médicaux) et 0% (taux d’imposition spécial appliqué principalement à l’exportation de biens et de services, au transport international de passagers, de bagages et de marchandises).

Royaume-Uni

Le taux de TVA par défaut est le taux normal, 20% depuis le 4 janvier 2011. Certains biens et services sont soumis à la TVA au taux réduit de 5% ou 0%. D’autres sont exonérés de TVA ou en dehors du système.

En raison du COVID-19, le Royaume-Uni a temporairement réduit la TVA sur le tourisme et l’hôtellerie. Jusqu’au 30 septembre 2021, le taux réduit de TVA sera de 5 %. Entre le 1er octobre 2021 et le 31 mars 2022, le taux de TVA sera de 12,5 %. A partir du 1er avril 2022, le taux de TVA sera à nouveau de 20%

États-Unis

Aux États-Unis, actuellement, il n’y a pas de taxe fédérale sur la valeur ajoutée (TVA) sur les biens ou les services. Au lieu de cela, une taxe de vente et d’utilisation est utilisée dans la plupart des États américains . Les TVA ont fait l’objet de nombreuses études aux États-Unis et sont l’un des sujets de politique fiscale les plus controversés. [53] [54]

En 2015, Porto Rico a adopté une législation pour remplacer sa taxe de vente et d’utilisation de 6% par une TVA de 10,5% à compter du 1er avril 2016, bien que la taxe municipale de vente et d’utilisation de 1% restera et, notamment, les matériaux importés pour la fabrication seront exonérés. [55] [56] Ce faisant, Porto Rico deviendra la première juridiction américaine à adopter une Taxe sur la valeur ajoutée. [56] [57] Cependant, deux États ont précédemment promulgué une forme de TVA en tant que forme de taxe professionnelle au lieu d’un impôt sur le revenu des entreprises, plutôt qu’un remplacement d’une taxe de vente et d’utilisation.

L’État du Michigan a utilisé une forme de TVA connue sous le nom de «taxe commerciale unique» (SBT) comme forme d’imposition générale des entreprises. C’est le seul État des États-Unis à avoir utilisé une TVA. Lors de son adoption en 1975, il remplaçait sept taxes professionnelles, dont un impôt sur le revenu des sociétés . Le 9 août 2006, la législature du Michigan a approuvé une législation à l’initiative des électeurs visant à abroger la taxe professionnelle unique, qui a été remplacée par la taxe professionnelle du Michigan le 1er janvier 2008. [58]

L’État d’Hawaï a une taxe d’accise générale (GET) de 4 % qui est prélevée sur le revenu brut de toute entité commerciale générant des revenus dans l’État d’Hawaï. L’État permet aux entreprises de répercuter facultativement leur charge fiscale en facturant à leurs clients un taux de quasi-taxe sur les ventes de 4,166 %. [59] La charge fiscale totale sur chaque article vendu est supérieure aux 4,166 % facturés au registre puisque le GET a été facturé plus tôt dans la chaîne de vente (comme les fabricants et les grossistes), ce qui rend le GET moins transparent qu’une taxe sur les ventes au détail. [ citation nécessaire ]

Discussions sur une TVA américaine nationale

| Apprendre encore plus Cette section a besoin d’être agrandie . Vous pouvez aider en y ajoutant . ( février 2016 ) |

Peu de temps après l’entrée en fonction du président Richard Nixon en 1969, il a été largement rapporté que son administration envisageait une TVA fédérale dont les revenus seraient partagés avec les gouvernements des États et locaux afin de réduire leur dépendance à l’égard des impôts fonciers et de financer les dépenses d’éducation. [ citation nécessaire ] L’ancien candidat démocrate à la présidentielle de 2020, Andrew Yang , a plaidé pour une TVA nationale afin de payer le Revenu de base universel . Une méthode nationale de TVA par soustraction, souvent appelée « impôt forfaitaire », a fait partie des propositions de nombreux politiciens en remplacement de l’Impôt sur les sociétés. [2] [3] [4]

Une taxe d’ajustement aux frontières (BAT) a été proposée par le Parti républicain dans son document d’orientation de 2016 ” A Better Way – Our Vision for a Confident America “, [60] qui encourageait le passage à une ” taxe sur les flux de trésorerie basée sur la destination ” [ 61] : 27 [62] (DBCFT), en partie pour compenser l’absence de TVA aux États-Unis. En mars 2017, l’ Administration Trump envisageait d’inclure le BAT dans sa proposition de réforme fiscale.

Viêt Nam

La Taxe sur la valeur ajoutée (TVA) au Vietnam est une taxe à la consommation à large assise évaluée sur la valeur ajoutée aux biens et services résultant du processus de production, de circulation et de consommation. Il s’agit d’une taxe indirecte au Vietnam sur la consommation intérieure appliquée à l’échelle nationale plutôt qu’à différents niveaux tels que les taxes nationales, provinciales ou locales. Il s’agit d’une taxe multi-étapes qui est collectée à chaque étape de la chaîne de production et de distribution et répercutée sur le client final. Il s’applique à la majorité des biens et services achetés et vendus pour être utilisés dans le pays. Les biens vendus à l’exportation et les services vendus à des clients à l’étranger ne sont normalement pas soumis à la TVA. [ citation nécessaire ]

Toutes les organisations et tous les particuliers qui produisent et commercialisent des biens et services assujettis à la TVA au Vietnam doivent payer la TVA, qu’ils aient ou non des établissements résidents basés au Vietnam.

Le Vietnam a trois taux de TVA : 0 %, 5 % et 10 %. 10 % est le taux standard appliqué à la plupart des biens et services, sauf stipulation contraire.

Diverses transactions de biens et de services peuvent bénéficier d’une exonération de TVA. [ citation nécessaire ]

Les taux d’imposition

TVA standard ou taux de taxe de vente

TVA standard ou taux de taxe de vente

Recettes des administrations publiques, en % du PIB , provenant de la TVA. Pour ces données, la variance du PIB par habitant à parité de pouvoir d’achat (PPA) s’explique à 3% par les recettes fiscales.

Recettes des administrations publiques, en % du PIB , provenant de la TVA. Pour ces données, la variance du PIB par habitant à parité de pouvoir d’achat (PPA) s’explique à 3% par les recettes fiscales.

Pays de l’Union européenne

Taux de TVA de l’UE

Taux de TVA de l’UE

| Pays | Tarif standard (actuel) | Tarif réduit (actuel) | Abréviation | Nom local |

|---|---|---|---|---|

| |

20 % [63] | 10 % pour la location à des fins d’habitation, de nourriture, de ramassage des ordures, la plupart des transports, etc. 13 % pour les plantes, les animaux vivants et la nourriture animale, l’art, le vin (si acheté directement auprès du vigneron), etc. [64] |

MwSt./USt. | MehrwertSteuer/UmsatzSteuer |

| |

21 % [65] | 12 % ou 6 % (pour la nourriture ou les consommables nécessaires à la vie) ou 0 % dans certains cas | BTW TVA MwSt |

Belasting over de Toegevoegde Waarde Taxe sur la valeur ajoutée MehrwertSteuer |

| |

20 % [63] | 9 % (hôtels) ou 0 % | ДДС | Данък Добавена Cтойност |

| |

25 % [63] | 13 % (depuis le 1er janvier 2014) ou 5 % (depuis le 1er janvier 2013) | VPD | Porez na Dodanu Vrijednost |

| |

19 % [66] | 5 % (8 % pour le transport par taxi et autobus) | ΦΠΑ | Φόρος Προστιθέμενης Αξίας |

| |

21 % [63] [67] | 15 % (nourriture, transports publics) ou 10 % (médicaments, produits pharmaceutiques, livres et aliments pour bébés) | DPH | Daň z Přidané Hodnoty |

| |

25 % [63] [68] | 0% | Mamans | Meromsætningsafgift |

| |

20 % [63] | 9 % | kilomètres | Käibemaks |

| |

24 % [63] | 14 % (denrées alimentaires, restaurants) ou 10 % (médicaments, services et événements culturels, transports de personnes, hôtels, livres et magazines) | Mamans ALV | Arvonlisävero (finnois) Mervärdesskatt (suédois) |

| |

20 % [63] | 10 % ou 5,5 % ou 2,1 % | TVA | Taxe sur la valeur ajoutée |

| |

19 % ( Heligoland 0 %) [63] [69] | 7 % [ citation nécessaire ] pour les denrées alimentaires (hors luxe-), les livres, les fleurs etc., 0% pour les timbres-poste. (Helgoland toujours 0%) | MwSt./USt. | MehrwertSteuer/UmsatzSteuer |

| |

24 % [63] [70] (16 % sur les îles de la mer Égée) |

13 % (6,5 % pour les hôtels, les livres et les produits pharmaceutiques) (8 % et 4 % sur les îles de la mer Égée) |

ΦΠΑ | Φόρος Προστιθέμενης Αξίας |

| |

27 % [71] | 18 % (lait et produits laitiers, produits céréaliers, hôtels, billets pour des événements musicaux en plein air) ou 5 % (produits pharmaceutiques, matériel médical, livres et périodiques, certains produits carnés, chauffage urbain, chauffage basé sur des sources renouvelables, spectacles de musique live sous certaines circonstances) ou 0 % (services postaux, services médicaux, lait maternel, etc.) [72] | ÁFA | Általános Forgalmi Adó |

| |

23 % [63] [73] | 13,5 % ou 9,0 % ou 4,8 % ou 0 % | CBl TVA |

Cáin Bhreisluacha (irlandais) Taxe sur la valeur ajoutée (anglais) |

| |

22 % [63] ( Livigno 0%) [63] | 10 % (hôtels, bars, restaurants et autres produits touristiques, certaines denrées alimentaires, produits phytosanitaires et travaux spéciaux de restauration des bâtiments, services à usage domestique : électricité, gaz utilisé pour la cuisine et eau) ou 4 % (ex. presse périodique et livres, travaux pour l’élimination des barrières architecturales, certains types de semences, engrais) | TVA | Imposta sul Valore Aggiunto |

| |

21 % [63] | 12 % ou 0 % | PVN | Pievienotās Vērtības Nodoklis |

| |

21 % [63] | 9 % ou 5 % | PVM | Pridėtinės Vertės Mokestis |

| |

17 % [74] | 14 % sur certains vins, 8 % sur les services publics ou 3 % sur les livres et la presse, la nourriture (y compris les repas au restaurant), les vêtements pour enfants, les séjours à l’hôtel et les transports en commun [74] | TVA MwSt./USt MS |

Taxe sur la valeur ajoutée Mehrwertsteuer/Umsatzsteuer Meiwäert Steier |

| |

18 % [63] | 7 % ou 5 % ou 0 % | TVM TVA |

Taxxa tal-Valur Miżjud Taxe sur la valeur ajoutée |

| |

21 % [63] | 9 % pour des catégories spéciales de produits et services comme l’alimentation, la médecine et l’art.

0 % pour les produits et services déjà taxés dans d’autres pays ou systèmes, pour les produits soumis à accise et pour le poisson. |

D’ailleurs/Ob | Belasting over de Toegevoegde Waarde/ Omzetbelasting/ Voorbelasting |

| |

23 % [66] [75] | 8 % ou 5 % ou 0 % | PTU | Podatek od Towarów i Usług |

| |

23 % [76] [77] 22 % à Madère et 18 % aux Açores [76] [77] |

13 % pour les aliments transformés, la fourniture de services et autres tels que le pétrole et le diesel, les biens et instruments de musique axés sur l’action pour le climat et 6 % pour les produits alimentaires, les services agricoles et d’autres produits jugés essentiels tels que les produits agricoles et les transports publics [78] 12 % ou 5 % à Madère et 9 % ou 4 % aux Açores [76] [77] |

TVA | Imposto sobre o Valor Acrescentado |

| |

19 % [79] | 9 % (nourriture et boissons non alcoolisées) ou 5 % (acheteurs de logements neufs sous conditions particulières) | TVA | Taxa pe Valoarea Adăugată |

| |

20 % [63] | 10 % | DPH | Daň z Pridanej Godnoty |

| |

22 % [80] | 9,5 % | DDV | Davek na Dodano Vrednost |

| |

21 % [63] 7 % aux îles Canaries (ne faisant pas partie de la Zone de TVA de l’UE ) |

10 % (10 % à partir du 1er septembre 2012 [81] ) ou 4 % [63] [82] 3 % ou 0 % aux îles Canaries |

IVA IGIC |

Impuesto sobre el Valor Añadido Impuesto General Indirecto Canario |

| |

25 % [63] | 12 % (p. ex. alimentation, hôtels et restaurants), 6 % (p. ex. livres, transport de passagers, événements et activités culturels), 0 % (p. ex. assurances, services financiers, soins de santé, soins dentaires, médicaments sur ordonnance, biens immobiliers) [83] [84] | MAMANS | Mervärdes- och OMSättningsskatt |

Pays non membres de l’Union européenne

| Pays | Tarif standard (actuel) | Tarif réduit (actuel) | Nom local |

|---|---|---|---|

| |

20% | 6% (services d’hébergement) ou 0% (services postaux, médicaux, dentaires et sociaux) | TVSH = Tatimi mbi Vlerën e Shtuar |

| |

19% | ||

| |

4,5 % | 1% | IGI = Impôt Général Indirect |

| |

7% | 5% qui s’applique à l’importation et à la fourniture de certains biens (produits du panier de base énumérés à l’annexe I du code de la TVA et intrants agricoles) | |

| |

15% | ||

| |

21% | 10,5 % ou 0 % | IVA = Impuesto al Valor Agregado |

| |

20% | 0% | AAH = Avelacvats Arzheqi Hark |

| |

dix% | Produits frais à 0 %, services médicaux, médicaments et dispositifs médicaux, services d’éducation, garde d’enfants, eau et égouts, taxes et permis gouvernementaux et de nombreux frais gouvernementaux, métaux précieux, biens d’occasion et de nombreux autres types de biens. Des remises pour les biens exportés et les intrants d’entreprise taxés par la TPS sont également disponibles | TPS = taxe sur les produits et services |

| |

18% | 10,5 % ou 0 % | ƏDV = Əlavə dəyər vergisi |

| |

12% | 12 % ou 0 % (y compris, mais sans s’y limiter, les exportations de biens ou de services, les services à un navire étranger fournissant des services commerciaux internationaux, les biens de consommation pour les navires/aéronefs étrangers à horaire fixe, les droits d’auteur, etc.) | TVA = Taxe sur la valeur ajoutée |

| |

5% | 0% (pharmacies et services médicaux, transport routier, service d’éducation, dérivés du pétrole et du gaz, légumes et fruits, exportations nationales) | (TVA) ضريبة القيمة المضافة |

| |

15% | 4 % pour le fournisseur, 4,5 % pour l’ITES, 5 % pour l’électricité, 5,5 % pour l’entreprise de construction, etc. | Musok = Mullo songzojon kor মূসক = “মূল্য সংযোজন কর” |

| |

17,5 % | TVA = Taxe sur la valeur ajoutée | |

| |

20% | 10 % ou 0,5 % | ПДВ = Падатак на дададзеную вартасьць |

| |

12,5 % | ||

| |

18% | ||

| |

13% | IVA = Impuesto al Valor Agregado | |

| |

17% | PDV = Porez na dodanu vrijednost | |

| |

12% | ||

| |

20 % (IPI) + 19 % (ICMS) moyenne + 3 % (ISS) moyenne | 0% | *IPI – 20 % = Imposto sobre produtos industrializados (Taxe sur les produits industrialisés) – Taxe fédérale ICMS – 17 à 25 % = Imposto sobre circulação e serviços (taxe sur la commercialisation et les services) – Taxe d’État ISS – 2 à 5 % = Imposto sobre serviço de qualquer natureza (taxe sur tout service) – Taxe de séjour |

| |

18% | ||

| |

18% | ||

| |

dix% | ||

| |

19,25 % | ||

| |

5 % + 0 à 10 % de TVH (TPS + TVA) | 5 %/0 % [a] | TPS = Taxe sur les produits et services , TPS = Taxe sur les produits et services ; HST [b] = Harmonized Sales Tax , TVH = Taxe de vente harmonisée |

| |

15% | ||

| |

19% | ||

| |

18% | ||

| |

19% | IVA = Impuesto al Valor Agregado | |

| |

13% | 9 % pour les aliments, les imprimés et les combustibles ménagers ; 6 % pour les services ; ou 3% pour la taxe non sur la valeur ajoutée | 增值税 (zēng zhí shuì) |

| |

19% | IVA = Impuesto al Valor Agregado | |

| |

13% | ||

| |

16% | ||

| |

15% | ||

| |

18% | 12% ou 0% | ITBIS = Impuesto sobre Transferencia de Bienes Industrializados y Servicios |

| |

12% | 0% | IVA = Impuesto al Valor Agregado |

| |

14 % (15 % sur les services de communication) | TVA = Taxe sur la valeur ajoutée (الضريبة على القيمة المضافة) | |

| |

13% | IVA = Impuesto al Valor Agregado ou “Impuesto a la Transferencia de Bienes Muebles ya la Prestación de Servicios” | |

| |

15% | ||

| |

15% | TVA = Taxe sur la valeur ajoutée | |

| |

25% | MVG = Meirvirðisgjald | |

| |

15% | 0% | TVA = Taxe sur la valeur ajoutée |

| |

18% | ||

| |

15% | TVA = Taxe sur la valeur ajoutée | |

| |

18% | 0% | DGhG = Damatebuli Ghirebulebis gadasakhadi |

| |

15% | TVA = Taxe sur la valeur ajoutée plus prélèvement national d’assurance maladie (NHIL ; 2,5 %) | |

| |

15% | ||

| |

12% | IVA = Impuesto al Valor Agregado | |

| |

18% | ||

| |

15% | ||

| |

16% | 0% | TVA = Taxe sur la valeur ajoutée |

| |

dix% | ||

| |

15% (4% supplémentaires sur la taxe de séjour) [92] | TVA = Impuesto Sobre Ventas | |

| |

24% | 11 % [j] | VSK , VASK = Virðisaukaskattur |

| |

5,5 % | 5,5 % | TVA = Taxe sur la valeur ajoutée |

| |

11% | 11%, 0% pour l’épicerie primaire, les services médicaux, les services financiers, l’éducation et aussi l’assurance | PPN = Pajak Pertambahan Nilai |

| |

9% | TVA = Taxe sur la valeur ajoutée (مالیات بر ارزش افزوده) | |

| |

20% | ||

| |

17 % [g] (0 % à Eilat ) | 0% (fruits et légumes, services touristiques pour les citoyens étrangers, propriété intellectuelle, diamants, vols et location d’appartements) | Madame = מס ערך מוסף, מע”מ |

| |

18% | ||

| |

12,5 % | ||

| |

dix% | 8% (épicerie) | shōhizei (消費税) (“taxe à la consommation”) |

| |

5% | 0% | TPS = taxe sur les produits et services |

| |

16% | TPS = taxe sur les produits et les ventes | |

| |

12% | ҚCҚ = Қосылған құнға салынатын салық (Kazakh) TVA = Taxe sur la valeur ajoutée |

|

| |

16% | ||

| |

20% | ||

| |

dix% | ||

| |

11% | TVA = Taxe sur la valeur ajoutée | |

| |

14% | ||

| |

7,7 % | 3,8 % (services d’hébergement) ou 2,5 % | MWST = Mehrwertsteuer |

| |

20% | ||

| |

16,5 % | ||

| |

6% | 0 % pour les aliments frais, l’éducation, la santé, les transports publics terrestres et les médicaments. La taxe sur les ventes et les services (SST) a été réintroduite par le gouvernement malaisien le 1er septembre 2018 pour remplacer la taxe sur les produits et services (TPS) qui n’avait été introduite qu’un peu plus de trois ans auparavant, le 1er avril 2015. [96] | SST = Taxe sur les ventes et les services CJP = Cukai Jualan dan Perkhidmatan GST = Taxe sur les produits et services (Malaisie) |

| |

6% | 0% | TPS = taxe sur les produits et services (taxe gouvernementale) |

| |

18% | ||

| |

14% | ||

| |

15% | TVA = Taxe sur la valeur ajoutée | |

| |

16% | 0% sur les livres, la nourriture et les médicaments. | IVA = Impuesto al Valor Agregado |

| |

20% | 8%, 5% ou 0% | TVA = Taxa pe Valoarea Adăugată |

| |

19,6 % | 5,6 % | TVA = Taxe sur la valeur ajoutée |

| |

dix% | 0% | TVA = Нэмэгдсэн өртгийн албан татвар |

| |

21% | 7% | PDV = Porez na dodatu vrijednost |

| |

20% | TVA = Taxe sur Valeur Ajoutée (الضريبة على القيمة المضافة) | |

| |

17% | ||

| |

15% | 0% | TVA = Taxe sur la valeur ajoutée |

| |

13% | 0% | TVA = Taxes sur la valeur ajoutée |

| |

15% | 0 % (biens et services donnés vendus par des organisations à but non lucratif, services financiers, paiements de loyers pour des propriétés résidentielles, fourniture de métaux fins et intérêts de retard). [98] | TPS = taxe sur les produits et services |

| |

15% | ||

| |

19% | ||

| |

7,5 % | ||

| |

5% | ||

| |

18% | 5% ou 0% | ДДВ = Данок на додадена вредност , DDV = Danok na dodadena vrednost |

| |

25% | 15 % (nourriture), 12 % (transports en commun, hôtel, cinéma) et 0 % pour les voitures électriques (jusqu’en 2018) [99] | MVA = Merverdiavgift (bokmål) ou meirverdiavgift (nynorsk) (de manière informelle mamans ) |

| |

17% | 1% ou 0% | TPS = taxe de vente générale |

| |

16% | TVA = Taxe sur la valeur ajoutée | |

| |

7% | 0% | ITBMS = Impuesto de Transferencia de Bienes Muebles y Servicios |

| |

dix% | ||

| |

dix% | 5% | IVA = Impuesto al Valor Agregado |

| |

18% | IGV – 16 % = Impuesto General a la Ventas IPM – 2 % Impuesto de Promocion Municipal | |

| |

12 % [j] | 6 % sur les produits pétroliers et les services d’électricité et d’eau 0 % pour les personnes âgées (toutes les personnes âgées de 60 ans et plus) sur les médicaments, les honoraires professionnels des médecins, les services médicaux et dentaires, les frais de transport, les droits d’entrée facturés par les théâtres et les centres de divertissement, et les services funéraires et d’inhumation après le décès de la personne âgée |

RVAT = Taxe sur la valeur ajoutée réformée , connue localement sous le nom de Karagdagang Buwis / Dungag nga Buhis |

| |

16% | ||

| |

20% | 10 % (nourriture de première nécessité, produits pour enfants et produits médicaux) [101] ou 0 % | НДС = Налог на добавленную стоимость , NDS = Nalog na dobavlennuyu stoimost’ |

| |

18% | 0% | TVA = Taxe sur la valeur ajoutée |

| |

17% | TVA = Taxe sur la valeur ajoutée | |

| |

15% | ||

| |

15% | ||

| |

15% | ضريبة القيمة المضافة (TVA) | |

| |

18% | ||

| |

20 % [102] | dix% [103] ou 0 % | ПДВ = Порез на додату вредност , PDV = Porez na dodatu vrednost |

| |

15% | ||

| |

15% | ||

| |

7% | Passé de 5% à 7% en 2007. Passé de 7% à 9% en 2024. | TPS = taxe sur les produits et services |

| |

15% | 0 % sur les denrées alimentaires de base telles que le pain, ainsi que sur les biens donnés sans but lucratif ; biens ou services utilisés à des fins éducatives, tels que les ordinateurs scolaires ; les cotisations d’adhésion à une organisation d’employés (telles que les cotisations syndicales); et le loyer payé sur une maison par un locataire à un propriétaire. [104] | TVA = Taxe sur la valeur ajoutée ; BTW = Belasting op toegevoegde waarde |

| |

dix% | 0% (denrées alimentaires essentielles) | TVA = bugagachise ( coréen : 부가가치세 ; Hanja : 附加價値稅) |

| |

12% | 0% | La TVA = Taxe sur la valeur ajoutée est en vigueur au Sri Lanka depuis 2001. Sur le budget 2001, les taux ont été révisés à 12% et 0% par rapport aux 20%, 12% et 0% précédents |

| |

17% | ||

| |

7,7 % [105] | 3,7 % (secteur hôtelier) et 2,5 % (denrées alimentaires essentielles, livres, journaux, fournitures médicales) [105] | MWST = Mehrwertsteuer , TVA = Taxe sur la valeur ajoutée , IVA = Imposta sul valore aggiunto , TPV = Taglia sin la Plivalur |

| |

5% | 營業稅 (taxe professionnelle) / 加值型營業稅 (taxe professionnelle sur la valeur ajoutée) | |

| |

20% | ||

| |

18% | ||

| |

dix% | 7% | TVA = taxe sur la valeur ajoutée |

| |

18% | ||

| |

15% | ||

| |

12,5 % | 0% | |

| |

18% | TVA = Taxe sur la valeur ajoutée آداء على القيمة المضافة | |

| |

18% | 8% ou 1% | KDV = Katma değer vergisi |

| |

15% | ||

| |

18% | ||

| |

20% | 7% ou 0% | ПДВ = Податок на додану вартість , PDV = Podatok na dodanu vartist’ . |

| |

5% | ضريبة القيمة المضافة | |

| |

20 % [106] 0 % à Guernesey et Gibraltar (ne faisant pas partie de la Zone de TVA de l’UE ) |

5 % d’énergie/isolation/rénovations résidentielles, produits d’ hygiène féminine , sièges de sécurité pour enfants et aides à la mobilité et 0 % pour les nécessités de la vie – nourriture de base, eau, médicaments sur ordonnance , équipement médical et fournitures médicales , transports en commun, vêtements pour enfants, livres et périodiques. Également 0 % pour la construction de nouveaux bâtiments (mais taux standard pour la démolition, les modifications, la rénovation de bâtiments, etc.) [107] 5 % pour l’hôtellerie , l’ hébergement de vacances et les attractions jusqu’au 12 janvier 2021. [108] | T.V.A.

TAW = Taxe sur la valeur ajoutée Treth Ar Werth (gallois) |

| |

22% | 18% ou 0% | IVA = Impuesto al Valor Agregado |

| |

20% | QQS = Qoʻshilgan qiymat soligʻi | |

| |

13% | ||

| |

dix% | 5% ou 0% | GTGT = Giá Trị Gia Tang |

| |

12% | 11% | IVA = Impuesto al Valor Agregado |

| |

16% | ||

| |

15% |

- ↑ Pas de véritable « taux réduit », mais les remises généralement disponibles pour les logements neufs réduisent effectivement la taxe à 4,5 %.

- ^ La TVH est une TVA fédérale/provinciale combinée perçue dans certaines provinces. Dans le reste du Canada, la TPS est une TVA fédérale de 5 % et, s’il existe une taxe de vente provinciale (TVP), il s’agit d’une taxe distincte sans valeur ajoutée.

- ^ Ces taxes ne s’appliquent pas à Hong Kong et Macao , qui sont financièrement indépendantes en tant que régions administratives spéciales .

- ^ Le taux réduit était de 14% jusqu’au 1er mars 2007, date à laquelle il a été abaissé à 7%, puis modifié à 11%. Le tarif réduit s’applique aux frais de chauffage, aux imprimés, aux notes de restaurant, aux séjours à l’hôtel et à la plupart des aliments.

- ^ La TVA n’est pas appliquée dans 2 des 28 États indiens.

- ^ Sauf Eilat, où la TVA n’est pas augmentée. [93]

- ^ La TVA en Israël est en pleine mutation. Il a été ramené de 18% à 17% en mars 2004, à 16,5% en septembre 2005, puis à 15,5% en juillet 2006. Il a ensuite été remonté à 16,5% en juillet 2009, et abaissé au taux de 16% en janvier 2010. Il a ensuite été relevé à 17 % le 1er septembre 2012, puis à nouveau le 2 juin 2013 à 18 %. Il a été ramené de 18 % à 17 % en octobre 2015.

- ^ L’introduction d’une taxe sur les biens et les ventes de 3% le 6 mai 2008 devait remplacer les recettes de l’impôt sur le revenu des sociétés suite à une réduction des taux.

- ^ Dans le budget 2014, le gouvernement a annoncé que la TPS serait introduite en avril 2015. L’eau courante, l’alimentation électrique (les 200 premières unités par mois pour les consommateurs domestiques), les services de transport, l’éducation et les services de santé sont exonérés d’impôt. Cependant, de nombreux détails n’ont pas encore été confirmés. [95]

- ^ Le président des Philippines a le pouvoir d’augmenter la taxe à 12% après le 1er janvier 2006. La taxe a été portée à 12% le 1er février. [100]

Pays et territoires sans TVA

Depuis janvier 2022, les pays et territoires répertoriés sont restés exempts de TVA. [ citation nécessaire ]

| Pays [109] | Remarques |

|---|---|

| |

Territoire britannique d’outre-mer |

| |