Les contrats d’avenir

En finance , un contrat à terme (parfois appelé contrat à terme ) est un contrat légal standardisé pour acheter ou vendre quelque chose à un prix prédéterminé pour une livraison à un moment précis dans le futur, entre des parties qui ne se connaissent pas encore. L’ actif faisant l’objet de la transaction est généralement une marchandise ou un instrument financier . Le prix prédéterminé du contrat est appelé prix à terme . L’heure spécifiée dans le futur au moment de la livraison et du paiement est connue sous le nom de date de livraison . Parce qu’il tire sa valeur de la valeur de l’actif sous-jacent, un contrat à terme est un produit dérivé .

Les contrats sont négociés sur les bourses à terme , qui agissent comme un marché entre les acheteurs et les vendeurs. L’acheteur d’un contrat est dit détenteur de la position longue et le vendeur est dit détenteur de la position courte . [1] Comme les deux parties risquent que leur contrepartie revienne si le prix leur est défavorable, le contrat peut impliquer que les deux parties déposent en garantie une marge de la valeur du contrat avec un tiers de confiance mutuelle. Par exemple, dans le trading à terme sur l’or, la marge varie entre 2% et 20% selon la volatilité du marché au comptant . [2]

Un contrat à terme sur actions est un contrat à terme réglé en espèces sur la valeur d’un indice boursier particulier . Les contrats à terme sur actions sont l’un des instruments de négociation à haut risque sur le marché. Les Contrats à terme sur indices boursiers sont également utilisés comme indicateurs pour déterminer le sentiment du marché. [3]

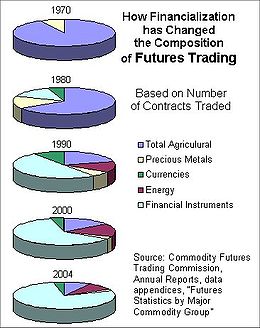

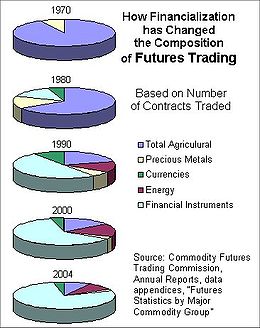

Les premiers contrats à terme ont été négociés pour les produits agricoles, et les contrats à terme ultérieurs ont été négociés pour les ressources naturelles telles que le pétrole. Les contrats à terme financiers ont été introduits en 1972 et, au cours des dernières décennies, les contrats à terme sur devises , les contrats à terme sur taux d’intérêt , les Contrats à terme sur indices boursiers et les contrats à terme perpétuels sur crypto-monnaie ont joué un rôle de plus en plus important sur l’ensemble des marchés à terme. Même des contrats à terme d’organes ont été proposés pour augmenter l’offre d’organes transplantés.

L’utilisation initiale des contrats à terme était d’atténuer le risque de fluctuations des prix ou des taux de change en permettant aux parties de fixer à l’avance les prix ou les taux pour les transactions futures. Cela pourrait être avantageux lorsque (par exemple) une partie s’attend à recevoir un paiement en devise étrangère à l’avenir et souhaite se prémunir contre un mouvement défavorable de la devise dans l’intervalle précédant la réception du paiement.

Cependant, les contrats à terme offrent également des opportunités de spéculation dans la mesure où un trader qui prédit que le prix d’un actif évoluera dans une direction particulière peut contracter pour l’acheter ou le vendre à l’avenir à un prix qui (si la prédiction est correcte) rapportera un gain. En particulier, si le Spéculateur est en mesure de tirer profit, alors la marchandise sous-jacente que le Spéculateur a échangée aurait été épargnée pendant une période de surplus et vendue pendant une période de besoin, offrant aux consommateurs de la marchandise une distribution plus favorable de la marchandise dans le temps. . [2]

Origine

Les Néerlandais ont été les pionniers de plusieurs instruments financiers et ont contribué à jeter les bases du système financier moderne. [4] En Europe, des marchés à terme formels sont apparus en République néerlandaise au XVIIe siècle. Parmi les plus notables de ces premiers contrats à terme figuraient les contrats à terme sur les tulipes qui se sont développés au plus fort de la Tulipmania hollandaise en 1636. [5] [6] Le Dōjima Rice Exchange , établi pour la première fois en 1697 à Osaka , est considéré par certains comme premier marché des changes à terme , pour répondre aux besoins des samouraïsqui – étant payé en riz – avait besoin d’une conversion stable en monnaie après une série de mauvaises récoltes. [7]

Le Chicago Board of Trade (CBOT) a répertorié les tout premiers contrats à terme standardisés « négociés en bourse » en 1864, appelés contrats à terme. Ce contrat était basé sur le commerce des céréales et a lancé une tendance qui a vu la création de contrats sur un certain nombre de produits différents ainsi qu’un certain nombre de bourses à terme établies dans des pays du monde entier. [8] En 1875, les contrats à terme sur le coton étaient négociés à Bombay en Inde et, en quelques années, cela s’était étendu aux contrats à terme sur le complexe des graines oléagineuses comestibles , le jute brut et les produits et lingots de jute . [9] Dans les années 1930, les deux tiers de tous les contrats à terme concernaient le blé. [dix]

La création en 1972 du Marché monétaire international (IMM) par le Chicago Mercantile Exchange a été la première bourse à terme financière au monde et a lancé les contrats à terme sur devises . En 1976, l’IMM a ajouté des contrats à terme sur taux d’intérêt sur les bons du Trésor américain , et en 1982, ils ont ajouté des Contrats à terme sur indices boursiers . [11]

Atténuation des risques

Bien que les contrats à terme soient orientés vers un point futur, leur objectif principal est d’atténuer le risque de défaut de l’une ou l’autre des parties dans l’intervalle. Dans cet ordre d’idées, la bourse à terme oblige les deux parties à verser des liquidités initiales, ou un cautionnement d’exécution, connu sous le nom de marge . Les marges, parfois fixées en pourcentage de la valeur du contrat à terme, doivent être maintenues pendant toute la durée du contrat pour garantir l’accord, car sur cette période le prix du contrat peut varier en fonction de l’offre et de la demande, entraînant une côté de l’échange de perdre de l’argent au détriment de l’autre.

Pour atténuer le risque de défaut, le produit est évalué au prix du marché sur une base quotidienne où la différence entre le prix initial convenu et le prix à terme quotidien réel est réévaluée quotidiennement. Ceci est parfois connu sous le nom de marge de variation, où la bourse à terme retirera de l’argent du compte sur marge de la partie perdante et le placera dans celui de l’autre partie, garantissant que la perte ou le profit correct est reflété quotidiennement. Si le compte sur marge descend en dessous d’une certaine valeur fixée par la bourse, un appel de marge est effectué et le propriétaire du compte doit reconstituer le compte sur marge.

À la date de livraison, le montant échangé n’est pas le prix spécifié sur le contrat mais la valeur au comptant , puisque tout gain ou perte a déjà été réglé au préalable par une mise au prix du marché.

Marge

Afin de minimiser le Risque de contrepartie pour les traders, les transactions exécutées sur des marchés à terme réglementés sont garanties par une chambre de compensation . La chambre de compensation devient l’acheteur vis-à-vis de chaque vendeur et le vendeur vis-à-vis de chaque acheteur, de sorte qu’en cas de défaillance de la contrepartie, le compensateur assume le risque de perte. Cela permet aux commerçants d’effectuer des transactions sans effectuer de diligence raisonnable sur leur contrepartie.

Les exigences de marge sont supprimées ou réduites dans certains cas pour les opérateurs en couverture qui détiennent la propriété physique de la matière première couverte ou les négociants en spread qui ont des contrats de compensation équilibrant la position.

Les marges de compensation sont des garanties financières pour garantir que les entreprises ou les sociétés exécutent les contrats à terme et d’options ouverts de leurs clients. Les marges de compensation sont distinctes des marges des clients que les acheteurs et vendeurs individuels de contrats à terme et d’options sont tenus de déposer auprès des courtiers.

Marge du client Dans le secteur des contrats à terme, garanties financières exigées à la fois des acheteurs et des vendeurs de contrats à terme et des vendeurs de contrats d’options pour assurer le respect des obligations contractuelles. Les marchands à commission sur contrats à terme sont chargés de superviser les comptes sur marge des clients. Les marges sont déterminées en fonction du risque de marché et de la valeur du contrat. Aussi appelée marge de garantie de bonne exécution.

La marge initiale est l’équité requise pour initier une position à terme. Il s’agit d’un type de garantie d’exécution. L’exposition maximale n’est pas limitée au montant de la marge initiale, cependant, l’exigence de marge initiale est calculée sur la base de la variation maximale estimée de la valeur du contrat au cours d’une journée de négociation. La marge initiale est fixée par la bourse.

Si une position implique un produit négocié en bourse, le montant ou le pourcentage de la marge initiale est fixé par la bourse concernée.

En cas de perte ou si la valeur de la marge initiale s’érode, le courtier procédera à un appel de marge afin de reconstituer le montant de la marge initiale disponible. Souvent appelée “marge de variation”, la marge appelée, pour cette raison, se fait généralement sur une base quotidienne, cependant, en période de forte volatilité, un courtier peut faire un appel de marge intra-journalier.

Les appels de marge sont généralement censés être payés et reçus le même jour. Si ce n’est pas le cas, le courtier a le droit de fermer suffisamment de positions pour couvrir le montant appelé au moyen de la marge. Une fois la position clôturée, le client est responsable de tout déficit résultant sur le compte du client.

Certaines bourses américaines utilisent également le terme « marge de maintenance », qui définit en fait de combien la valeur de la marge initiale peut diminuer avant qu’un appel de marge ne soit effectué. Cependant, la plupart des courtiers non américains n’utilisent que les termes «marge initiale» et «marge de variation».

L’exigence de marge initiale est établie par la bourse des contrats à terme, contrairement à la marge initiale des autres titres (qui est fixée par la Réserve fédérale sur les marchés américains).

Un compte à terme est évalué quotidiennement au prix du marché. Si la marge tombe en dessous de l’exigence de maintien de marge établie par la bourse qui inscrit les contrats à terme, un appel de marge sera émis pour ramener le compte au niveau requis.

Marge de maintenance Une marge minimale définie par contrat à terme en cours qu’un client doit maintenir dans son compte sur marge.

Le ratio marge-fonds propres est un terme utilisé par les spéculateurs , représentant le montant de leur capital commercial détenu à titre de marge à un moment donné. Les faibles exigences de marge des contrats à terme entraînent un effet de levier substantiel de l’investissement. Cependant, les échanges nécessitent un montant minimum qui varie selon le contrat et le commerçant. Le courtier peut fixer une exigence plus élevée, mais ne peut pas la fixer à une valeur inférieure. Un commerçant, bien sûr, peut le fixer au-dessus de cela, s’il ne veut pas être soumis à des appels de marge.

Marge du cautionnement d’exécution Somme d’argent déposée par l’acheteur et le vendeur d’un contrat à terme ou d’un vendeur d’options pour assurer l’exécution de la durée du contrat. La marge sur les matières premières n’est pas un paiement de capitaux propres ou un acompte sur la matière première elle-même, mais plutôt un dépôt de garantie.

Le retour sur marge (ROM) est souvent utilisé pour juger de la performance car il représente le gain ou la perte par rapport au risque perçu de l’échange, tel que reflété dans la marge requise. Le ROM peut être calculé (rendement réalisé) / (marge initiale). La ROM annualisée est égale à (ROM+1) (année/durée de la transaction) -1. Par exemple, si un trader gagne 10 % de marge en deux mois, ce serait environ 77 % annualisé.

Règlement – contrats à terme physiques ou à terme réglés en espèces

Le règlement est l’acte de consommer le contrat et peut être effectué de deux manières, comme spécifié par type de contrat à terme :

- Livraison physique – le montant spécifié de l’actif sous-jacent du contrat est livré par le vendeur du contrat à l’échange, et par l’échange aux acheteurs du contrat. La livraison physique est courante avec les matières premières et les obligations. En pratique, cela ne se produit que sur une minorité de contrats. La plupart sont annulés en achetant une position de couverture, c’est-à-dire en achetant un contrat pour annuler une vente antérieure (couvrant une position courte) ou en vendant un contrat pour liquider un achat antérieur (couvrant une position longue). Le contrat à terme sur le brut Nymex utilise cette méthode de règlement à l’expiration

- Règlement en espèces – un paiement en espèces est effectué en fonction du taux de référence sous-jacent , tel qu’un indice de taux d’intérêt à court terme tel que les bons du Trésor à 90 jours , ou la valeur de clôture d’un indice boursier . Les parties règlent en payant/recevant la perte/le gain lié au contrat en espèces à l’expiration du contrat. [12] Les contrats à terme réglés en espèces sont ceux qui, en pratique, ne pourraient pas être réglés par la livraison de l’élément référencé – par exemple, il serait impossible de livrer un indice. Un contrat à terme peut également opter pour un règlement par rapport à un indice basé sur les échanges sur un marché au comptant connexe. Les contrats à terme ICE Brent utilisent cette méthode.

L’ expiration (ou l’ expiration aux États-Unis) est l’heure et le jour où un mois de livraison particulier d’un contrat à terme cesse d’être négocié, ainsi que le prix de règlement final de ce contrat. Pour de nombreux Contrats à terme sur indices boursiers et contrats à terme sur taux d’intérêt ainsi que pour la plupart des options sur actions (indices), cela se produit le troisième vendredi de certains mois de négociation. Ce jour-là, le contrat à terme du mois antérieur devient le contrat à terme du mois antérieur . Par exemple, pour la plupart des contrats CME et CBOT , à l’expiration du contrat de décembre, les contrats à terme de mars deviennent le contrat le plus proche. Pendant une courte période (peut-être 30 minutes), le sous- jacentprix au comptant et les prix à terme ont parfois du mal à converger. A ce moment les futures et les sous-jacents sont extrêmement liquides et tout écart entre un indice et un sous-jacent est rapidement tradé par les arbitragistes. À ce moment également, l’augmentation du volume est causée par le fait que les commerçants reportent leurs positions sur le contrat suivant ou, dans le cas des Contrats à terme sur indices boursiers, achètent des composants sous-jacents de ces indices pour se couvrir contre les positions actuelles sur l’indice. À la date d’expiration, un bureau de négociation d’arbitrage d’actions européennes à Londres ou à Francfort verra les positions expirer sur pas moins de huit marchés principaux presque toutes les demi-heures.

Tarification

Lorsque l’actif livrable existe en abondance ou peut être librement créé, le prix d’un contrat à terme est déterminé via des arguments d’arbitrage . Ceci est typique pour les Contrats à terme sur indices boursiers , les contrats à terme sur obligations du Trésor et les Contrats à terme sur matières premières physiques lorsqu’ils sont disponibles (par exemple, les cultures agricoles après la récolte). Cependant, lorsque le produit livrable n’est pas en abondance ou lorsqu’il n’existe pas encore – par exemple sur les récoltes avant la récolte ou sur les contrats à terme sur l’ eurodollar ou le taux des fonds fédérauxcontrats à terme (dans lesquels l’instrument sous-jacent supposé doit être créé à la date de livraison) – le prix du contrat à terme ne peut pas être fixé par arbitrage. Dans ce scénario, il n’y a qu’une seule force fixant le prix, qui est l’ offre et la demande simples pour l’actif dans le futur, exprimées par l’offre et la demande pour le contrat à terme.

Arbitrages

Les arguments d’arbitrage (” tarification rationnelle “) s’appliquent lorsque l’actif livrable existe en abondance ou peut être créé librement. Ici, le prix à terme représente la valeur future attendue du sous-jacent actualisée au taux sans risque- car tout écart par rapport au prix théorique offrira aux investisseurs une opportunité de profit sans risque et devrait être arbitré. Nous définissons le prix à terme comme étant le prix d’exercice K tel que le contrat ait une valeur nulle à l’heure actuelle. En supposant que les taux d’intérêt sont constants, le prix à terme des contrats à terme est égal au prix à terme du contrat à terme avec le même prix d’exercice et la même échéance. Il en est de même si l’actif sous-jacent est décorrélé des taux d’intérêt. Sinon, la différence entre le prix à terme sur les contrats à terme (prix à terme) et le prix à terme sur l’actif est proportionnelle à la covariance entre le prix de l’actif sous-jacent et les taux d’intérêt. Par exemple, un contrat à terme sur une obligation à coupon zéro aura un prix à terme inférieur au prix à terme. C’est ce qu’on appelle la “correction de convexité” à terme.

Ainsi, en supposant des taux constants, pour un actif simple ne versant pas de dividendes, la valeur du prix des contrats à terme/à terme, F(t,T) , sera trouvée en composant la valeur actuelle S(t) au moment t jusqu’à l’échéance T par le taux de rendement sans risque r .

F ( t , J ) = S ( t ) × ( 1 + r ) ( J − t ) {displaystyle F(t,T)=S(t)times (1+r)^{(Tt)}}

ou, avec Mélange continu

F ( t , J ) = S ( t ) e r ( T − t ) {displaystyle F(t,T)=S(t)e^{r(Tt)},}

Cette relation peut être modifiée pour les coûts de stockage u , les rendements en dividendes ou en revenus q et les rendements de commodité y . Les coûts de stockage sont les coûts impliqués dans le stockage d’un produit à vendre au prix à terme. Les investisseurs qui vendent l’actif au prix au comptant pour arbitrer un prix à terme gagnent les frais de stockage qu’ils auraient payés pour stocker l’actif à vendre au prix à terme. Les rendements de commodité sont les avantages de la détention d’un actif à vendre au prix à terme au-delà de l’argent reçu de la vente. Ces avantages pourraient inclure la capacité de répondre à une demande inattendue ou la capacité d’utiliser l’actif comme intrant dans la production. [13]Les investisseurs paient ou renoncent au rendement de commodité lorsqu’ils vendent au prix au comptant parce qu’ils renoncent à ces avantages. Une telle relation peut se résumer ainsi :

F ( t , T ) = S ( t ) e ( r + u − y ) ( T − t ) {displaystyle F(t,T)=S(t)e^{(r+uy)(Tt)},}

Le rendement de commodité n’est pas facilement observable ou mesuré, de sorte que y est souvent calculé, lorsque r et u sont connus, comme le rendement étranger payé par les investisseurs vendant au comptant pour arbitrer le prix à terme. [14] Les rendements de dividendes ou de revenu q sont plus facilement observés ou estimés, et peuvent être intégrés de la même manière : [15]

F ( t , T ) = S ( t ) e ( r + u − q ) ( T − t ) {displaystyle F(t,T)=S(t)e^{(r+uq)(Tt)},}

Dans un marché parfait, la relation entre les prix à terme et les prix au comptant ne dépend que des variables ci-dessus ; en pratique, il existe diverses imperfections de marché (coûts de transaction, taux différentiels d’emprunt et de prêt, restrictions sur les ventes à découvert) qui empêchent un arbitrage complet. Ainsi, le prix à terme varie en fait dans des limites d’arbitrage autour du prix théorique.

Tarification via les attentes

Lorsque la marchandise livrable n’est pas disponible en abondance (ou lorsqu’elle n’existe pas encore), une tarification rationnelle ne peut pas être appliquée, car le mécanisme d’arbitrage n’est pas applicable. Ici, le prix des contrats à terme est déterminé par l’ offre et la demande d’aujourd’hui pour l’actif sous-jacent dans le futur.

Dans un marché efficient, l’offre et la demande devraient s’équilibrer à un prix à terme qui représente la valeur actuelle d’une attente impartiale du prix de l’actif à la date de livraison. Cette relation peut être représentée par [16] ::

F ( t ) = E t { S ( T ) } e ( r ) ( T − t ) {displaystyle F(t)=E_{t}left{S(T)right}e^{(r)(Tt)}}

En revanche, sur un marché peu profond et illiquide, ou sur un marché dans lequel de grandes quantités de l’actif livrable ont été délibérément refusées aux acteurs du marché (une action illégale connue sous le nom d’ accaparement du marché ), le prix d’équilibre du marché pour les contrats à terme peut encore représenter l’équilibre entre l’offre et la demande mais la relation entre ce prix et le prix futur attendu de l’actif peut rompre.

Relation entre les arguments d’arbitrage et l’attente

La relation basée sur les attentes se maintiendra également dans un cadre sans arbitrage lorsque nous prenons les attentes par rapport à la Probabilité neutre au risque . En d’autres termes : un prix à terme est une martingale par rapport à la Probabilité neutre au risque. Avec cette règle de tarification, on s’attend à ce qu’un Spéculateur atteigne le seuil de rentabilité lorsque le Marché à terme évalue équitablement le produit livrable.

Contango, déport, marchés normaux et inversés

La situation où le prix d’un produit pour une livraison future est supérieur au prix au comptant prévu est connue sous le nom de contango . On dit que les marchés sont normaux lorsque les prix à terme sont supérieurs au prix au comptant actuel et que les contrats à terme lointains sont évalués au-dessus des contrats à terme proches. L’inverse, lorsque le prix d’un produit pour une livraison future est inférieur au prix au comptant prévu, est appelé déport . De même, on dit que les marchés sont inversés lorsque les prix à terme sont inférieurs au prix au comptant actuel et que les contrats à terme lointains sont évalués en dessous des contrats à terme proches.

Contrats à terme et échanges

Contrat

Il existe de nombreux types de contrats à terme, reflétant les nombreux types d’actifs “négociables” sur lesquels le contrat peut être basé, tels que les matières premières, les titres (tels que les contrats à terme sur actions ), les devises ou les actifs incorporels tels que les taux d’intérêt et les indices. Pour plus d’informations sur les marchés à terme sur des marchés de matières premières sous-jacents spécifiques , suivez les liens. Pour une liste des Contrats à terme sur matières premières négociables, voir Liste des matières premières négociées . Voir aussi l’ article sur les marchés à terme .

- Marché des changes – voir Avenir des devises

- Marché monétaire – voir Taux d’intérêt à terme

- Marché obligataire – voir Contrat à terme sur taux d’intérêt

- Marché des actions – voir Contrat à terme sur indice boursier et Contrat à terme sur action unique

- Marché des matières premières

- Crypto -monnaies – voir Contrats à terme perpétuels

Le commerce des matières premières a commencé au Japon au XVIIIe siècle avec le commerce du riz et de la soie, et de même en Hollande avec les bulbes de tulipes. Le commerce aux États-Unis a commencé au milieu du 19e siècle lorsque des marchés céréaliers centraux ont été établis et qu’un marché a été créé pour que les agriculteurs apportent leurs produits et les vendent soit pour une livraison immédiate (également appelée marché au comptant ou au comptant), soit pour une livraison à terme. Ces contrats à terme étaient des contrats privés entre acheteurs et vendeurs et sont devenus les précurseurs des contrats à terme négociés en bourse d’aujourd’hui. Bien que le commerce des contrats ait commencé avec des produits de base traditionnels tels que les céréales, la viande et le bétail, le commerce des changes s’est étendu pour inclure les métaux, l’énergie, les devises et les indices monétaires, les actions et les indices boursiers, les taux d’intérêt gouvernementaux et les taux d’intérêt privés.

des échanges

Les contrats sur instruments financiers ont été introduits dans les années 1970 par le Chicago Mercantile Exchange (CME) et ces instruments ont connu un énorme succès et ont rapidement dépassé les Contrats à terme sur matières premières en termes de volume de transactions et d’accessibilité mondiale aux marchés. Cette innovation a conduit à l’introduction de nombreuses nouvelles bourses à terme dans le monde, telles que la London International Financial Futures Exchange en 1982 (aujourd’hui Euronext.liffe ), la Deutsche Terminbörse (aujourd’hui Eurex ) et la Tokyo Commodity Exchange (TOCOM). Aujourd’hui, il existe plus de 90 bourses de contrats à terme et d’options sur contrats à terme dans le monde, notamment :

- Groupe CME (CBOT et CME) — Devises, divers dérivés de taux d’intérêt (y compris les obligations américaines) ; Agriculture (maïs, soja, produits à base de soja, blé, porc, bétail, beurre, lait) ; Indices ( Dow Jones Industrial Average , NASDAQ Composite , S&P 500 , etc.) ; Métaux (or, argent). NYMEX (Groupe CME) – énergie et métaux : pétrole brut , essence , mazout , gaz naturel , charbon , propane , or , argent , platine , cuivre , Aluminium et palladium.

- Dubai Mercantile Exchange (DME) – notamment Oman Crude , Dubai Platts et Singapore Fuel Oil.

- Intercontinental Exchange (ICE Futures Europe) – anciennement l’ International Petroleum Exchange, négocie l’énergie, y compris le pétrole brut , le mazout, le gazole (diesel), les produits pétroliers raffinés, l’électricité, le charbon, le gaz naturel et les émissions

- NYSE Euronext – qui a absorbé Euronext dans lequel London International Financial Futures and Options Exchange ou LIFFE (prononcé «LIFE») a été fusionné. (Le LIFFE avait repris le London Commodities Exchange (“LCE”) en 1996) – softs : céréales et viandes. Marché inactif du transport maritime Baltic Exchange . Les contrats à terme sur indices incluent EURIBOR , FTSE 100 , CAC 40 , indice AEX .

- Eurex – filiale de Deutsche Börse , exploite également le Swiss Options and Financial Futures Exchange (SOFFEX) et le European Energy Exchange (EEX)

- Bourse à terme sud-africaine – SAFEX

- Bourse à terme de Sydney

- Bourse des marchandises de Tokyo TOCOM

- Bourse de Tokyo – TFX – (Euroyen Futures, OverNight CallRate Futures, SpotNext RepoRate Futures)

- Bourse d’Osaka OSE (JGB Futures, TOPIX Futures, Nikkei Futures, RNP Futures)

- London Metal Exchange – métaux : cuivre , Aluminium , plomb , zinc , nickel , étain et acier

- Intercontinental Exchange (ICE Futures US) – anciennement New York Board of Trade – softs : cacao , café , coton , jus d’orange , sucre

- Bourse à terme JFX Jakarta

- Bourse de Montréal (MX) (détenue par le Groupe TMX ) également connue en français sous le nom de Bourse de Montréal : dérivés de taux d’intérêt et de liquidités : contrats à terme sur acceptations bancaires canadiennes à 90 jours, contrats à terme sur obligations du gouvernement canadien , contrats à terme sur l’ indice S&P/TSX 60 et divers autres Contrats à terme sur indices

- Bourse de Corée – KRX

- Bourse de Singapour – SGX – dans laquelle a fusionné la Bourse monétaire internationale de Singapour (SIMEX)

- ROFEX – Bourse à terme de Rosario (Argentine)

- NCDEX – Bourse nationale des produits de base et des produits dérivés, Inde

- National Stock Exchange of India – National Stock Exchange, Inde – la plus grande bourse de produits dérivés en termes de nombre de contrats [17]

- EverMarkets Exchange (EMX) – lancement prévu fin 2018 – devises mondiales , actions , matières premières et crypto -monnaies

- FEX Global – Bourse financière et énergétique d’Australie

- Dalian Commodity Exchange (DCE) – principalement des produits agricoles et industriels

- Shanghai Futures Exchange (SHFE) – dessert principalement les marchés des métaux et des produits alimentaires

- Bourse des marchandises de Zhengzhou (ZCE) – principalement des produits agricoles et pétrochimiques

- China Financial Futures Exchange (CFFEX) – principalement des contrats à terme sur indices et des devises

Codes

La plupart des codes de contrats à terme comportent cinq caractères. [ citation nécessaire ] Les deux premiers caractères identifient le type de contrat, le troisième caractère identifie le mois et les deux derniers caractères identifient l’année.

Sur les marchés du groupe CME , les codes des contrats à terme du troisième (mois) sont : [18]

- janvier = F

- Février = G

- Mars = H

- avril = J

- Mai = K

- Juin = M

- Juillet = N

- Août = Q

- Septembre = U

- Octobre = V

- Novembre = X

- Décembre = Z

Exemple : CLX14 est un contrat Pétrole Brut (CL), novembre (X) 2014 (14).

Utilisateurs de contrats à terme

Les traders à terme sont traditionnellement classés dans l’un des deux groupes suivants : les opérateurs en couverture , qui ont un intérêt dans l’actif sous-jacent (qui peut inclure un élément incorporel tel qu’un indice ou un taux d’intérêt) et cherchent à se protéger contre le risque de variation des prix ; et les spéculateurs , qui cherchent à réaliser un profit en prédisant les mouvements du marché et en ouvrant un contrat dérivé lié à l’actif “sur papier”, alors qu’ils n’ont aucune utilité pratique ou intention de prendre ou de livrer l’actif sous-jacent. En d’autres termes, l’investisseur recherche une exposition à l’actif dans un contrat à terme long ou l’effet inverse via un contrat à terme court.

Couvertures

Les hedgers comprennent généralement les producteurs et les consommateurs d’une marchandise ou le propriétaire d’un actif ou d’actifs soumis à certaines influences telles qu’un taux d’intérêt.

Par exemple, sur les marchés traditionnels des produits de base , les agriculteurs vendent souvent des contrats à terme pour les cultures et le bétail qu’ils produisent afin de garantir un certain prix, ce qui leur facilite la planification. De même, les éleveurs de bétail achètent souvent des contrats à terme pour couvrir leurs coûts d’alimentation, afin qu’ils puissent planifier un coût fixe pour l’alimentation. Sur les marchés (financiers) modernes, les « producteurs » de swaps de taux d’intérêt ou de produits dérivés sur actions utiliseront des contrats à terme sur instruments financiers ou des Contrats à terme sur indices boursiers pour réduire ou supprimer le risque sur le swap .

Ceux qui achètent ou vendent des Contrats à terme sur matières premières doivent être prudents. Si une entreprise achète des contrats de couverture contre les hausses de prix, mais qu’en fait, le prix du marché de la marchandise est nettement inférieur au moment de la livraison, elle pourrait se retrouver désastreusement non compétitive (voir par exemple : VeraSun Energy ).

Les gestionnaires de fonds d’investissement au niveau du portefeuille et du sponsor du fonds peuvent utiliser des contrats à terme sur actifs financiers pour gérer le risque de taux d’intérêt du portefeuille, ou la durée, sans effectuer d’achats ou de ventes au comptant à l’aide de contrats à terme sur obligations. [19] Les entreprises d’investissement qui reçoivent des appels de capitaux ou des entrées de capitaux dans une devise différente de leur devise de base pourraient utiliser des contrats à terme sur devises pour couvrir le risque de change de ces entrées à l’avenir. [20]

Spéculateurs

Les spéculateurs se répartissent généralement en trois catégories : les traders de position, les day traders et les swing traders ( swing trading ), bien qu’il existe de nombreux types hybrides et styles uniques. Avec l’afflux d’investisseurs sur les marchés à terme ces dernières années, la controverse s’est intensifiée quant à savoir si les spéculateurs sont responsables de la volatilité accrue des matières premières comme le pétrole, et les experts sont divisés sur la question. [21]

Un exemple qui a à la fois des notions de couverture et de spéculation implique un fonds commun de placement ou un compte géré séparément dont l’objectif d’investissement est de suivre la performance d’un indice boursier tel que l’indice boursier S&P 500. Le gestionnaire de portefeuille “équitise” souvent les avoirs en espèces ou les entrées de trésorerie non intentionnels de manière simple et rentable en investissant dans des contrats à terme standardisés sur l’indice boursier S&P 500 (à l’ouverture). Cela permet d’obtenir une exposition du portefeuille à l’indice qui est conforme à l’objectif d’investissement du fonds ou du compte sans avoir à acheter une proportion appropriée de chacune des 500 actions individuelles pour le moment. Cela préserve également une diversification équilibrée, maintient un degré plus élevé du pourcentage d’actifs investis sur le marché et aide à réduire l’erreur de suivi.dans la performance du fonds/compte. Lorsque cela est économiquement faisable (une quantité efficace d’actions de chaque position individuelle au sein du fonds ou du compte peut être achetée), le gestionnaire de portefeuille peut clôturer le contrat et effectuer des achats de chaque action individuelle. [22]

L’utilité sociale des marchés à terme est considérée comme étant principalement dans le transfert de risque et l’augmentation de la liquidité entre les commerçants ayant des préférences de risque et de temps différentes , d’un hedger à un Spéculateur, par exemple. [1]

Options sur contrats à terme

Dans de nombreux cas, les options sont négociées sur des contrats à terme, parfois appelées simplement “options à terme”. Un put est l’option de vendre un contrat à terme et un call est l’option d’acheter un contrat à terme. Pour les deux, le prix d’exercice de l’option est le prix à terme spécifié auquel le contrat à terme est négocié si l’option est exercée. Les contrats à terme sont souvent utilisés car ce sont des instruments delta un . Les options d’achat et les options sur contrats à terme peuvent être tarifées de la même manière que celles sur les actifs négociés en utilisant une extension de la formule Black-Scholes , à savoir le modèle Black . Pour les options sur contrats à terme, où la prime n’est due qu’au dénouement, les positions sont communément appelées une future, comme ils agissent comme des options, cependant, ils se règlent comme des contrats à terme.

Les investisseurs peuvent soit assumer le rôle de vendeur d’options (ou « vendeur ») ou d’acheteur d’options. Les vendeurs d’options sont généralement considérés comme prenant plus de risques car ils sont contractuellement tenus de prendre la position à terme opposée si l’acheteur de l’option exerce son droit à la position à terme spécifiée dans l’option. Le prix d’une option est déterminé par les principes de l’offre et de la demande et se compose de la prime d’option, ou du prix payé au vendeur de l’option pour offrir l’option et prendre le risque. [23]

Réglementation des contrats à terme

Toutes les transactions à terme aux États-Unis sont réglementées par la Commodity Futures Trading Commission (CFTC), une agence indépendante du gouvernement des États-Unis . La commission a le droit d’imposer des amendes et autres sanctions à un individu ou à une entreprise qui enfreint les règles. Bien que la loi réglemente toutes les transactions, chaque bourse peut avoir sa propre règle et, en vertu d’un contrat, peut infliger des amendes aux entreprises pour différentes choses ou prolonger l’amende que la CFTC distribue.

La CFTC publie des rapports hebdomadaires contenant des détails sur l’ intérêt ouvert des participants au marché pour chaque segment de marché comptant plus de 20 participants. Ces rapports sont publiés tous les vendredis (y compris les données du mardi précédent) et contiennent des données sur l’intérêt ouvert divisé par intérêt ouvert déclarable et non déclarable ainsi que l’intérêt ouvert commercial et non commercial. Ce type de rapport est appelé « rapport sur les engagements des commerçants », rapport COT ou simplement COTR.

Définition d’un contrat à terme

Suivant Björk [24] , nous donnons une définition d’un contrat à terme . Nous décrivons un contrat à terme avec livraison de l’article J à l’instant T :

- Il existe sur le marché un prix coté F(t,T) , appelé prix à terme à l’instant t pour la livraison de J à l’instant T.

- Le prix de la conclusion d’un contrat à terme est égal à zéro.

- Pendant n’importe quel intervalle de temps [ t , s ] {displaystyle [t,s]}

, le titulaire reçoit le montant F ( s , T ) − F ( t , T ) {displaystyle F(s,T)-F(t,T)}

. (cela reflète un marquage instantané sur le marché)

- Au moment T , le détenteur paie F(T,T) et a le droit de recevoir J. Notez que F(T,T) devrait être le prix au comptant de J au moment T.

Contrats à terme contre contrats à terme

Un contrat étroitement lié est un contrat à terme . Un contrat à terme est comme un contrat à terme en ce sens qu’il spécifie l’échange de marchandises pour un prix spécifié à une date future spécifiée. Cependant, un contrat à terme n’est pas négocié en bourse et ne bénéficie donc pas des paiements partiels intermédiaires dus à la valorisation au prix du marché.

Alors que les contrats à terme et les contrats à terme sont tous deux des contrats pour livrer un actif à une date future à un prix préétabli, ils sont différents à deux égards principaux :

- Les contrats à terme sont négociés en bourse , tandis que les contrats à terme sont négociés de gré à gré . Ainsi, les contrats à terme sont standardisés et font face à un échange, tandis que les contrats à terme sont personnalisés et font face à une contrepartie non boursière.

- Les contrats à terme sont marginés , tandis que les contrats à terme ne le sont pas. Ainsi, les contrats à terme ont beaucoup moins de risque de crédit et ont un financement différent.

Les contrats à terme comportent un risque de crédit, mais pas les contrats à terme, car une chambre de compensation garantit contre le risque de défaut en prenant les deux côtés de la transaction et en marquant pour commercialiser leurs positions chaque nuit. Les contrats à terme ne sont fondamentalement pas réglementés, tandis que les contrats à terme sont réglementés au niveau du gouvernement central.

La Futures Industry Association (FIA) estime que 6,97 milliards de contrats à terme ont été négociés en 2007, soit une augmentation de près de 32 % par rapport au chiffre de 2006.

Échange contre OTC

Les contrats à terme sont toujours négociés en bourse , tandis que les contrats à terme se négocient toujours de gré à gré , ou peuvent simplement être un contrat signé entre deux parties. Donc:

- Les contrats à terme sont hautement standardisés, étant négociés en bourse, tandis que les contrats à terme peuvent être uniques, étant de gré à gré.

- En cas de livraison physique, le contrat à terme précise à qui effectuer la livraison. La contrepartie pour la livraison d’un contrat à terme est choisie par la chambre de compensation .

Échange pour un poste connexe

Une variété de transactions se sont développées qui impliquent un échange d’un contrat à terme contre une position d’actif de gré à gré, physique ou en espèces qui répond à certains critères tels que l’échelle et la correspondance avec le risque sous-jacent sur les matières premières. [25] La Commodity Futures Trading Commission a infligé des amendes aux courtiers pour violation de leurs réglementations pour ces types de transactions. [26] [27]

Marge

Les contrats à terme sont marges quotidiennement sur le prix au comptant quotidien d’un contrat à terme avec le même prix de livraison convenu et l’actif sous-jacent (basé sur la valeur du marché ).

Les attaquants n’ont pas de norme. Plus typique serait que les parties acceptent de s’aligner, par exemple, tous les trimestres. Le fait que les contrats à terme ne soient pas couverts de marge quotidiennement signifie qu’en raison des fluctuations du prix de l’actif sous-jacent, un écart important peut se créer entre le prix de livraison du contrat à terme et le prix de règlement et, en tout état de cause, un gain (une perte) non réalisé(e) peut s’accumuler.

Encore une fois, cela diffère des contrats à terme qui sont généralement « régularisés » quotidiennement par une comparaison de la valeur marchande des contrats à terme avec la garantie garantissant le contrat afin de le maintenir en ligne avec les exigences de marge de courtage. Cet ajustement se produit par la partie « perte » fournissant une garantie supplémentaire ; Ainsi, si l’acheteur du contrat subit une baisse de valeur, le manque à gagner ou la marge de variation sera généralement compensé par le câblage de l’investisseur ou le dépôt d’espèces supplémentaires sur le compte de courtage.

Dans un contrat à terme cependant, l’écart des taux de change n’est pas ajusté régulièrement, mais plutôt, il s’accumule en tant que gain (perte) non réalisé selon le côté du commerce en cours de discussion. Cela signifie que tout gain (perte) non réalisé est réalisé au moment de la livraison (ou, comme ce qui se produit généralement, au moment où le contrat est clôturé avant l’expiration) – en supposant que les parties doivent effectuer la transaction au prix au comptant de la devise sous-jacente pour faciliter la réception/livraison. .

Le résultat est que les contrats à terme présentent un risque de crédit plus élevé que les contrats à terme et que le financement est facturé différemment.

Cependant, la situation des contrats à terme, où aucun ajustement quotidien n’a lieu, crée à son tour un risque de crédit pour les contrats à terme, mais pas tant pour les contrats à terme. En termes simples, le risque d’un contrat à terme est que le fournisseur ne soit pas en mesure de livrer l’actif référencé, ou que l’acheteur ne soit pas en mesure de le payer à la date de livraison ou à la date à laquelle la partie à l’ouverture conclut le contrat.

La marge des contrats à terme élimine une grande partie de ce risque de crédit en obligeant les détenteurs à mettre à jour quotidiennement le prix d’un contrat à terme équivalent acheté ce jour-là. Cela signifie qu’il y aura généralement très peu d’argent supplémentaire dû le dernier jour pour régler le contrat à terme : uniquement le gain ou la perte du dernier jour, pas le gain ou la perte sur la durée du contrat.

En outre, le risque quotidien d’échec du règlement des contrats à terme est supporté par une bourse plutôt que par une partie individuelle, ce qui limite encore le risque de crédit des contrats à terme.

Exemple : Considérons un contrat à terme avec un prix de 100 $ (8h 21m) (8h 21m) : Supposons qu’au jour 50, un contrat à terme avec un prix de livraison de 100 $ (8h 21m) (8h 21m) (sur le même actif sous-jacent que le futur) coûte 88 $ (7h 20m) (7h 20m). Au jour 51, ce contrat à terme coûte 90 $ (7h 30m) (7h 30m). Cela signifie que le calcul “mark-to-market” obligerait le détenteur d’un côté des contrats à terme à payer 2 $ (0h 10m) (0h 10m) le jour 51 pour suivre les changements du prix à terme (“après 2 $ (0h 10m) (0h 10m) de marge”). Cet argent va, via des comptes sur marge, au détenteur de l’autre côté du futur. C’est la partie perdante qui transfère de l’argent à l’autre partie.

Un porteur à terme, cependant, peut ne rien payer jusqu’au règlement le dernier jour, accumulant potentiellement un solde important; cela peut se traduire dans le mark par une provision pour risque de crédit. Ainsi, à l’exception de petits effets de biais de convexité (en raison du gain ou du paiement d’intérêts sur la marge), les contrats à terme et à terme avec des prix de livraison égaux entraînent la même perte ou gain total, mais les détenteurs de contrats à terme subissent cette perte/gain par incréments quotidiens qui suivent le prix quotidien du contrat à terme change, tandis que le prix au comptant du contrat à terme converge vers le prix de règlement. Ainsi, dans le cadre de la comptabilisation au prix du marché , pour les deux actifs, le gain ou la perte s’accumule sur la période de détention ; pour un contrat à terme, ce gain ou cette perte est réalisé quotidiennement, tandis que pour un contrat à terme, le gain ou la perte reste non réalisé jusqu’à l’expiration.

Avec un contrat à terme négocié en bourse, la chambre de compensation s’interpose sur toutes les transactions. Il n’y a donc pas de risque de défaut de la contrepartie. Le seul risque est que la chambre de compensation fasse défaut (par exemple, fasse faillite), ce qui est considéré comme très improbable. [ citation nécessaire ]

Voir également

- 1256 Contrat

- Loi sur les bourses de marchandises

- Contrat de vente future

- Dérivés de fret

- Gestion du risque lié au prix du carburant

- Loi sur les contrats à terme sur grains

- Liste des sujets financiers

- Bourse des métaux de Londres

- Commerce de stockage de pétrole

- Loi sur les contrats à terme sur l’oignon

- Contrats à terme perpétuels

- Marché de la prédiction

- Négoce de spread saisonnier

Échanges de contrats à terme américains et régulateurs

- Chicago Mercantile Exchange , maintenant partie du groupe CME

- Commission de négociation des contrats à terme sur marchandises

- Association nationale des contrats à terme

- Chambre de commerce de Kansas City

- Le New York Board of Trade devient ICE

- New York Mercantile Exchange , maintenant partie du groupe CME

- Bourse aux grains de Minneapolis

Remarques

- ^ un b “les Dérivés de Compréhension : les Marchés et l’Infrastructure – la Banque de Réserve fédérale de Chicago” . Chicagofed.org . Récupéré le 09/11/2015 .

- ^ un b “Le Marché à terme de l’or | Guide et informations de” . Bullion Vault . Récupéré le 09/11/2015 .

- ^ Martin, Ken (2020-11-19). “Les contrats à terme sur actions se négocient en baisse avant les demandes d’assurance-chômage et les revenus de la vente au détail” . FOXBusiness . Récupéré le 02/12/2020 .

- ^ Goetzmann, William N.; En ligneRouwenhorst, K. Geert (2008). L’histoire de l’innovation financière , dans la finance carbone, les solutions environnementales du marché au changement climatique . (École de foresterie et d’études environnementales de Yale, chapitre 1, p. 18 à 43). Comme Goetzmann & Rouwenhorst (2008) l’ont noté, “Les 17e et 18e siècles aux Pays-Bas ont été une période remarquable pour la finance. Bon nombre des produits ou instruments financiers que nous voyons aujourd’hui ont émergé au cours d’une période relativement courte. En particulier, les commerçants et les banquiers ont développé ce que nous appellerions aujourd’hui la titrisation . Les fonds communs de placement et diverses autres formes de financement structuré qui existent encore aujourd’hui sont apparus aux 17e et 18e siècles en Hollande.

- ^ Chew, Donald H.: Gestion des risques d’entreprise . (Columbia University Press, 2008, ISBN 0231143621 )

- ^ Pavaskar, Madhoo: Négoce de dérivés de matières premières: théorie et réglementation . (Notion Press, 2016, ISBN 1945926228 )

- ^ Schaede, Ulrike (septembre 1989). “En avant et à terme dans le Japon de la période Tokugawa: Une nouvelle perspective sur le marché du riz Dōjima”. Journal de la banque et de la finance . 13 (4–5): 487–513. doi : 10.1016/0378-4266(89)90028-9 .

- ^ “chronologie des réalisations” . Groupe CEM . Consulté le 5 août 2010 .

- ^ Groupe de travail interministériel (présidé par Wajahat Habibullah) (mai 2003). “Rapport sur la convergence des marchés des valeurs mobilières et des matières premières” . Commission des marchés à terme (Inde) . Archivé de l’original le 12 janvier 2010 . Consulté le 5 août 2010 .

- ^ Loutre, Chris (2020). Régime alimentaire pour une grande planète . États-Unis : University of Chicago Press. p. 71. ISBN 978-0-226-69710-9.

- ^ “LEO MELAMED – Notes biographiques – CROQUIS BIOGRAPHIQUE” . www.leomelamed.com .

- ^ Règlement en espèces sur Wikinvest

- ^ Fama, Eugène F.; Français, Kenneth R. (1987). “Prix à terme des matières premières: quelques preuves sur la puissance des prévisions, les primes et la théorie du stockage”. La revue des affaires . Presse de l’Université de Chicago. 60 (1): 55–73. doi : 10.1086/296385 . JSTOR 2352947 .

- ^ Hull, John C. (2015). Options, contrats à terme et autres dérivés (9 éd.). Person. p. 122–123.

- ^ Hull, John C. (2015). Options, contrats à terme et autres dérivés (9 éd.). Person. p. 112.

- ^ Hull, John C. (2015). Options, contrats à terme et autres dérivés (9 éd.). Person. p. 125.

- ^ https://archives.nseindia.com/global/content/media/archives/NSE_No_1.pdf [ URL nue PDF ]

- ^ “Codes de mois” . Groupe CEM . Récupéré le 09/11/2015 .

- ^ Valbuzzi, Barbara (2019). « Swaps, contrats à terme et stratégies à terme » . CFA Institut. p. 7–8 . Récupéré le 18/05/2020 .

- ^ Valbuzzi, Barbara (2019). « Swaps, contrats à terme et stratégies à terme » . CFA Institut. p. 17 . Récupéré le 18/05/2020 .

- ^ Dreibus, Tony C. Commodity Bubbles Caused by Speculators Need Intervention, UN Agency Says , Bloomberg , 5 juin 2011. Consulté le 2 juillet 2011

- ^ Valbuzzi, Barbara (2019). « Swaps, contrats à terme et stratégies à terme » . CFA Institut. p. 23 . Récupéré le 18/05/2020 .

- ^ Groupe CME . “Options CME sur les contrats à terme: les bases” (PDF) . Archivé de l’original (PDF) le 27 octobre 2011 . Récupéré le 8 février 2011 .

- ^ Björk: Théorie de l’arbitrage en temps continu, Cambridge University Press, 2004

- ^ Groupe CME. (26 février 2021). “Comprendre les transactions EFRP”. Site Web du CME Consulté le 16 avril 2021.

- ^ CFTC. Communiqué de presse. (14 novembre 2017). “La CFTC ordonne à INTL FCStone Financial Inc. et FCStone Merchant Services LLC de payer une pénalité pour échange illégal pour des transactions de position liées”. Site Web de la Commodities Futures Trading Commission Consulté le 16 avril 2021.

- ^ CFTC. Communiqué de presse. (5 juin 2012). “La CFTC ordonne à Morgan Stanley & Co. LLC de payer une amende civile de 5 millions de dollars pour des transactions non compétitives illégales”. Site Web de la Commodity Futures Trading Commission Consulté le 16 avril 2021.

Références

- Rousse, Keith (1997). Dérivés financiers : une introduction aux contrats à terme, à terme, aux options et aux swaps . Londres : Prentice-Hall. ISBN 0-13-241399-X.

- Lioui, Abraham; Poncet, Patrice (2005). Allocation d’actifs dynamique avec des contrats à terme et à terme . New York : Springer. ISBN 0-387-24107-8.

- Valdez, Steven (2000). Une introduction aux marchés financiers mondiaux (3e éd.). Basingstoke, Hampshire : Macmillan Press. ISBN 0-333-76447-1.

- En ligneArditti, Fred D. (1996). Dérivés : une ressource complète pour les options, les contrats à terme, les swaps de taux d’intérêt et les titres hypothécaires . Boston : Harvard Business School Press. ISBN 0-87584-560-6.

Lectures complémentaires

- La National Futures Association (2006). Un guide pédagogique sur les contrats à terme et les options sur contrats à terme . Chicago, Illinois.

- Émilie Lambert (2010). Les contrats à terme : la montée du Spéculateur et les origines des plus grands marchés du monde . Livres de base. ISBN 978-0465018437.

Liens externes

- Comprendre les produits dérivés : marchés et infrastructure Federal Reserve Bank of Chicago, Financial Markets Group

![[t,s]](https://wikimedia.org/api/rest_v1/media/math/render/svg/38fa255c9e4139503ac4ada11aea775e59a86ecb)