Grande récession

La Grande Récession a été une période de déclin général marqué ( récession ) observée dans les économies nationales à l’échelle mondiale entre 2007 et 2009. L’ampleur et le moment de la récession ont varié d’un pays à l’autre (voir carte). [1] [2] À l’époque, le Fonds monétaire international (FMI) a conclu qu’il s’agissait de la crise économique et financière la plus grave depuis la Grande Dépression . L’un des résultats a été une grave perturbation des relations internationales normales .

Carte du monde montrant les taux de croissance du PIB réel pour 2009 ; les pays en marron étaient en récession.

Carte du monde montrant les taux de croissance du PIB réel pour 2009 ; les pays en marron étaient en récession.

Les causes de la Grande Récession comprennent une combinaison de vulnérabilités qui se sont développées dans le système financier, ainsi qu’une série d’événements déclencheurs qui ont commencé avec l’éclatement de la bulle immobilière aux États-Unis en 2005-2012. [3] [4] Lorsque les prix des logements ont chuté et que les propriétaires ont commencé à abandonner leurs hypothèques, la valeur des titres adossés à des hypothèques détenus par les banques d’investissement a diminué en 2007-2008, provoquant l’effondrement ou le sauvetage de plusieurs en septembre 2008. Cette 2007- La phase de 2008 a été appelée la crise des subprimes. La combinaison de banques incapables de fournir des fonds aux entreprises et de propriétaires remboursant leurs dettes plutôt que d’emprunter et de dépenser, a entraîné la Grande Récession qui a officiellement commencé aux États-Unis en décembre 2007 et a duré jusqu’en juin 2009, s’étendant ainsi sur 19 mois. [5] [6] Comme pour la plupart des autres récessions, il semble qu’aucun modèle formel théorique ou empirique connu n’ait été en mesure de prédire avec précision l’avancée de cette récession, à l’exception de signaux mineurs dans la hausse soudaine des probabilités de prévision, qui étaient encore bien en deçà. 50 %. [7]

La récession n’a pas été ressentie de la même manière dans le monde entier ; alors que la plupart des économies développées du monde , en particulier en Amérique du Nord, en Amérique du Sud et en Europe, sont tombées dans une récession grave et durable, de nombreuses économies développées plus récemment ont subi un impact beaucoup moins important, en particulier la Chine , l’Inde et l’Indonésie , dont les économies ont connu une croissance substantielle au cours de cette période . De même, l’Océanie a subi un impact minime , en partie en raison de sa proximité avec les marchés asiatiques. [ citation nécessaire ]

Terminologie

Il existe deux sens du mot « récession » : un sens se référant au sens large à « une période d’activité économique réduite » [8] et de difficultés continues ; et le sens plus précis utilisé en économie , qui est défini de manière opérationnelle , se référant spécifiquement à la phase de contraction d’un cycle économique , avec deux ou plusieurs trimestres consécutifs de contraction du PIB (taux de croissance négatif du PIB).

La définition de “grande” est une quantité ou une intensité considérablement supérieure à la normale ou à la moyenne et, contrairement à certaines croyances courantes, n’implique pas une connotation positive, simplement une grande taille ou une portée. (par exemple la Grande Dépression ).

Selon la définition académique, la récession s’est terminée aux États-Unis en juin ou juillet 2009. [9] [10] [11] [12] [13] [14] [15] [16] [17]

Selon Robert Kuttner , “” La Grande Récession “est un terme impropre. Nous devrions cesser de l’utiliser. Les récessions sont de légères baisses du cycle économique qui se corrigent d’elles-mêmes ou sont rapidement guéries par de modestes mesures de relance budgétaire ou monétaire. En raison de la déflation continue piège, il serait plus juste d’appeler l’économie stagnante de cette décennie La Petite Dépression ou La Grande Déflation.” [18]

Aperçu

La Grande Récession n’a satisfait aux critères du FMI pour être une récession mondiale que pendant la seule année civile 2009. [19] [20] Cette définition du FMI exige une baisse du PIB mondial réel annuel par habitant . Malgré le fait que les données trimestrielles sont utilisées comme critères de définition de la récession par tous les membres du G20 , représentant 85 % du PIB mondial [ 21] , le Fonds monétaire international (FMI) a décidé – en l’absence d’un ensemble de données complet – de ne pas déclarer/mesurer les récessions mondiales selon les données trimestrielles du PIB. Le PIB réel désaisonnalisé et pondéré en fonction de la PPApour la zone G20, cependant, est un bon indicateur du PIB mondial, et il a été mesuré qu’il a subi une baisse directe d’un trimestre à l’autre au cours des trois trimestres allant du T3‐2008 au T1‐2009, ce qui marque plus précisément le moment où la récession ont eu lieu au niveau mondial. [22]

Selon le National Bureau of Economic Research des États-Unis (l’arbitre officiel des récessions américaines), la récession a commencé en décembre 2007 et s’est terminée en juin 2009, et s’est donc prolongée sur dix-huit mois. [6] [23]

Une banque a couru dans une succursale de la banque Northern Rock à Brighton , en Angleterre , le 14 septembre 2007, au milieu de spéculations sur des problèmes, avant sa nationalisation en 2008 .

Une banque a couru dans une succursale de la banque Northern Rock à Brighton , en Angleterre , le 14 septembre 2007, au milieu de spéculations sur des problèmes, avant sa nationalisation en 2008 .

Les années qui ont précédé la crise ont été caractérisées par une hausse exorbitante des prix des actifs et un boom associé de la demande économique. [24] En outre, le système bancaire parallèle américain (c’est-à-dire les institutions financières non dépositaires telles que les banques d’investissement) s’était développé pour rivaliser avec le système dépositaire, mais n’était pas soumis à la même surveillance réglementaire, ce qui le rendait vulnérable à une panique bancaire . [25]

Les titres adossés à des créances hypothécaires américains , qui présentaient des risques difficiles à évaluer, étaient commercialisés dans le monde entier, car ils offraient des rendements plus élevés que les obligations d’État américaines. Bon nombre de ces titres étaient adossés à des prêts hypothécaires à risque, dont la valeur s’est effondrée lorsque la bulle immobilière américaine a éclaté en 2006 et que les propriétaires ont commencé à manquer massivement à leurs versements hypothécaires à partir de 2007. [26]

L’apparition de pertes sur prêts subprime en 2007 a déclenché la crise et exposé d’autres prêts risqués et des prix d’actifs surgonflés. Avec l’augmentation des pertes sur prêts et la chute de Lehman Brothers le 15 septembre 2008, une panique majeure a éclaté sur le marché des prêts interbancaires. Il y avait l’équivalent d’une course bancaire sur le système bancaire parallèle , entraînant de nombreuses grandes banques d’investissement et banques commerciales bien établies aux États-Unis et en Europe subissant des pertes énormes et même face à la faillite, entraînant une aide financière publique massive (renflouements gouvernementaux) . [27]

La récession mondiale qui a suivi a entraîné une forte baisse du commerce international , une hausse du chômage et une chute des prix des matières premières. [28] Plusieurs économistes ont prédit que la reprise pourrait n’apparaître qu’en 2011 et que la récession serait la pire depuis la Grande Dépression des années 1930. [29] [30] L’ économiste Paul Krugman a commenté une fois cela comme apparemment le début “d’une deuxième Grande Dépression”. [31]

Les gouvernements et les banques centrales ont répondu par des initiatives de politique budgétaire et de politique monétaire pour stimuler les économies nationales et réduire les risques du système financier. La récession a renouvelé l’intérêt pour les idées économiques keynésiennes sur la manière de lutter contre les conditions de récession. Les économistes conseillent que les mesures de relance telles que l’assouplissement quantitatif (injecter de l’argent dans le système) et le maintien à un niveau bas du taux d’intérêt des prêts de gros de la banque centrale devraient être retirées dès que les économies se rétabliront suffisamment pour « tracer une voie vers une croissance durable ». [32] [33] [34]

La répartition des revenus des ménages aux États-Unis est devenue plus inégale au cours de la reprise économique post-2008 . [35] L’inégalité des revenus aux États-Unis a augmenté de 2005 à 2012 dans plus des deux tiers des zones métropolitaines. [36] La richesse médiane des ménages a chuté de 35 % aux États-Unis, passant de 106 591 $ à 68 839 $ entre 2005 et 2011. [37]

causes

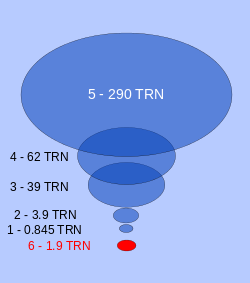

La grande bulle des actifs : [38]

La grande bulle des actifs : [38]

1. Réserves d’or des banques centrales : 0,845 billion de dollars.

2. M0 (monnaie papier) : 3,9 billions de dollars.

3. Actifs bancaires traditionnels (réserve fractionnaire) : 39 000 milliards de dollars.

4. Actifs bancaires parallèles : 62 000 milliards de dollars.

5. Autres actifs : 290 000 milliards de dollars.

6. Fonds de renflouement (début 2009) : 1,9 billion de dollars.

Rapports du groupe spécial

Le rapport majoritaire fourni par la Commission d’enquête sur la crise financière des États-Unis , composée de six personnes nommées par les démocrates et quatre par les républicains, a rendu ses conclusions en janvier 2011. Il a conclu que « la crise était évitable et a été causée par :

- Échecs généralisés de la réglementation financière, y compris l’échec de la Réserve fédérale à endiguer la vague de prêts hypothécaires toxiques ;

- Des ruptures dramatiques dans la gouvernance d’entreprise, notamment un trop grand nombre d’entreprises financières agissant de manière imprudente et prenant trop de risques ;

- Un mélange explosif d’emprunts excessifs et de risques de la part des ménages et de Wall Street qui a mis le système financier sur une trajectoire de collision avec la crise ;

- Les principaux décideurs politiques mal préparés à la crise, manquant d’une compréhension complète du système financier qu’ils ont supervisé ; et des manquements systémiques à la responsabilité et à l’éthique à tous les niveaux.” [39]

Il y avait deux rapports FCIC dissidents républicains. L’un d’eux, signé par trois élus républicains, a conclu qu’il y avait plusieurs causes. Dans sa dissidence distincte vis-à-vis des opinions majoritaires et minoritaires de la FCIC, le commissaire Peter J. Wallison de l’ American Enterprise Institute (AEI) a principalement blâmé la politique américaine du logement, y compris les actions de Fannie & Freddie , pour la crise. Il a écrit : “Lorsque la bulle a commencé à se dégonfler au milieu de 2007, les prêts de faible qualité et à haut risque engendrés par les politiques gouvernementales ont échoué en nombre sans précédent.” [40]

Dans sa « Déclaration du Sommet sur les marchés financiers et l’économie mondiale », datée du 15 novembre 2008, les dirigeants du Groupe des 20 citent les causes suivantes :

Au cours d’une période de forte croissance mondiale, d’augmentation des flux de capitaux et de stabilité prolongée au début de cette décennie, les acteurs du marché ont recherché des rendements plus élevés sans une appréciation adéquate des risques et n’ont pas exercé une diligence raisonnable appropriée. Dans le même temps, des normes de souscription faibles, des pratiques de gestion des risques peu judicieuses, des produits financiers de plus en plus complexes et opaques et l’effet de levier excessif qui en résulte se sont combinés pour créer des vulnérabilités dans le système. Les décideurs, les régulateurs et les superviseurs, dans certains pays avancés, n’ont pas suffisamment apprécié et traité les risques qui s’accumulent sur les marchés financiers, suivi le rythme de l’innovation financière ou pris en compte les ramifications systémiques des mesures réglementaires nationales. [41]

Le président de la Réserve fédérale, Ben Bernanke, a témoigné en septembre 2010 devant la FCIC concernant les causes de la crise. Il a écrit qu’il y avait des chocs ou des déclencheurs (c’est-à-dire des événements particuliers qui ont déclenché la crise) et des vulnérabilités (c’est-à-dire des faiblesses structurelles du système financier, de la réglementation et de la supervision) qui ont amplifié les chocs. Parmi les exemples de déclencheurs, citons : les pertes sur les titres hypothécaires à risque qui ont commencé en 2007 et une ruée sur le système bancaire parallèle qui a commencé à la mi-2007, qui a nui au fonctionnement des marchés monétaires. Exemples de vulnérabilités dans le secteur privé : dépendance des institutions financières vis-à-vis de sources instables de financement à court terme telles que les accords de rachatou Repos ; lacunes dans la gestion des risques de l’entreprise; recours excessif à l’effet de levier (emprunter pour investir) ; et l’utilisation inappropriée des produits dérivés comme outil pour prendre des risques excessifs. Parmi les exemples de vulnérabilités dans le secteur public , citons : les lacunes statutaires et les conflits entre les régulateurs ; l’utilisation inefficace de l’autorité de réglementation ; et des capacités de gestion de crise inefficaces. Bernanke a également discuté des institutions « trop grandes pour faire faillite », de la politique monétaire et des déficits commerciaux. [5]

Récits

L’investissement résidentiel et non résidentiel aux États-Unis a chuté par rapport au PIB pendant la crise

L’investissement résidentiel et non résidentiel aux États-Unis a chuté par rapport au PIB pendant la crise

Il existe plusieurs “récits” qui tentent de replacer les causes de la récession dans leur contexte, avec des éléments qui se chevauchent. Cinq de ces récits comprennent:

- Il y avait l’équivalent d’une course bancaire sur le système bancaire parallèle , qui comprend des banques d’investissement et d’autres entités financières non dépositaires. Ce système s’était développé pour rivaliser d’échelle avec le système de dépôt, mais n’était pas soumis aux mêmes garanties réglementaires. Son échec a perturbé le flux de crédit aux consommateurs et aux entreprises. [27] [42]

- L’ économie américaine était tirée par une bulle immobilière. Lorsqu’il a éclaté, l’investissement résidentiel privé (c’est-à-dire la construction de logements) a chuté de plus de 4 % du PIB. [43] [44] La consommation permise par la richesse immobilière générée par la bulle a également ralenti. Cela a créé un écart dans la demande annuelle (PIB) de près de 1 000 milliards de dollars. Le gouvernement américain n’était pas disposé à combler ce manque à gagner du secteur privé. [45] [46]

- Les niveaux record d’ endettement des ménages accumulés au cours des décennies précédant la crise ont entraîné une récession du bilan (semblable à la déflation de la dette ) une fois que les prix des logements ont commencé à baisser en 2006. Les consommateurs ont commencé à rembourser leurs dettes, ce qui réduit leur consommation, ralentissant l’économie pendant une période prolongée. période pendant laquelle les niveaux d’endettement sont réduits. [27] [47]

- Les politiques du gouvernement américain ont encouragé l’accession à la propriété même pour ceux qui n’en avaient pas les moyens, contribuant à des normes de prêt laxistes, à des augmentations insoutenables des prix du logement et à l’endettement. [48]

- Les investisseurs immobiliers riches et de la classe moyenne avec des cotes de crédit moyennes à bonnes ont créé une bulle spéculative sur les prix de l’immobilier, puis ont détruit les marchés immobiliers locaux et les institutions financières après avoir fait défaut en masse sur leur dette. [49]

Les récits sous-jacents 1 à 3 reposent sur l’hypothèse selon laquelle l’ inégalité croissante des revenus et la stagnation des salaires ont encouragé les familles à augmenter l’ endettement de leur ménage pour maintenir le niveau de vie souhaité, alimentant la bulle. En outre, cette plus grande part des revenus allant au sommet a accru le pouvoir politique des intérêts commerciaux, qui ont utilisé ce pouvoir pour déréglementer ou limiter la réglementation du système bancaire parallèle. [50] [51] [52]

Le récit #5 conteste l’affirmation populaire (récit #4) selon laquelle les emprunteurs subprime avec un crédit de mauvaise qualité ont causé la crise en achetant des maisons qu’ils ne pouvaient pas se permettre. Ce récit est étayé par de nouvelles recherches montrant que la plus forte croissance de la dette hypothécaire pendant le boom immobilier aux États-Unis provenait de ceux qui avaient de bonnes cotes de crédit au milieu et au sommet de la distribution des cotes de crédit – et que ces emprunteurs représentaient une part disproportionnée des défauts de paiement. [53]

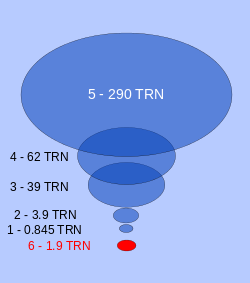

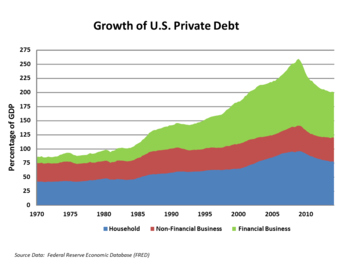

Déséquilibres commerciaux et bulles d’endettement

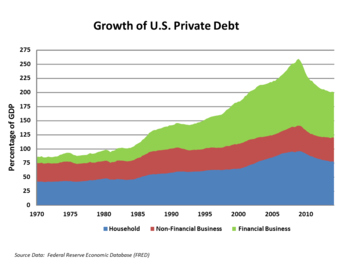

Les ménages et les entreprises financières américains ont considérablement augmenté leurs emprunts (effet de levier) dans les années qui ont précédé la crise

Les ménages et les entreprises financières américains ont considérablement augmenté leurs emprunts (effet de levier) dans les années qui ont précédé la crise

The Economist écrivait en juillet 2012 que l’afflux de dollars d’investissement nécessaires pour financer le déficit commercial américain était une cause majeure de la bulle immobilière et de la crise financière : « Le déficit commercial, inférieur à 1 % du PIB au début des années 1990, a atteint 6 % en 2006. Ce déficit a été financé par des entrées d’épargne étrangère, en particulier d’Asie de l’Est et du Moyen-Orient. Une grande partie de cet argent a été investie dans des hypothèques douteuses pour acheter des maisons surévaluées, et la crise financière en a été le résultat. [54]

En mai 2008, NPR a expliqué dans son programme primé par le prix Peabody ” The Giant Pool of Money ” qu’un vaste afflux d’épargne des pays en développement a afflué sur le marché hypothécaire, entraînant la bulle immobilière américaine. Ce pool d’épargne à revenu fixe est passé d’environ 35 000 milliards de dollars en 2000 à environ 70 000 milliards de dollars en 2008. NPR a expliqué que cet argent provenait de diverses sources, “[b] ut le titre principal est que toutes sortes de pays pauvres sont devenus en quelque sorte riches, faisant des choses comme des téléviseurs et nous vendre du pétrole. La Chine, l’Inde, Abu Dhabi, l’Arabie saoudite ont gagné beaucoup d’argent et l’ont mis en banque. [55]

Décrivant la crise en Europe, Paul Krugman écrivait en février 2012 : “Ce que nous examinons donc essentiellement, c’est un problème de balance des paiements, dans lequel les capitaux ont afflué vers le sud après la création de l’euro, entraînant une surévaluation dans le sud de l’Europe. .” [56]

Politique monétaire

Un autre récit d’origine s’est focalisé sur les rôles respectifs joués par la politique monétaire publique (aux Etats-Unis notamment) et par les pratiques des institutions financières privées. Aux États-Unis, le financement hypothécaire était exceptionnellement décentralisé, opaque et concurrentiel, et on pense que la concurrence entre les prêteurs pour les revenus et les parts de marché a contribué à la baisse des normes de souscription et aux prêts risqués.

Si le rôle d’Alan Greenspan en tant que président de la Réserve fédérale a été largement évoqué, le principal point de controverse reste l’abaissement du taux des fonds fédéraux à 1 % pendant plus d’un an, qui, selon les théoriciens autrichiens , a injecté d’énormes quantités de « facilité ” de l’argent basé sur le crédit dans le système financier et a créé un boom économique insoutenable), [57] il y a aussi l’argument selon lequel les actions de Greenspan dans les années 2002-2004 étaient en fait motivées par la nécessité de sortir l’économie américaine du début des années 2000 récession provoquée par l’éclatement de la bulle Internet – même si, ce faisant, il n’a pas contribué à éviter la crise, mais seulement à la repousser. [58] [59]

Dette privée élevée

Dette des ménages américains par rapport au revenu disponible et au PIB.

Dette des ménages américains par rapport au revenu disponible et au PIB.

Évolution de la dette des ménages aux États-Unis en pourcentage du PIB pour 1989-2016. Les propriétaires qui ont remboursé leur dette de 2009 à 2012 ont été un frein à la reprise. L’économiste Carmen Reinhart a expliqué que ce comportement a tendance à ralentir les reprises après les crises financières par rapport aux récessions typiques. [60]

Évolution de la dette des ménages aux États-Unis en pourcentage du PIB pour 1989-2016. Les propriétaires qui ont remboursé leur dette de 2009 à 2012 ont été un frein à la reprise. L’économiste Carmen Reinhart a expliqué que ce comportement a tendance à ralentir les reprises après les crises financières par rapport aux récessions typiques. [60]

Un autre récit se concentre sur les niveaux élevés de dette privée dans l’économie américaine. La dette des ménages américains en pourcentage du revenu personnel disponible annuel était de 127 % à la fin de 2007, contre 77 % en 1990. [61] [62] nombre record, rendant les titres adossés à des créances hypothécaires sans valeur. Les niveaux élevés d’endettement privé ont également un impact sur la croissance en aggravant les récessions et en affaiblissant la reprise qui s’ensuit. [63] [64] Robert Reichprétend que le montant de la dette dans l’économie américaine peut être attribué à l’inégalité économique, en supposant que les salaires de la classe moyenne sont restés stagnants tandis que la richesse se concentrait au sommet, et que les ménages “tirent sur la valeur nette de leurs maisons et se surendettent pour maintenir le niveau de vie”. [65]

avec moins de revenus et plus de chômage, ont eu plus de mal à faire face aux versements hypothécaires. À la fin de 2011, les prix réels des logements avaient chuté d’environ 41 % en Irlande, 29 % en Islande, 23 % en Espagne et aux États-Unis et 21 % au Danemark. Les défauts de paiement des ménages, les hypothèques sous-marines (où le solde du prêt dépasse la valeur de la maison), les saisies et les ventes au rabais sont désormais endémiques dans un certain nombre d’économies. Ménagele désendettement en remboursant les dettes ou en faisant défaut a commencé dans certains pays. Elle a été plus prononcée aux États-Unis, où environ les deux tiers de la réduction de la dette sont dus à des défauts de paiement.” [66] [67]

Avertissements pré-récession

Le début de la crise économique a pris la plupart des gens par surprise. Un article de 2009 identifie douze économistes et commentateurs qui, entre 2000 et 2006, ont prédit une récession basée sur l’effondrement du marché immobilier alors en plein essor aux États-Unis [68][68] Dean Baker , Wynne Godley , Fred Harrison , Michael Hudson , Eric Janszen , Med Jones [69] Steve Keen , Jakob Brøchner Madsen , Jens Kjaer Sørensen, Kurt Richebächer , Nouriel Roubini , Peter Schiff et Robert Shiller . [68] [70]

Bulles immobilières

Appréciation des prix du logement dans certains pays, 2002–2008

Appréciation des prix du logement dans certains pays, 2002–2008

En 2007, des bulles immobilières étaient encore en cours dans de nombreuses régions du monde [71] , notamment aux États-Unis , en France, au Royaume-Uni , en Espagne , aux Pays-Bas, en Australie, aux Émirats arabes unis, en Nouvelle-Zélande , en Irlande , en Pologne . , [72] Afrique du Sud , Grèce , Bulgarie , Croatie , [73] Norvège , Singapour , Corée du Sud , Suède , Finlande , Argentine , [ 74]États baltes , Inde , Roumanie , Ukraine et Chine . [75] Le président de la Réserve fédérale américaine, Alan Greenspan , a déclaré à la mi-2005 qu'”au minimum, il y a un peu de ‘mousse’ [sur le marché immobilier américain]… il est difficile de ne pas voir qu’il y a beaucoup de bulles locales” . [76]

The Economist , écrivant au même moment, est allé plus loin en disant: “[L] a hausse mondiale des prix de l’immobilier est la plus grande bulle de l’histoire”. [77] Les bulles immobilières sont (par définition du mot « bulle ») suivies d’une baisse des prix (également connue sous le nom de krach des prix de l’immobilier ) qui peut amener de nombreux propriétaires à détenir des fonds propres négatifs (une dette hypothécaire supérieure à la valeur actuelle de la propriété).

Réglementation inefficace ou inappropriée

Réglementations encourageant des normes de prêt laxistes

Plusieurs analystes, tels que Peter Wallison et Edward Pinto de l’American Enterprise Institute, ont affirmé que les prêteurs privés étaient encouragés à assouplir les normes de prêt par les politiques gouvernementales en matière de logement abordable. [78] [79] Ils citent la loi de 1992 sur le logement et le développement communautaire, qui exigeait initialement que 30 pour cent ou plus des achats de prêts de Fannie et Freddie soient liés à un logement abordable. La législation a donné à HUD le pouvoir de fixer les exigences futures. Celles-ci sont passées à 42 % en 1995 et à 50 % en 2000, et en 2008 (sous l’administration GW Bush), un minimum de 56 % a été établi. [80] Pour répondre aux exigences, Fannie Mae et Freddie Mac ont établi des programmes pour acheter 5 000 milliards de dollars de prêts au logement abordables, [81]et a encouragé les prêteurs à assouplir les normes de souscription pour produire ces prêts. [80]

Ces critiques citent également, comme réglementation inappropriée, “The National Homeownership Strategy: Partners in the American Dream (“Strategy”), qui a été compilé en 1995 par Henry Cisneros, secrétaire du HUD du président Clinton. En 2001, la société de recherche indépendante, Graham Fisher & Company, a déclaré : « Alors que les initiatives sous-jacentes de la [Stratégie] avaient un contenu large, le thème principal… était l’assouplissement des normes de crédit. » [82] Les détracteurs de cet argument ont souligné que les prêts aux personnes à faible revenu ne représentaient qu’un faible pourcentage de ces prêts [83].

La Community Reinvestment Act (CRA) est également identifiée comme l’une des causes de la récession, par certains détracteurs. Ils soutiennent que les prêteurs ont assoupli les normes de prêt dans le but de respecter les engagements de l’ARC, et ils notent que les engagements de prêt de l’ARC annoncés publiquement étaient massifs, totalisant 4,5 billions de dollars entre 1994 et 2007. [84]

Cependant, le rapport de la majorité démocrate de la Commission d’enquête sur la crise financière (FCIC) a conclu que Fannie et Freddie “n’étaient pas une cause principale” de la crise et que l’ARC n’était pas un facteur dans la crise. [39] En outre, étant donné que des bulles immobilières sont également apparues dans plusieurs pays d’Europe, le rapport dissident de la minorité républicaine de la FCIC a également conclu que les politiques américaines en matière de logement n’étaient pas une explication solide d’une bulle immobilière mondiale plus large. [39] L’hypothèse qu’une des principales causes de la crise était la politique de logement du gouvernement américain obligeant les banques à consentir des prêts risqués a été largement contestée [85] , Paul Krugman la qualifiant d'”histoire imaginaire”. [86]

L’un des autres défis liés au fait de blâmer les réglementations gouvernementales pour forcer essentiellement les banques à consentir des prêts risqués est le timing. Les prêts hypothécaires à risque sont passés d’environ 10 % de la création de prêts hypothécaires à environ 20 % seulement de 2004 à 2006, les prix de l’immobilier ayant culminé en 2006. Blâmer les réglementations sur le logement abordable établies dans les années 1990 pour une augmentation soudaine de la création de prêts hypothécaires à risque est au mieux problématique. [39]Une action gouvernementale plus proche de l’augmentation soudaine des prêts subprime a été l’assouplissement par la SEC des normes de prêt pour les principales banques d’investissement lors d’une réunion en avril 2004 avec les dirigeants des banques. Ces banques ont augmenté leur prise de risque peu de temps après, augmentant considérablement leurs achats et la titrisation de prêts hypothécaires de qualité inférieure, encourageant ainsi des prêts subprime et Alt-A supplémentaires par les sociétés de prêts hypothécaires. [87] Cette action de ses concurrents de la banque d’investissement a également conduit Fannie Mae et Freddie Mac à prendre plus de risques. [88]

La loi Gramm-Leach-Bliley (1999), qui a réduit la réglementation des banques en permettant aux banques commerciales et d’investissement de fusionner, a également été blâmée pour la crise, par l’ économiste lauréat du prix Nobel Joseph Stiglitz , entre autres. [89]

Dérivés

Plusieurs sources ont noté l’échec du gouvernement américain à superviser ou même à exiger la transparence des instruments financiers connus sous le nom de produits dérivés . [90] [91] [92] Les produits dérivés tels que les swaps sur défaillance de crédit (CDS) n’étaient pas réglementés ou à peine réglementés. Michael Lewis a noté que les CDS permettaient aux spéculateurs d’empiler des paris sur les mêmes titres hypothécaires. Cela revient à permettre à plusieurs personnes de souscrire une assurance pour la même maison. Les spéculateurs qui ont acheté la protection CDS pariaient que d’importants défauts de paiement sur les titres hypothécaires se produiraient, tandis que les vendeurs (comme AIG) pari qu’ils ne le feraient pas. Un montant illimité pouvait être parié sur les mêmes titres liés au logement, à condition que des acheteurs et des vendeurs de CDS puissent être trouvés. [93] Lorsque des défauts de paiement massifs se sont produits sur des titres hypothécaires sous-jacents, des sociétés comme AIG qui vendaient des CDS ont été incapables d’exécuter leur part de l’obligation et ont fait défaut ; Les contribuables américains ont versé plus de 100 milliards de dollars aux institutions financières mondiales pour honorer les obligations d’AIG, provoquant une indignation considérable. [94]

Un article d’investigation de 2008 dans le Washington Post a révélé que les principaux responsables gouvernementaux de l’époque (le président du Conseil de la Réserve fédérale Alan Greenspan , le secrétaire au Trésor Robert Rubin et le président de la SEC Arthur Levitt ) s’opposaient avec véhémence à toute réglementation des produits dérivés. En 1998, Brooksley E. Born , chef de la Commodity Futures Trading Commission, a présenté un document d’orientation demandant l’avis des régulateurs, des lobbyistes et des législateurs sur la question de savoir si les produits dérivés doivent être déclarés, vendus via une installation centrale ou si des exigences de capital doivent être imposées à leurs acheteurs. Greenspan, Rubin et Levitt ont fait pression sur elle pour qu’elle retire le document et Greenspan a persuadé le Congrès d’adopter une résolution empêchant la CFTC de réglementer les produits dérivés pendant encore six mois – lorsque le mandat de Born expirerait. [91] En fin de compte, c’est l’effondrement d’un type spécifique de produit dérivé, le titre adossé à des créances hypothécaires , qui a déclenché la crise économique de 2008. [92]

Système bancaire parallèle

Les marchés de la titrisation ont été affaiblis pendant la crise.

Les marchés de la titrisation ont été affaiblis pendant la crise.

Paul Krugman a écrit en 2009 que la course au système bancaire parallèle était la cause fondamentale de la crise. “Alors que le système bancaire parallèle s’est développé pour rivaliser ou même dépasser les banques conventionnelles en importance, les politiciens et les responsables gouvernementaux auraient dû se rendre compte qu’ils recréaient le type de vulnérabilité financière qui a rendu possible la Grande Dépression – et ils auraient dû réagir en étendant les réglementations et le filet de sécurité financière pour couvrir ces nouvelles institutions. Des personnalités influentes auraient dû proclamer une règle simple : tout ce qui fait ce que fait une banque, tout ce qui doit être sauvé en cas de crise comme le sont les banques, devrait être réglementé comme une banque. » Il a qualifié ce manque de contrôles de “négligence malveillante”. [95] [96]

En 2008, trois des plus grandes banques d’investissement américaines ont fait faillite ( Lehman Brothers ) ou ont été vendues à prix d’or à d’autres banques ( Bear Stearns et Merrill Lynch ). Les banques d’investissement n’étaient pas soumises aux réglementations plus strictes appliquées aux banques dépositaires. Ces échecs ont exacerbé l’instabilité du système financier mondial. Les deux banques d’investissement restantes, Morgan Stanley et Goldman Sachs , potentiellement confrontées à l’échec, ont choisi de devenir des banques commerciales, se soumettant ainsi à une réglementation plus stricte mais bénéficiant d’un accès au crédit via la Réserve fédérale. [97] [98] En outre,American International Group (AIG) avait assuré des titres adossés à des créances hypothécaires et d’autres titres, mais n’était pas tenu de maintenir des réserves suffisantes pour payer ses obligations lorsque les débiteurs manquaient à ces titres. AIG était contractuellement tenue de déposer des garanties supplémentaires auprès de nombreux créanciers et contreparties, déclenchant la controverse lorsque plus de 100 milliards de dollars d’argent des contribuables américains ont été versés aux principales institutions financières mondiales au nom d’AIG. Alors que cet argent était légalement dû aux banques par AIG (en vertu d’accords conclus via des swaps sur défaillance de crédit achetés à AIG par les institutions), un certain nombre de membres du Congrès et de membres des médias ont exprimé leur indignation que l’argent des contribuables ait été utilisé pour renflouer les banques. [94]

L’économiste Gary Gorton a écrit en mai 2009 :

Contrairement aux paniques bancaires historiques du 19e et du début du 20e siècle, la panique bancaire actuelle est une panique de gros, pas une panique de détail. Dans les épisodes précédents, les déposants se sont précipités vers leurs banques et ont exigé de l’argent en échange de leurs comptes courants. Incapable de répondre à ces demandes, le système bancaire est devenu insolvable. La panique actuelle impliquait que des entreprises financières “fuyaient” d’autres entreprises financières en ne renouvelant pas les accords de vente et de rachat (repo) ou en augmentant la marge de repo (“haircut”), forçant un désendettement massif et entraînant l’insolvabilité du système bancaire. [99]

La Commission d’enquête sur la crise financière a signalé en janvier 2011 :

Au début du 20e siècle, nous avons érigé une série de protections – la Réserve fédérale en tant que prêteur de dernier recours , l’assurance fédérale des dépôts, de vastes réglementations – pour fournir un rempart contre les paniques qui avaient régulièrement tourmenté le système bancaire américain au 19e siècle. Pourtant, au cours des 30 dernières années et plus, nous avons permis la croissance d’un système bancaire parallèle – opaque et chargé de dettes à court terme – qui rivalisait avec la taille du système bancaire traditionnel. Les composants clés du marché – par exemple, le marché des prêts repo de plusieurs billions de dollars, les entités hors bilan et l’utilisation de dérivés de gré à gré – ont été cachés, sans les protections que nous avions construites pour éviter les effondrements financiers . Nous avions un système financier du 21e siècle avec des garde-fous du 19e siècle. [39]

Crise systémique

La crise financière et la récession ont été décrites comme le symptôme d’une autre crise plus profonde par un certain nombre d’économistes. Par exemple, Ravi Batra soutient que l’inégalité croissante du capitalisme financier produit des bulles spéculatives qui éclatent et entraînent une dépression et des changements politiques majeurs . [100] [101] Les économistes féministes Ailsa McKay et Margunn Bjørnholt soutiennent que la crise financière et la réponse à celle-ci ont révélé une crise des idées dans l’économie dominante et au sein de la profession économique, et appellent à une refonte à la fois de l’économie, de la théorie économique et le métier d’économiste. Ils soutiennent qu’une telle refonte devrait inclure de nouvelles avancées dans lel’économie féministe et l’économie écologique qui prennent comme point de départ le sujet socialement responsable, sensé et redevable dans la création d’une économie et de théories économiques qui reconnaissent pleinement le souci les uns des autres ainsi que de la planète. [102]

Effets

Effets sur les États-Unis

Plusieurs variables économiques majeures aux États-Unis s’étaient remises de la crise des prêts hypothécaires à risque de 2007-2009 et de la Grande Récession au cours de la période 2013-2014.

Plusieurs variables économiques majeures aux États-Unis s’étaient remises de la crise des prêts hypothécaires à risque de 2007-2009 et de la Grande Récession au cours de la période 2013-2014.

PIB réel des États-Unis – Contributions à la variation en pourcentage par composante 2007–2009

PIB réel des États-Unis – Contributions à la variation en pourcentage par composante 2007–2009

La Grande Récession a eu un impact économique et politique important sur les États-Unis. Alors que la récession a techniquement duré de décembre 2007 à juin 2009 (le creux du PIB nominal), de nombreuses variables économiques importantes n’ont retrouvé leurs niveaux d’avant la récession (novembre ou T4 2007) qu’en 2011-2016. Par exemple, le PIB réel a chuté de 650 milliards de dollars (4,3 %) et n’a retrouvé son niveau d’avant la récession de 15 000 milliards de dollars qu’au troisième trimestre de 2011. [103] 17,3 %) et n’a pas retrouvé son niveau d’avant la récession de 66 400 milliards de dollars avant le troisième trimestre 2012. [104] Le nombre de personnes ayant un emploi (total de la masse salariale non agricole) a chuté de 8,6 millions (6,2 %) et n’a niveau de 138,3 millions jusqu’en mai 2014. [105]Le taux de chômage a culminé à 10,0 % en octobre 2009 et n’est revenu à son niveau d’avant la récession de 4,7 % qu’en mai 2016. [106]

Une dynamique clé qui a ralenti la reprise a été que les particuliers et les entreprises ont remboursé leurs dettes pendant plusieurs années, au lieu d’emprunter et de dépenser ou d’investir comme cela avait été le cas par le passé. Ce passage à un excédent du secteur privé a entraîné un important déficit public. [107] Cependant, le gouvernement fédéral a maintenu les dépenses à environ 3 500 milliards de dollars des exercices 2009 à 2014 (les diminuant ainsi en pourcentage du PIB), une forme d’austérité. Le président de la Fed de l’ époque, Ben Bernanke , a expliqué en novembre 2012 plusieurs des vents contraires économiques qui ont ralenti la reprise :

- Le secteur du logement n’a pas rebondi, comme ce fut le cas lors des reprises de récession précédentes, car le secteur a été gravement endommagé pendant la crise. Des millions de saisies avaient créé un important surplus de propriétés et les consommateurs remboursaient leurs dettes plutôt que d’acheter des maisons.

- Le crédit pour les emprunts et les dépenses des particuliers (ou les investissements des entreprises) n’était pas facilement disponible car les banques remboursaient leurs dettes.

- La restriction des dépenses publiques à la suite des premiers efforts de relance (c’est-à-dire l’austérité) n’a pas été suffisante pour compenser les faiblesses du secteur privé. [108]

Sur le front politique, la colère généralisée contre les renflouements bancaires et les mesures de relance (lancées par le président George W. Bush et poursuivies ou étendues par le président Obama ) avec peu de conséquences pour les dirigeants bancaires, a contribué à faire basculer le pays politiquement à droite à partir de 2010. Le Troubled Asset Relief Program (TARP) a été le plus important des renflouements. En 2008, le TARP a alloué 426,4 milliards de dollars à diverses grandes institutions financières. Cependant, les États-Unis ont collecté 441,7 milliards de dollars en retour de ces prêts en 2010, enregistrant un bénéfice de 15,3 milliards de dollars. [109] Néanmoins, il y a eu un changement politique du parti démocrate. Les exemples incluent la montée du Tea Partyet la perte des majorités démocrates lors des élections ultérieures. Le président Obama a déclaré que les mesures de renflouement commencées sous l’administration Bush et poursuivies pendant son administration étaient achevées et pour la plupart rentables en décembre 2014 [update]. [110] En janvier 2018 [update], les fonds de sauvetage avaient été entièrement récupérés par le gouvernement, si l’on tient compte des intérêts sur les prêts. Au total, 626 milliards de dollars ont été investis, prêtés ou accordés en raison de diverses mesures de sauvetage, tandis que 390 milliards de dollars ont été restitués au Trésor. Le Trésor avait gagné 323 milliards de dollars supplémentaires en intérêts sur les prêts de sauvetage, ce qui a entraîné un bénéfice de 87 milliards de dollars. [111]Les commentateurs économiques et politiques ont soutenu que la Grande Récession était également un facteur important dans la montée du sentiment populiste qui a abouti à l’élection du président Trump en 2016 et à la candidature du populiste de gauche Bernie Sanders à l’investiture démocrate. [112] [113] [114] [115]

Effets sur l’Europe

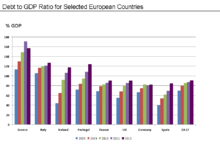

Ratio dette publique/PIB pour certains pays européens – 2008 à 2011. Données sources : Eurostat

Ratio dette publique/PIB pour certains pays européens – 2008 à 2011. Données sources : Eurostat

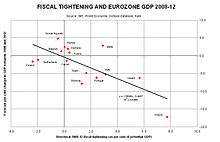

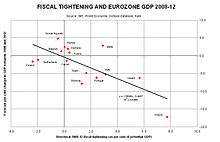

Relation entre le resserrement budgétaire (austérité) dans les pays de la zone euro et leur taux de croissance du PIB, 2008-2012 [116]

Relation entre le resserrement budgétaire (austérité) dans les pays de la zone euro et leur taux de croissance du PIB, 2008-2012 [116]

La crise en Europe a généralement évolué des crises du système bancaire aux crises de la dette souveraine, de nombreux pays ayant choisi de renflouer leurs systèmes bancaires en utilisant l’argent des contribuables. [ citation nécessaire ] La Grèce était différente en ce sens qu’elle faisait face à d’importantes dettes publiques plutôt qu’à des problèmes au sein de son système bancaire. Plusieurs pays ont reçu des plans de sauvetage de la troïka (Commission européenne, Banque centrale européenne, Fonds monétaire international), qui a également mis en œuvre une série de mesures d’urgence.

Manifestation antifasciste anarchiste slovène en raison de la grande récession.

Manifestation antifasciste anarchiste slovène en raison de la grande récession.

De nombreux pays européens se sont lancés dans des programmes d’austérité, réduisant leurs déficits budgétaires par rapport au PIB de 2010 à 2011. Par exemple, selon le World Factbook de la CIA , la Grèce a amélioré son déficit budgétaire de 10,4 % du PIB en 2010 à 9,6 % en 2011. Islande, Italie, L’Irlande, le Portugal, la France et l’Espagne ont également amélioré leurs déficits budgétaires de 2010 à 2011 par rapport au PIB. [117] [118]

Cependant, à l’exception de l’Allemagne, chacun de ces pays avait des ratios dette publique/PIB qui ont augmenté (c’est-à-dire se sont détériorés) de 2010 à 2011, comme l’indique le graphique de droite. Le ratio de la dette publique au PIB de la Grèce est passé de 143 % en 2010 à 165 % en 2011 [117] et à 185 % en 2014. Cela indique que malgré l’amélioration des déficits budgétaires, la croissance du PIB n’a pas été suffisante pour soutenir une baisse (amélioration) de le ratio dette/PIB de ces pays au cours de cette période. Eurostat a indiqué que le ratio dette/PIB pour les 17 pays de la zone euro pris ensemble était de 70,1 % en 2008, 79,9 % en 2009, 85,3 % en 2010 et 87,2 % en 2011. [118] [119]

Selon le CIA World Factbook , de 2010 à 2011, les taux de chômage en Espagne, en Grèce, en Italie, en Irlande, au Portugal et au Royaume-Uni ont augmenté. La France n’a pas enregistré de changements significatifs, tandis qu’en Allemagne et en Islande, le taux de chômage a diminué. [117] Eurostat a indiqué que le chômage dans la zone euro avait atteint des niveaux record en septembre 2012 à 11,6 %, contre 10,3 % l’année précédente. Le chômage variait considérablement d’un pays à l’autre. [120]

L’ économiste Martin Wolf a analysé la relation entre la croissance cumulée du PIB de 2008 à 2012 et la réduction totale des déficits budgétaires due aux politiques d’austérité (voir graphique à droite) dans plusieurs pays européens en avril 2012. Il a conclu que : “Dans l’ensemble, il n’y a aucune preuve ici que les grandes contractions budgétaires [réductions du déficit budgétaire] apportent des avantages à la confiance et à la croissance qui compensent les effets directs des contractions. Ils apportent exactement ce à quoi on pourrait s’attendre : de petites contractions amènent des récessions et de grandes contractions amènent des dépressions. Les variations des soldes budgétaires (déficits ou excédents) expliquent environ 53 % de la variation du PIB, selon l’équation dérivée des données du FMI utilisées dans son analyse. [116]

L’ économiste Paul Krugman a analysé la relation entre le PIB et la réduction des déficits budgétaires pour plusieurs pays européens en avril 2012 et a conclu que l’austérité ralentissait la croissance, à l’instar de Martin Wolf. Il a également écrit: “… cela implique également qu’1 euro d’austérité ne rapporte qu’environ 0,4 euro de déficit réduit, même à court terme. Il n’est donc pas étonnant que toute l’entreprise d’austérité tourne au désastre.” [121]

La décision de la Grande-Bretagne de quitter l’Union européenne en 2016 a été en partie attribuée aux séquelles de la Grande Récession sur le pays. [122] [123] [124] [125] [126]

Pays qui ont évité la récession

Le quartier financier de Sydney la nuit. Tout au long de la Grande Récession, l’ économie australienne est restée résiliente et stable. [127] [128]

Le quartier financier de Sydney la nuit. Tout au long de la Grande Récession, l’ économie australienne est restée résiliente et stable. [127] [128]

La Pologne et la Slovaquie étaient les deux seuls membres de l’ Union européenne à éviter une récession du PIB pendant la Grande Récession. En décembre 2009, l’économie polonaise n’était pas entrée en récession ni même contractée, tandis que les prévisions de croissance du PIB du FMI pour 2010 de 1,9 % devaient être revues à la hausse. [129] [130] [131]Les analystes ont identifié plusieurs causes du développement économique positif en Pologne : des niveaux extrêmement bas de prêts bancaires et un marché hypothécaire relativement petit ; le démantèlement relativement récent des barrières commerciales de l’UE et la forte augmentation de la demande de produits polonais qui en a résulté depuis 2004 ; la Pologne étant le bénéficiaire d’un financement direct de l’UE depuis 2004 ; absence de dépendance excessive vis-à-vis d’un seul secteur d’exportation ; une tradition de responsabilité financière du gouvernement; un marché intérieur relativement vaste; le zloty polonais flottant librement ; de faibles coûts de main-d’œuvre attirant des investissements étrangers directs continus ; difficultés économiques du début de la décennie, qui ont conduit à des mesures d’austérité avant la crise mondiale. [ citation nécessaire ]

Alors que l’Inde , l’ Ouzbékistan , la Chine et l’Iran ont connu un ralentissement de leur croissance, ils ne sont pas entrés en récession.

La Corée du Sud a évité de justesse la récession technique au premier trimestre 2009. [132] L’ Agence internationale de l’énergie a déclaré à la mi-septembre que la Corée du Sud pourrait être le seul grand pays de l’ OCDE à éviter la récession pendant toute l’année 2009. [133] C’était le seul économie développée à se développer au premier semestre de 2009.

L’Australie a évité une récession technique après avoir connu seulement un quart de croissance négative au quatrième trimestre de 2008, le PIB redevenant positif au premier trimestre de 2009. [134] [135]

La crise financière n’a pas beaucoup affecté les pays en développement. Les experts y voient plusieurs raisons : L’Afrique n’a pas été touchée car elle n’est pas pleinement intégrée au marché mondial. L’Amérique latine et l’Asie semblaient mieux préparées, car elles ont déjà connu des crises. En Amérique latine, par exemple, les lois et réglementations bancaires sont très strictes. Bruno Wenn de la DEG allemande suggère que les pays occidentaux pourraient apprendre de ces pays en matière de réglementation des marchés financiers. [136]

Chronologie des effets

- v

- t

- e

Le tableau ci-dessous présente toutes les récessions nationales apparues de 2006 à 2013 (pour les 71 pays pour lesquels des données sont disponibles), selon la définition commune de la récession, indiquant qu’une récession se produit chaque fois que le PIB réel corrigé des variations saisonnières se contracte d’un trimestre à l’autre, pendant au moins deux trimestres consécutifs. Seuls 11 des 71 pays répertoriés disposant de données trimestrielles sur le PIB (Pologne, Slovaquie, Moldavie, Inde, Chine, Corée du Sud, Indonésie, Australie, Uruguay, Colombie et Bolivie) ont échappé à une récession au cours de cette période.

Les quelques récessions apparues au début de 2006-07 ne sont généralement jamais associées à la Grande Récession, ce qui est illustré par le fait que seuls deux pays (l’Islande et la Jamaïque) étaient en récession au T4-2007.

Un an avant le maximum, au T1-2008, seuls six pays étaient en récession (Islande, Suède, Finlande, Irlande, Portugal et Nouvelle-Zélande). Le nombre de pays en récession était de 25 au T2‐2008, 39 au T3‐2008 et 53 au T4‐2008. Au plus fort de la Grande Récession au premier trimestre de 2009, 59 pays sur 71 étaient simultanément en récession. Le nombre de pays en récession était de 37 au T2‐2009, 13 au T3‐2009 et 11 au T4‐2009. Un an après le maximum, au T1‐2010, seuls sept pays étaient en récession (Grèce, Croatie, Roumanie, Islande, Jamaïque, Venezuela et Belize).

Les données de récession pour l’ensemble de la zone G20 (représentant 85 % de l’ensemble du GWP ) montrent que la Grande Récession a existé en tant que récession mondiale tout au long du T3‐2008 jusqu’au T1‐2009.

Les récessions de suivi ultérieures en 2010-2013 se sont limitées au Belize, au Salvador, au Paraguay, à la Jamaïque, au Japon, à Taïwan, à la Nouvelle-Zélande et à 24 des 50 pays européens (y compris la Grèce). En octobre 2014, seuls cinq des 71 pays pour lesquels des données trimestrielles étaient disponibles (Chypre, Italie, Croatie, Belize et El Salvador) étaient encore en récession. [22] [137] Les nombreuses récessions consécutives qui frappent les pays européens sont communément qualifiées de répercussions directes de la crise de la dette souveraine européenne .

| Pays [un] | Période(s) de récession de 2006 à 2017 [22] [137] (mesurée par les variations trimestrielles du PIB réel corrigé des variations saisonnières, selon les dernières données révisées du T3-2013 du 10 janvier 2014) [b] |

|---|---|

| Albanie | 2007-Q1T1-2007 à T2-2007 (6 mois) [138] T3-2009 à T4-2009 (6 mois) [138] T4-2011 à T1-2012 (6 mois) [138] |

| Argentine | 2008-Q4Q4-2008 à Q2-2009 (9 mois) Q1-2012 à Q2-2012 (6 mois) Q3-2013 à Q3-2014 (12 mois) Q3-2015 à Q3-2016 (15 mois) |

| Australie | Rien |

| L’Autriche | 2008-Q2T2-2008 à T2-2009 (15 mois) T3-2011 à T4-2011 (6 mois) |

| Belgique | 2008-Q3T3-2008 à T1-2009 (9 mois) T2-2012 à T1-2013 (12 mois) |

| Bélize | 2006-Q1T1-2006 à T2-2006 (6 mois) [139] T1-2007 à T3-2007 (9 mois) [139] T4-2008 à T1-2009 (6 mois) [139] T4-2009 à T1-2010 ( 6 mois) [139] Q1-2011 à Q2-2011 (6 mois) [139] Q2-2013 à Q1-2017 (48 mois) [139] |

| Bolivie | Aucun [140] [c] |

| Brésil | 2008-Q4Q4-2008 à Q1-2009 (6 mois) Q1-2014 à Q4-2016 (36 mois) |

| Bulgarie | 2009-Q1Q1-2009 à Q2-2009 (6 mois) |

| Canada | 2008-Q4Q4-2008 à Q2-2009 (9 mois) |

| Chili | 2008-Q2Q2-2008 à Q1-2009 (12 mois) |

| Chine | Rien |

| Colombie | Aucun [141] [142] |

| Costa Rica | 2008-Q2T2-2008 à T1-2009 (12 mois) [143] |

| Croatie | 2008-Q3T3-2008 à T2-2010 (24 mois) T3-2011 à T4-2012 (18 mois) T2-2013 à T2 2014 (15 mois) |

| Chypre | 2009-Q1T1-2009 à T4-2009 (12 mois) T3-2011 à T4-2014 (42 mois) |

| République Tchèque | 2008-Q4Q4-2008 à Q2-2009 (9 mois) Q4-2011 à Q1-2013 (18 mois) |

| Danemark | 2008-Q3T3-2008 à T2-2009 (12 mois) T3-2011 à T4-2011 (6 mois) T4-2012 à T1-2013 (6 mois) |

| Equateur | 2006-Q4T4-2006 à T1-2007 (6 mois) [144] T1-2009 à T3-2009 (9 mois) [145] [146] |

| Le Salvador | 2008-Q3T3-2008 à T2-2009 (12 mois) [147] [d] |

| Estonie | 2008-Q3T3-2008 à T3-2009 (15 mois) T1-2013 à T2-2013 (6 mois) |

| UE (28 États membres) | 2008-Q2T2-2008 à T2-2009 (15 mois) T4-2011 à T2-2012 (9 mois) T4-2012 à T1-2013 (6 mois) |

| Zone euro (17 États membres) | 2008-Q2T2-2008 à T2-2009 (15 mois) T4-2011 à T1-2013 (18 mois) |

| Finlande | 2008-Q1T1-2008 à T2-2009 (18 mois) T2-2012 à T1-2015 (36 mois) |

| France | 2008-Q2T2-2008 à T2-2009 (15 mois) T4-2012 à T1-2013 (6 mois) |

| G20 (43 États membres, PIB pondéré en fonction de la PPA) [e] | 2008-Q3Q3-2008 à Q1-2009 (9 mois) |

| Allemagne | 2008-Q2Q2-2008 à Q1-2009 (12 mois) |

| Grèce | 2008-Q3T3-2008 à T2-2014 (63 mois) T1-2015 à T1-2017 (27 mois) |

| Hong Kong | 2008-Q2T2-2008 à T1-2009 (12 mois) [150] |

| Hongrie | 2007-Q1T1-2007 à T2-2007 (6 mois) T2-2008 à T3-2009 (18 mois) T2-2011 à T3-2011 (6 mois) T1-2012 à T4-2012 (12 mois) |

| Islande | 2007-Q4Q4-2007 à Q2-2008 (9 mois) Q4-2008 à Q1-2009 (6 mois) Q3-2009 à Q2-2010 (12 mois) |

| Inde | Rien |

| Indonésie | Rien |

| Irlande | 2007-Q2T2-2007 à T3-2007 (6 mois) T1-2008 à T4-2009 (24 mois) T3-2011 à T2-2013 (24 mois) |

| Israël | 2008-Q4Q4-2008 à Q1-2009 (6 mois) |

| Italie | 2007-Q3T3-2007 à T4-2007 (6 mois) T2-2008 à T2-2009 (15 mois) T3-2011 à T3-2013 (27 mois) T1-2014 à T4-2014 (12 mois) |

| Jamaïque | 2007-Q3T3-2007 à T4-2007 (6 mois) [151] T3-2008 à T1-2009 (9 mois) [151] T4-2009 à T2-2010 (9 mois) [151] T4-2011 à T1-2012 ( 6 mois) [151] Q4-2012 à Q1-2013 (6 mois) [151] |

| Japon | 2008-Q2T2-2008 à T1-2009 (12 mois) T4-2010 à T2-2011 (9 mois) T2-2012 à T3-2012 (6 mois) |

| Kazakhstan | 2008-Q3T3-2008 à T1-2009 (9 mois) [152] [f] |

| Lettonie | 2008-Q2T1-2008 à T3-2009 (18 mois) T1-2010 à T2-2010 (12 mois) |

| Lituanie | 2008-Q3Q3-2008 à Q2-2009 (12 mois) |

| Luxembourg | 2008-Q2Q2-2008 à Q1-2009 (12 mois) |

| Macédoine | 2009-Q1T1-2009 à T3-2009 (9 mois) [153] T1-2012 à T2-2012 (6 mois) [153] (pas de données qoq, mais des trimestres par rapport au même trimestre de l’année dernière) [b] T1-2012 jusqu’au T2-2012 (6 mois) |

| Malaisie | 2008-Q3T3-2008 à T1-2009 (9 mois) [154] [155] |

| Malte | 2008-Q4Q4-2008 à Q1-2009 (6 mois) |

| Mexique | 2008-Q3Q3-2008 à Q2-2009 (12 mois) |

| Moldavie | Aucun [156] [g] |

| Pays-Bas | 2008-Q2T2-2008 à T2-2009 (15 mois) T2-2011 à T1-2012 (12 mois) T3-2012 à T2-2013 (12 mois) |

| Nouvelle-Zélande | 2008-Q1T1-2008 à T2-2009 (18 mois) T3-2010 à T4-2010 (6 mois) |

| Norvège | 2009-Q1T1-2009 à T2-2009 (6 mois) T2-2010 à T3-2010 (6 mois) T1-2011 à T2-2011 (6 mois) |

| OCDE (34 États membres, PIB pondéré en fonction de la PPA) | 2008-Q2Q2-2008 à Q1-2009 (12 mois) |

| Paraguay | 2008-Q3T3-2008 à T1-2009 (9 mois) [157] T2-2011 à T3-2011 (6 mois) [157] |

| Pérou | 2008-Q4T4-2008 à T2-2009 (9 mois) [158] |

| Philippines | 2008-Q4T4-2008 à T1-2009 (6 mois) [159] [160] |

| Pologne | Rien |

| le Portugal | 2007-Q2T2-2007 à T3-2007 (6 mois) T1-2008 à T1-2009 (15 mois) T4-2010 à T1-2013 (30 mois) |

| Roumanie | 2008-Q4Q4-2008 à Q2-2009 (9 mois) Q4-2009 à Q1-2010 (6 mois) Q4-2011 à Q1-2012 (6 mois) |

| Russie | 2008-Q3T3-2008 à T2-2009 (12 mois) T4-2014 à T4-2016 (27 mois) |

| Serbie | 2008-Q2T2-2008 à T2-2009 (15 mois) [161] T2-2011 à T1-2012 (12 mois) [161] T3-2012 à T4-2012 (6 mois) [161] |

| Singapour | 2008-Q2T2-2008 à T1-2009 (12 mois) [162] [163] [164] [165] [166] |

| Slovaquie | Rien |

| Slovénie | 2008-Q3T3-2008 à T2-2009 (12 mois) T3-2011 à T4-2013 (24 mois) [167] [168] |

| Afrique du Sud | 2008-Q4Q4-2008 à Q2-2009 (9 mois) |

| Corée du Sud | Rien |

| Espagne | 2008-Q2T2-2008 à T4-2009 (21 mois) T2-2011 à T2-2013 (27 mois) |

| Suède | 2008-Q1T1-2008 à T1-2009 (15 mois) |

| Suisse | 2008-Q4Q4-2008 à Q2-2009 (9 mois) |

| Taïwan | 2008-Q2T2-2008 à T1-2009 (12 mois) [169] T3-2011 à T4-2011 (6 mois) [169] |

| Thaïlande | 2008-Q4T4-2008 à T1-2009 (6 mois) [170] |

| Turquie | 2008-Q2Q2-2008 à Q1-2009 (12 mois) |

| Ukraine | 2008-Q2T2-2008 à T1-2009 (12 mois) [171] T3-2012 à T4-2012 (6 mois) [171] [172] [173] |

| Royaume-Uni | 2008-Q2T2-2008 à T2-2009 (15 mois) [174] |

| États-Unis | 2008-Q3Q3-2008 à Q2-2009 (12 mois) |

| Uruguay | Aucun [175] |

| Venezuela | 2009-Q1T1-2009 à T1-2010 (15 mois) [176] |

- ^ 105 des 206 pays souverains du monde n’ont publié aucune donnée trimestrielle sur le PIB pour la période 2006-2013. Les 21 pays suivants ont également été exclus du tableau, car ils ne publient que des chiffres trimestriels du PIB réel non ajustés sans désaisonnalisation : Arménie , Azerbaïdjan , Biélorussie , Brunei , République dominicaine , Égypte , Géorgie , Guatemala , Iran , Jordanie , Macao , Monténégro , Maroc , Nicaragua , Nigéria ,Palestine , Qatar , Rwanda , Sri Lanka , Trinité – et – Tobago , Vietnam .

- ^ a b Seules les données qoq désaisonnalisées peuvent être utilisées pour déterminer avec précision les périodes de récession. Lorsque la variation trimestrielle est calculée en comparant les trimestres avec le même trimestre de l’année dernière, cela ne donne qu’une indication agrégée – souvent différée -, car elle est un produit de toutes les variations trimestrielles intervenues depuis le même trimestre de l’année dernière. Actuellement, il n’y a pas de données trimestrielles corrigées des variations saisonnières disponibles pour la Grèce et la Macédoine, c’est pourquoi le tableau affiche les intervalles de récession pour ces deux pays uniquement sur la base du format de données indicatif alternatif.

- ^ En janvier 2014, la Bolivie n’avait publié que des données désaisonnalisées sur le PIB réel jusqu’au premier trimestre 2010, le bureau des statistiques n’ayant pas encore publié les données pour 2010-13. [140]

- ^ Selon la note méthodologique du PIB trimestriel d’El Salvador, cette série de données comprend des ajustements saisonniers. [148]

- ↑ La zone G20 représente 85 % de l’ensemble du GWP et comprend 19 États membres (dont le Royaume-Uni, la France, l’Allemagne et l’Italie) ainsi que la Commission européenne en tant que 20e membre, qui représente les 24 États membres restants de l’UE dans le forum. [149]

- ^ En janvier 2014, le Kazakhstan n’avait publié que des données désaisonnalisées sur le PIB réel jusqu’au quatrième trimestre 2009, le bureau des statistiques n’ayant pas encore publié les données pour 2010-13. [152]

- ^ La Moldavie n’avait, en janvier 2014, publié que des données désaisonnalisées sur le PIB réel jusqu’au quatrième trimestre 2010, le bureau des statistiques n’ayant pas encore publié les données pour 2011-13. [156]

Détails spécifiques au pays sur les délais de récession

L’Islande est tombée dans une dépression économique en 2008 suite à l’effondrement de son système bancaire ( voir crise financière islandaise de 2008-2011 ). À la mi-2012, l’Islande est considérée comme l’une des réussites de la reprise en Europe, en grande partie grâce à une dévaluation de la monnaie qui a effectivement réduit les salaires de 50 %, rendant les exportations plus compétitives. [177]

Les pays suivants ont connu une récession à partir du quatrième trimestre 2007 : États-Unis, [22]

Les pays suivants ont déjà connu une récession au premier trimestre 2008 : Lettonie, [178] Irlande, [179] Nouvelle-Zélande, [180] et Suède. [22]

Les pays/territoires suivants ont connu une récession à partir du deuxième trimestre de 2008 : Japon, [181] Hong Kong, [182] Singapour, [183] Italie, [184] Turquie, [22] Allemagne, [185] Royaume-Uni, [22] la zone euro, [186] l’Union européenne, [22] et l’OCDE. [22]

Les pays/territoires suivants ont connu une récession à partir du troisième trimestre de 2008 : Espagne [187] et Taïwan. [188]

Les pays/territoires suivants ont connu une récession à partir du quatrième trimestre 2008 : Suisse. [189]

La Corée du Sud a miraculeusement évité la récession avec un PIB redevenant positif avec une expansion de 0,1 % au premier trimestre de 2009. [190]

Parmi les sept plus grandes économies du monde en termes de PIB, seule la Chine a évité une récession en 2008. Au cours de l’année précédant le troisième trimestre de 2008, la Chine a enregistré une croissance de 9 %. Jusqu’à récemment, les autorités chinoises considéraient qu’une croissance du PIB de 8 % était nécessaire simplement pour créer suffisamment d’emplois pour les populations rurales se déplaçant vers les centres urbains. [191] Ce chiffre peut être plus précisément considéré comme étant de 5 à 7 % maintenant [ quand ? ] que la principale croissance de la population active recule. [ citation nécessaire ]

L’Ukraine est entrée dans une dépression technique en janvier 2009 avec une croissance du PIB de -20 %, en comparant sur une base mensuelle avec le niveau du PIB en janvier 2008 . 2008. [193] Mesurée d’un trimestre à l’autre par les variations du PIB réel corrigé des variations saisonnières, l’Ukraine a été plus précisément en récession/dépression tout au long des quatre trimestres, du T2-2008 au T1-2009 (avec des variations respectives en glissement trimestriel de : -0,1 %, -0,5 %, -9,3 %, -10,3 %), et les deux trimestres du T3-2012 au T4-2012 (avec des variations respectives de : -1,5 % et -0,8 %). [194]

Le Japon était en reprise au milieu des années 2000 mais est retombé dans la récession et la déflation en 2008. [195] La récession au Japon s’est intensifiée au quatrième trimestre 2008 avec une croissance du PIB de −12,7 %, [196] et s’est encore aggravée. au premier trimestre 2009 avec une croissance du PIB de −15,2 %. [197]

Instabilité politique liée à la crise économique

Le 26 février 2009, un briefing sur le renseignement économique a été ajouté aux briefings quotidiens sur le renseignement préparés pour le président des États-Unis . Cet ajout reflète l’évaluation des agences de renseignement américaines selon laquelle la crise financière mondiale présente une menace sérieuse pour la stabilité internationale. [198]

Le mouvement anti-austérité en Espagne , mai 2011

Le mouvement anti-austérité en Espagne , mai 2011

Business Week a déclaré en mars 2009 que l’instabilité politique mondiale augmente rapidement en raison de la crise financière mondiale et crée de nouveaux défis qui doivent être gérés. [199] L’Associated Press a rapporté en mars 2009 que : Les États-Unis « Le directeur du renseignement national Dennis Blair a déclaré que la faiblesse économique pourrait conduire à l’instabilité politique dans de nombreux pays en développement. [200] Même certains pays développés connaissent une instabilité politique. [201] NPR rapporte que David Gordon, un ancien officier du renseignement qui dirige maintenant des recherches au sein du groupe Eurasia, a déclaré: “Beaucoup, sinon la plupart, des grands pays ont de la place pour s’adapter aux ralentissements économiques sans avoir une instabilité politique à grande échelle si nous sommes dans une récession de durée normale. Si vous êtes dans une période beaucoup plus longue ralentissement, alors tous les paris sont ouverts.” [202]

Les politologues ont fait valoir que la stase économique a déclenché un mouvement social qui s’est exprimé par des protestations sur une variété de questions à travers le monde en développement. Au Brésil, des jeunes mécontents se sont rassemblés contre une légère hausse des tarifs de bus ; [203] en Turquie, ils ont fait campagne contre la conversion d’un parc en centre commercial [204] et en Israël, ils ont protesté contre les loyers élevés à Tel-Aviv. Dans tous ces cas, la cause immédiate apparente de la protestation a été amplifiée par la souffrance sociale sous-jacente induite par la grande récession.

En janvier 2009, les dirigeants du gouvernement islandais ont été contraints de convoquer des élections deux ans plus tôt après que le peuple islandais a organisé des manifestations de masse et s’est heurté à la police en raison de la gestion de l’économie par le gouvernement. [201] Des centaines de milliers de personnes ont manifesté en France contre la politique économique du président Sarkozy. [205] Incités par la crise financière en Lettonie, l’opposition et les syndicats y ont organisé un rassemblement contre le cabinet du premier ministre Ivars Godmanis. Le rassemblement a rassemblé entre 10 et 20 000 personnes. Dans la soirée, le rassemblement s’est transformé en émeute. La foule s’est déplacée vers le bâtiment du parlement et a tenté de s’y introduire de force, mais a été repoussée par la police de l’État. Fin février, de nombreux Grecs ont pris part à une grève générale massive en raison de la situation économique et ils ont fermé des écoles, des aéroports et de nombreux autres services en Grèce. [206] La police et les manifestants se sont affrontés en Lituanie où des personnes qui protestaient contre les conditions économiques ont été abattues avec des balles en caoutchouc. [207] Les communistes et d’autres se sont rassemblés à Moscou pour protester contre les plans économiques du gouvernement russe. [208] Cependant, l’impact a été modéré en Russie, dont l’économie a profité des prix élevés du pétrole. [209]

Les pays asiatiques ont connu divers degrés de protestation. [210] Des protestations ont également eu lieu en Chine alors que les demandes d’exportation de l’Occident ont été considérablement réduites et que le chômage a augmenté. Au-delà de ces protestations initiales, le mouvement de protestation s’est développé et s’est poursuivi en 2011. Fin 2011, la manifestation Occupy Wall Street a eu lieu aux États-Unis, engendrant plusieurs ramifications connues sous le nom de mouvement Occupy .

En 2012, les difficultés économiques en Espagne ont renforcé le soutien aux mouvements sécessionnistes. En Catalogne, le soutien au mouvement sécessionniste a dépassé. Le 11 septembre, une marche pro-indépendance a attiré une foule que la police a estimée à 1,5 million de personnes. [211]

Réponses politiques

La phase financière de la crise a conduit à des interventions d’urgence dans de nombreux systèmes financiers nationaux. Alors que la crise se transformait en véritable récession dans de nombreuses grandes économies, la relance économique destinée à relancer la croissance économique est devenue l’outil politique le plus courant. Après avoir mis en place des plans de sauvetage du système bancaire, les grands pays développés et émergents ont annoncé des plans de redressement de leurs économies. En particulier, des plans de relance économique ont été annoncés en Chine , aux États-Unis et dans l’ Union européenne . [212] Au dernier trimestre de 2008, la crise financière a vu le groupe des grandes économies du G-20 prendre une nouvelle importance en tant que centre de la gestion de la crise économique et financière.

Réponses politiques des États-Unis

Avoirs de la Réserve fédérale en titres du Trésor et en titres adossés à des créances hypothécaires

Avoirs de la Réserve fédérale en titres du Trésor et en titres adossés à des créances hypothécaires

Le gouvernement américain a adopté l’ Emergency Economic Stabilization Act de 2008 (EESA ou TARP) en octobre 2008. Cette loi comprenait 700 milliards de dollars de financement pour le « Troubled Assets Relief Program » (TARP). Suivant un modèle initié par le plan de sauvetage bancaire du Royaume-Uni , [213] [214] 205 milliards de dollars ont été utilisés dans le cadre du programme d’achat de capitaux pour prêter des fonds aux banques en échange d’actions privilégiées versant des dividendes. [215] [216]

Le 17 février 2009, le président américain Barack Obama a signé l’ American Recovery and Reinvestment Act of 2009 , un plan de relance de 787 milliards de dollars avec un large éventail de dépenses et de réductions d’impôts.[217] Plus de 75 milliards de dollars du paquet ont été spécifiquement alloués à des programmes qui aident les propriétaires en difficulté. Ce programme était appelé Plan d’abordabilité et de stabilité pour les propriétaires. [218]

La Réserve fédérale américaine (banque centrale) a abaissé les taux d’intérêt et augmenté considérablement la masse monétaire pour aider à faire face à la crise. Le New York Times a rapporté en février 2013 que la Fed continuait de soutenir l’économie avec diverses mesures de relance monétaire : « La Fed, qui a amassé près de 3 000 milliards de dollars en bons du Trésor et en titres adossés à des créances hypothécaires pour promouvoir davantage d’emprunts et de prêts, étend ces avoirs. de 85 milliards de dollars par mois jusqu’à ce qu’il constate une nette amélioration sur le marché du travail. Il prévoit de maintenir les taux d’intérêt à court terme proches de zéro encore plus longtemps, au moins jusqu’à ce que le taux de chômage tombe en dessous de 6,5 %. [219]

Réponses politiques en Asie-Pacifique

Le 15 septembre 2008, la Chine a réduit son taux d’intérêt pour la première fois depuis 2002. L’Indonésie a réduit son taux au jour le jour, auquel les banques commerciales peuvent emprunter des fonds au jour le jour auprès de la banque centrale, de deux points de pourcentage à 10,25 %. La Reserve Bank of Australia a injecté près de 1,5 milliard de dollars dans le système bancaire, soit près de trois fois plus que les besoins estimés du marché. La Reserve Bank of India a ajouté près de 1,32 milliard de dollars, grâce à une opération de refinancement, sa plus importante depuis au moins un mois.[220]

Le 9 novembre 2008, le programme de relance économique chinois , un plan de relance de 4 000 milliards de RMB (586 milliards de dollars), a été annoncé par le gouvernement central de la République populaire de Chine dans sa plus grande initiative pour empêcher la crise financière mondiale de frapper le monde. deuxième plus grande économie. Un communiqué publié sur le site Internet du gouvernement indique que le Conseil des affaires d’État a approuvé un plan visant à investir 4 000 milliards de yuans (586 milliards de dollars) dans les infrastructures et la protection sociale d’ici la fin de 2010. Le plan de relance a été investi dans des domaines clés tels que le logement, les infrastructures rurales, les transports. , la santé et l’éducation, l’environnement, l’industrie, la reconstruction après une catastrophe, la création de revenus, les réductions d’impôts et les finances.

Plus tard ce mois-là, l’économie chinoise axée sur les exportations commençait à ressentir l’impact du ralentissement économique aux États-Unis et en Europe, malgré le fait que le gouvernement avait déjà réduit les taux d’intérêt directeurs à trois reprises en moins de deux mois dans le but de stimuler l’expansion économique. Le 28 novembre 2008, le Ministère des finances de la République populaire de Chine et l’ Administration nationale des impôts ont annoncé conjointement une augmentation des taux de dégrèvement de la taxe à l’exportation sur certains biens à forte intensité de main-d’œuvre. Ces abattements fiscaux supplémentaires ont eu lieu le 1er décembre 2008. [221]

Le plan de relance a été accueilli par les dirigeants mondiaux et les analystes comme plus important que prévu et un signe qu’en stimulant sa propre économie, la Chine contribue à stabiliser l’économie mondiale. La nouvelle de l’annonce du plan de relance a fait grimper les marchés du monde entier. Cependant, Marc Faber a affirmé qu’il pensait que la Chine était toujours en récession le 16 janvier.

À Taïwan, la banque centrale a déclaré le 16 septembre 2008 qu’elle réduirait ses ratios de réserves obligatoires pour la première fois en huit ans. La banque centrale a ajouté 3,59 milliards de dollars sur le marché interbancaire des devises étrangères le même jour. La Banque du Japon a injecté 29,3 milliards de dollars dans le système financier le 17 septembre 2008 et la Banque de réserve d’Australie a ajouté 3,45 milliards de dollars le même jour. [222]

Dans les économies en développement et émergentes, les réponses à la crise mondiale ont principalement consisté en une politique monétaire de taux bas (Asie et Moyen-Orient principalement) couplée à la dépréciation de la devise par rapport au dollar. Des plans de relance ont également été lancés dans certains pays d’Asie, au Moyen-Orient et en Argentine. En Asie, les plans représentaient généralement 1 à 3 % du PIB, à l’exception notable de la Chine qui a annoncé un plan représentant 16 % du PIB (6 % du PIB par an).

Réponses politiques européennes

Jusqu’en septembre 2008, les mesures politiques européennes étaient limitées à un petit nombre de pays (Espagne et Italie). Dans les deux pays, les mesures étaient dédiées aux ménages (réductions d’impôts) réforme du système fiscal pour soutenir des secteurs spécifiques comme le logement. La Commission européenne a proposé un plan de relance de 200 milliards d’euros à mettre en œuvre au niveau européen par les pays. Début 2009, le Royaume-Uni et l’Espagne ont achevé leurs plans initiaux, tandis que l’Allemagne a annoncé un nouveau plan.

Le 29 septembre 2008, les autorités belges, luxembourgeoises et néerlandaises ont partiellement nationalisé Fortis . Le gouvernement allemand a renfloué Hypo Real Estate .

Le 8 octobre 2008, le gouvernement britannique a annoncé un plan de sauvetage bancaire d’environ 500 milliards de livres [223] (850 milliards de dollars à l’époque). Le plan comprend trois parties. Les premiers 200 milliards de livres sterling seraient versés aux banques dans la pile de liquidités. La deuxième partie consistera pour le gouvernement de l’État à augmenter le marché des capitaux au sein des banques. Parallèlement à cela, 50 milliards de livres sterling seront mis à disposition si les banques en avaient besoin, enfin le gouvernement annulera tout prêt éligible entre les banques britanniques avec une limite à 250 milliards de livres sterling.

Début décembre 2008, le ministre allemand des Finances, Peer Steinbrück, a indiqué un manque de confiance dans un «grand plan de sauvetage» et une réticence à dépenser plus d’argent pour faire face à la crise. [224] En mars 2009, la présidence de l’Union européenne a confirmé que l’UE résistait à l’époque fortement à la pression américaine pour augmenter les déficits budgétaires européens. [225]

À partir de 2010, le Royaume-Uni a lancé un programme d’assainissement budgétaire pour réduire les niveaux d’endettement et de déficit tout en stimulant la reprise économique. [226] D’autres pays européens ont également entamé une consolidation budgétaire avec des objectifs similaires. [227]

Réponses mondiales

Renflouement des banques au Royaume-Uni et aux États-Unis en proportion de leurs PIB.

Renflouement des banques au Royaume-Uni et aux États-Unis en proportion de leurs PIB.

La plupart des réponses politiques à la crise économique et financière ont été prises, comme on l’a vu plus haut, par des nations individuelles. Une certaine coordination a eu lieu au niveau européen, mais la nécessité de coopérer au niveau mondial a conduit les dirigeants à activer l’ entité des grandes économies du G-20 . Un premier sommet consacré à la crise a eu lieu, au niveau des chefs d’État en novembre 2008 ( sommet 2008 du G-20 à Washington ).

Les pays du G-20 se sont réunis lors d’un sommet tenu en novembre 2008 à Washington pour faire face à la crise économique. Outre les propositions de régulation financière internationale, ils se sont engagés à prendre des mesures pour soutenir leur économie et les coordonner, et ont refusé tout recours au protectionnisme.

Un autre sommet du G-20 s’est tenu à Londres en avril 2009. Les ministres des Finances et les dirigeants des banques centrales du G-20 se sont réunis à Horsham , en Angleterre, en mars pour préparer le sommet et se sont engagés à rétablir la croissance mondiale dès que possible. Ils ont décidé de coordonner leurs actions et de stimuler la demande et l’emploi. Ils se sont également engagés à lutter contre toutes les formes de protectionnisme et à maintenir le commerce et les investissements étrangers. Ces actions coûteront 1,1 milliard de dollars. [228]

Ils se sont également engagés à maintenir l’offre de crédit en fournissant davantage de liquidités et en recapitalisant le système bancaire, et à mettre en œuvre rapidement les plans de relance. Quant aux banquiers centraux, ils se sont engagés à maintenir des politiques de taux bas aussi longtemps que nécessaire. Enfin, les dirigeants ont décidé d’aider les pays émergents et en développement, à travers un renforcement du FMI.

Recommandations politiques

Recommandation du FMI

Le FMI a déclaré en septembre 2010 que la crise financière ne se terminerait pas sans une baisse importante du chômage, car des centaines de millions de personnes étaient au chômage dans le monde. Le FMI a exhorté les gouvernements à étendre les filets de sécurité sociale et à créer des emplois alors même qu’ils sont sous pression pour réduire les dépenses. Le FMI a également encouragé les gouvernements à investir dans la formation professionnelle des chômeurs et même les gouvernements de pays, comme celui de la Grèce, présentant un risque d’endettement majeur à se concentrer d’abord sur la reprise économique à long terme en créant des emplois. [229]

Augmentation des taux d’intérêt

La Banque d’Israël a été la première à relever les taux d’intérêt après le début de la récession mondiale. [230] Elle a augmenté les tarifs en août 2009. [230]

Le 6 octobre 2009, l’Australie est devenue le premier pays du G20 à relever son principal taux d’intérêt, la Reserve Bank of Australia faisant passer ses taux de 3,00 % à 3,25 %. [231]

La Norges Bank of Norway et la Reserve Bank of India ont relevé les taux d’intérêt en mars 2010. [232]

Le 2 novembre 2017, la Banque d’Angleterre a relevé les taux d’intérêt pour la première fois depuis mars 2009 de 0,25 % à 0,5 % dans le but de freiner l’inflation.

Comparaisons avec la Grande Dépression