Financiarisation

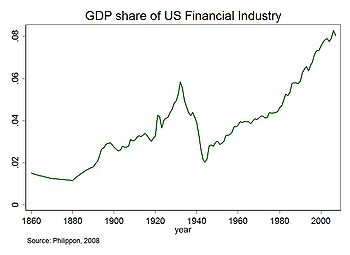

La financiarisation (ou financiarisation en anglais britannique ) est un terme parfois utilisé pour décrire le développement du Capitalisme financier au cours de la période de 1980 à aujourd’hui, au cours de laquelle les ratios d’endettement ont augmenté et les services financiers ont représenté une part croissante du revenu national par rapport à autres secteurs.

Part dans le PIB du secteur financier américain depuis 1860 [1]

Part dans le PIB du secteur financier américain depuis 1860 [1]

La financiarisation décrit un processus économique par lequel l’échange est facilité par l’intermédiaire d’ instruments financiers . La financiarisation peut permettre aux biens, services et risques réels d’être facilement échangeables contre de la monnaie , et ainsi permettre aux gens de rationaliser plus facilement leurs actifs et leurs flux de revenus.

Approches académiques spécifiques

Diverses définitions, axées sur des aspects et des interprétations spécifiques, ont été utilisées :

- Greta Krippner de l’ Université du Michigan écrit que la financiarisation fait référence à un “modèle d’ accumulation dans lequel la réalisation de profits se fait de plus en plus par des canaux financiers plutôt que par le commerce et la production de marchandises “. Dans l’introduction du livre de 2005 Financialization and the World Economy , l’éditeur Gerald A. Epstein a écrit que certains chercheurs ont insisté sur une utilisation beaucoup plus étroite du terme : l’ascendant de la valeur actionnariale comme mode de gouvernance d’entreprise , ou la domination croissante de les systèmes financiers du marché des capitaux plutôt que les systèmes financiers basés sur les banques. Pierre-Yves Gomez et Harry Korine, dans leur livre de 2008Entrepreneurs et démocratie : une théorie politique de la gouvernance d’entreprise , ont identifié une tendance à long terme dans l’évolution de la gouvernance d’entreprise des grandes entreprises et ont montré que la financiarisation est une étape dans ce processus.

- Thomas Marois, s’intéressant aux grands marchés émergents, définit le « Capitalisme financier émergent » comme la phase actuelle d’accumulation, caractérisée par « la fusion des intérêts du capital financier national et étranger dans l’appareil d’État comme les priorités institutionnalisées et la logique sociale globale guidant les actions des gestionnaires de l’État et des élites gouvernementales, souvent au détriment des travailleurs ». [2]

- Selon Gerald A. Epstein, “la financiarisation fait référence à l’importance croissante des Marchés financiers, des motivations financières, des institutions financières et des élites financières dans le fonctionnement de l’économie et de ses institutions gouvernantes, tant au niveau national qu’international”. [3]

- La financiarisation peut être définie comme « la prédominance croissante de l’industrie financière dans la somme totale de l’activité économique, des contrôleurs financiers dans la gestion des entreprises, des actifs financiers parmi les actifs totaux, des titres marchands et particulièrement des actions parmi les actifs financiers, du stock comme marché de contrôle des entreprises dans la détermination des stratégies d’entreprise, et des fluctuations du marché boursier comme déterminant des cycles économiques » (Dore 2002).

- Plus communément, cependant, la financiarisation est comprise comme signifiant le rôle considérablement élargi des motivations financières, des Marchés financiers, des acteurs financiers et des institutions financières dans le fonctionnement des économies nationales et internationales.

- Des interprétations sociologiques et politiques ont également été faites. Dans son livre de 2006, American Theocracy : The Peril and Politics of Radical Religion, Oil, and Borrowed Money in the 21st Century , l’écrivain et commentateur américain Kevin Phillips présente la financiarisation comme « un processus par lequel les services financiers, au sens large, prennent le contrôle de l’économie dominante ». , culturel et politique dans une économie nationale » (268). Phillips considère que la financiarisation de l’économie américaine suit le même schéma qui a marqué le début du déclin de l’Espagne des Habsbourg au XVIe siècle, de l’ Empire commercial néerlandais au XVIIIe siècle et de l’ Empire britannique .au 19ème siècle (il convient également de souligner que la véritable étape finale de chacune de ces économies historiques a été l’ effondrement ):

… les principales puissances économiques ont suivi une progression évolutive : d’abord l’agriculture, la pêche, etc., ensuite le commerce et l’industrie, et enfin la finance. Plusieurs historiens ont développé ce point. Brooks Adams a soutenu que “à mesure que les sociétés se consolident, elles traversent un profond changement intellectuel. L’énergie cesse de se répandre dans l’imagination et prend la forme de capital”.

Jean Cushen explore comment les résultats sur le lieu de travail associés à la financiarisation rendent les employés anxieux et en colère. [4]

Racines

Dans l’expérience américaine, la financiarisation accrue s’est produite parallèlement à la montée du néolibéralisme et des doctrines de marché libre de Milton Friedman et de la Chicago School of Economics à la fin du XXe siècle. Divers économistes universitaires de cette période ont élaboré des rationalisations idéologiques et théoriques et des approches analytiques pour faciliter la déréglementation accrue des systèmes financiers et bancaires.

Dans un article de 1998, Michael Hudson a discuté des économistes précédents qui ont vu les problèmes résultant de la financiarisation. [5] Des problèmes ont été identifiés par John A. Hobson (la financiarisation a permis l’impérialisme britannique), Thorstein Veblen (il agit en opposition aux ingénieurs rationnels), Herbert Somerton Foxwell (la Grande-Bretagne n’utilisait pas la finance pour l’industrie aussi bien que l’Europe), et Rudolf Hilferding (L’Allemagne dépassait la Grande-Bretagne et les États-Unis dans le secteur bancaire qui soutient l’industrie).

Lors de la même conférence de 1998 à Oslo, Erik S. Reinert et Arno Mong Daastøl dans “Production Capitalism vs. Financial Capitalism” ont fourni une bibliographie détaillée sur les écrits passés et ont prophétiquement demandé [6]

Aux États-Unis, probablement plus d’argent a été gagné grâce à l’appréciation de l’immobilier que de toute autre manière. Quelles sont les conséquences à long terme si un pourcentage croissant d’épargne et de richesse, comme il semble maintenant, est utilisé pour gonfler les prix d’actifs déjà existants – immobilier et actions – au lieu de créer de nouvelles productions et innovations ?

Chiffre d’affaires financier par rapport au Produit intérieur brut

D’autres Marchés financiers ont affiché une croissance tout aussi explosive. Les échanges sur les marchés boursiers américains sont passés de 136,0 milliards de dollars (ou 13,1 % du PIB américain) en 1970 à 1 671 milliards de dollars (ou 28,8 % du PIB américain) en 1990. En 2000, les échanges sur les marchés boursiers américains étaient de 14 222 milliards de dollars (144,9 % du PIB). La majeure partie de la croissance du commerce des actions a été directement attribuée à l’introduction et à la diffusion du programme de négociation .

Selon le rapport trimestriel de mars 2007 de la Banque des règlements internationaux (voir page 24.) :

Les échanges sur les bourses internationales de produits dérivés ont ralenti au quatrième trimestre 2006. Le chiffre d’affaires combiné des produits dérivés sur taux d’intérêt, sur devises et sur indices boursiers a chuté de 7 % pour s’établir à 431 000 milliards de dollars entre octobre et décembre 2006.

Ainsi, les échanges de produits dérivés – principalement des contrats à terme sur taux d’intérêt, devises étrangères, bons du Trésor, etc. – avaient atteint un niveau de 1 200 billions de dollars, soit 1,2 quadrillion de dollars, par an. En comparaison, le PIB américain en 2006 était de 12,456 billions de dollars.

Marchés à terme

Les données sur le chiffre d’affaires sur les marchés à terme en 1970, 1980 et 1990 sont basées sur le nombre de contrats négociés, qui est rapporté par les bourses organisées, telles que le Chicago Board of Trade , le Chicago Mercantile Exchange et le New York Commodity. Exchange, et compilées dans les annexes de données des rapports annuels de la US Commodity Futures Trading Commission. Les diagrammes circulaires ci-dessous montrent le changement radical dans les types de contrats à terme négociés de 1970 à 2004.

Pendant un siècle après la création des bourses à terme organisées au milieu du XIXe siècle, toutes les transactions à terme étaient uniquement basées sur les produits agricoles. Mais après la fin du système de taux de change fixe adossé à l’or en 1971, les contrats basés sur des devises étrangères ont commencé à être négociés. Après la déréglementation des taux d’intérêt par la Banque d’Angleterre puis la Réserve fédérale américaine à la fin des années 1970, des contrats à terme basés sur diverses obligations et taux d’intérêt ont commencé à être négociés. Le résultat a été que les contrats à terme financiers – basés sur des éléments tels que les taux d’intérêt, les devises ou les indices boursiers – en sont venus à dominer les marchés à terme.

La valeur en dollars du chiffre d’affaires sur les marchés à terme est obtenue en multipliant le nombre de contrats négociés par la valeur moyenne par contrat de 1978 à 1980, qui a été calculée dans une étude de l’American Council of Life Insurers (ACLI) en 1981. Les chiffres pour les années précédentes ont été estimées sur la base d’un ajustement exponentiel généré par ordinateur de données de 1960 à 1970, avec 1960 fixé à 165 milliards de dollars, soit la moitié du chiffre de 1970, sur la base d’un graphique accompagnant les données ACLI, qui a montré que le nombre de contrats à terme négociés en 1961 et les années précédentes représentaient environ la moitié du nombre échangé en 1970.

Selon les données de l’ALCI, la valeur moyenne des contrats de taux d’intérêt est environ dix fois supérieure à celle des produits agricoles et autres, tandis que la valeur moyenne des contrats de change est le double de celle des produits agricoles et autres. (À partir de la mi-1993, le Chicago Mercantile Exchange lui-même a commencé à publier chaque mois les chiffres de la valeur nominale des contrats négociés au CME. En novembre 1993, le CME s’est vanté d’avoir établi un nouveau record mensuel de 13,466 millions de contrats négociés, représentant une valeur en dollars de 8 800 milliards de dollars. À la fin de 1994, cette valeur mensuelle avait doublé. Le 3 janvier 1995, le CME s’est vanté que son volume total pour 1994 avait bondi de 54 %, pour atteindre 226,3 millions de contrats négociés, d’une valeur de près de 200 000 milliards de dollars. Peu de temps après, le CME a cessé de fournir un chiffre pour la valeur en dollars des contrats négociés.)

Les contrats à terme sont un “contrat d’achat ou de vente d’un article homogène très courant à une date future pour un prix spécifique”. La valeur nominale d’un contrat à terme est très différente du risque lié à l’engagement dans ce contrat. Prenons deux parties qui s’engagent dans un contrat d’échange de 5 000 boisseaux de blé à 8,89 $ le boisseau le 17 décembre 2012. La valeur nominale du contrat serait de 44 450 $ (5 000 boisseaux x 8,89 $). Mais quel est le risque ? Pour l’acheteur. le risque est que le vendeur ne soit pas en mesure de livrer le blé à la date indiquée. Cela signifie que l’acheteur doit acheter le blé à quelqu’un d’autre ; c’est ce qu’on appelle le « marché au comptant ». Supposons que le prix au comptant du blé le 17 décembre 2012 est de 10 $ le boisseau. Cela signifie que le coût d’achat du blé est de 50 000 $ (5 000 boisseaux x 10 $). L’acheteur aurait donc perdu 5 550 $ (50 000 $ moins 44 450 $), soit la différence de coût entre le prix du contrat et le prix au comptant. En outre, les contrats à terme sont négociés via des bourses, ce qui garantit que si une partie revient sur sa part du marché, (1) cette partie est mise sur liste noire pour ne pas conclure de tels contrats à l’avenir et (2) la partie lésée est assurée contre la perte par l’échange. Si la perte est si importante que l’échange ne peut pas la couvrir, les membres de l’échange compensent la perte. Un autre facteur atténuant à prendre en compte est qu’il est extrêmement peu probable qu’un actif liquide couramment négocié, comme l’or, le blé ou l’indice boursier S&P 500, ait une valeur future de 0 $ ; ainsi le risque de contrepartie est limité à quelque chose de sensiblement inférieur à la valeur nominale. ou la différence de coût entre le prix du contrat et le prix au comptant. En outre, les contrats à terme sont négociés via des bourses, ce qui garantit que si une partie revient sur sa part du marché, (1) cette partie est mise sur liste noire pour ne pas conclure de tels contrats à l’avenir et (2) la partie lésée est assurée contre la perte par l’échange. Si la perte est si importante que l’échange ne peut pas la couvrir, les membres de l’échange compensent la perte. Un autre facteur atténuant à prendre en compte est qu’il est extrêmement peu probable qu’un actif liquide couramment négocié, comme l’or, le blé ou l’indice boursier S&P 500, ait une valeur future de 0 $ ; ainsi le risque de contrepartie est limité à quelque chose de sensiblement inférieur à la valeur nominale. ou la différence de coût entre le prix du contrat et le prix au comptant. En outre, les contrats à terme sont négociés via des bourses, ce qui garantit que si une partie revient sur sa part du marché, (1) cette partie est mise sur liste noire pour ne pas conclure de tels contrats à l’avenir et (2) la partie lésée est assurée contre la perte par l’échange. Si la perte est si importante que l’échange ne peut pas la couvrir, les membres de l’échange compensent la perte. Un autre facteur atténuant à prendre en compte est qu’il est extrêmement peu probable qu’un actif liquide couramment négocié, comme l’or, le blé ou l’indice boursier S&P 500, ait une valeur future de 0 $ ; ainsi le risque de contrepartie est limité à quelque chose de sensiblement inférieur à la valeur nominale. qui garantissent que si une partie renonce à sa part du marché, (1) cette partie est exclue de la conclusion de tels contrats à l’avenir et (2) la partie lésée est assurée contre la perte par l’échange. Si la perte est si importante que l’échange ne peut pas la couvrir, les membres de l’échange compensent la perte. Un autre facteur atténuant à prendre en compte est qu’il est extrêmement peu probable qu’un actif liquide couramment négocié, comme l’or, le blé ou l’indice boursier S&P 500, ait une valeur future de 0 $ ; ainsi le risque de contrepartie est limité à quelque chose de sensiblement inférieur à la valeur nominale. qui garantissent que si une partie renonce à sa part du marché, (1) cette partie est exclue de la conclusion de tels contrats à l’avenir et (2) la partie lésée est assurée contre la perte par l’échange. Si la perte est si importante que l’échange ne peut pas la couvrir, les membres de l’échange compensent la perte. Un autre facteur atténuant à prendre en compte est qu’il est extrêmement peu probable qu’un actif liquide couramment négocié, comme l’or, le blé ou l’indice boursier S&P 500, ait une valeur future de 0 $ ; ainsi le risque de contrepartie est limité à quelque chose de sensiblement inférieur à la valeur nominale. puis les membres de l’échange compensent la perte. Un autre facteur atténuant à prendre en compte est qu’il est extrêmement peu probable qu’un actif liquide couramment négocié, comme l’or, le blé ou l’indice boursier S&P 500, ait une valeur future de 0 $ ; ainsi le risque de contrepartie est limité à quelque chose de sensiblement inférieur à la valeur nominale. puis les membres de l’échange compensent la perte. Un autre facteur atténuant à prendre en compte est qu’il est extrêmement peu probable qu’un actif liquide couramment négocié, comme l’or, le blé ou l’indice boursier S&P 500, ait une valeur future de 0 $ ; ainsi le risque de contrepartie est limité à quelque chose de sensiblement inférieur à la valeur nominale.

Accélération de la croissance du secteur financier

Le secteur financier est une industrie clé dans les économies développées, où il représente une part importante du PIB et une importante source d’emplois. Les services financiers ( banque , assurance , investissement, etc.) ont été pendant longtemps un secteur puissant de l’économie dans de nombreux pays économiquement développés. Ces activités ont également joué un rôle clé dans la facilitation de la mondialisation économique .

Histoire du début du XXe siècle aux États-Unis

Dès le début du XXe siècle, un petit nombre d’entreprises du secteur financier contrôlaient la part du lion de la richesse et du pouvoir du secteur financier. La notion d’« oligarchie financière » américaine a été discutée dès 1913. Dans un article intitulé « Notre oligarchie financière », Louis Brandeis , nommé en 1913 à la Cour suprême des États-Unis , écrivait : « Nous croyons qu’aucune méthode de réglementation n’a jamais été ou peut être conçue pour éliminer la menace inhérente au monopole privé et au pouvoir commercial écrasant” dont sont investies les entreprises du secteur financier américain. [7] Il y a eu les premières enquêtes sur la concentration du pouvoir économique du secteur financier américain,Chambre des représentants des États-Unis , qui en 1912 a découvert que le contrôle du crédit en Amérique était concentré entre les mains d’un petit groupe d’entreprises de Wall Street qui utilisaient leurs positions pour accumuler un vaste pouvoir économique. [8] Lorsqu’en 1911 la Standard Oil a été démantelée en tant que monopole illégal par le gouvernement américain, la concentration du pouvoir dans le secteur financier américain n’a pas changé. [9]

Les principaux acteurs des entreprises du secteur financier ont également pris part à la conception de la banque centrale des États-Unis. En novembre 1910, les cinq chefs des sociétés du secteur financier les plus puissantes du pays se sont réunis pour une réunion secrète sur Jekyll Island avec le sénateur américain Nelson W. Aldrich et le secrétaire adjoint du Département du Trésor américain A. Piatt Andrew et ont établi les plans de la Réserve fédérale américaine. Système . [dix]

Déréglementation et croissance accélérée

Dans les années 1970, le secteur financier représentait un peu plus de 3 % du Produit intérieur brut (PIB) total de l’économie américaine [11] , tandis que le total des actifs financiers de toutes les banques d’investissement (c’est-à-dire les courtiers en valeurs mobilières) représentait moins de 2 % du PIB américain [12] La période allant du New Deal aux années 1970 a été qualifiée d’ère de la “banque ennuyeuse” parce que les banques qui acceptaient des dépôts et accordaient des prêts à des particuliers n’avaient pas le droit de s’engager dans des investissements impliquant une ingénierie financière créative. et la banque d’ investissement [13]

La déréglementation fédérale américaine dans les années 1980 de nombreux types de pratiques bancaires a ouvert la voie à la croissance rapide de la taille, de la rentabilité et du pouvoir politique du secteur financier. Ces pratiques du secteur financier comprenaient la création de titres adossés à des créances hypothécaires privées [14] et des approches plus spéculatives de la création et de la négociation de dérivés basés sur de nouveaux modèles quantitatifs de risque et de valeur. [15] Wall Street a intensifié la pression sur le Congrès des États-Unis pour plus de déréglementation, y compris pour l’abrogation de Glass-Steagall , une loi du New Deal qui, entre autres, interdit à une banque qui accepte des dépôts de fonctionner comme une banque d’investissement depuis le ce dernier comporte des risques plus importants.[16]

En raison de cette financiarisation rapide, le secteur financier s’est considérablement développé en l’espace de quelques décennies. En 1978, le secteur financier représentait 3,5 % de l’économie américaine (c’est-à-dire qu’il représentait 3,5 % du PIB américain), mais en 2007, il avait atteint 5,9 %. Les bénéfices du secteur financier américain en 2009 étaient six fois plus élevés en moyenne qu’en 1980, par rapport aux bénéfices du secteur non financier, qui étaient en moyenne un peu plus du double de ce qu’ils étaient en 1980. Les bénéfices du secteur financier ont augmenté de 800%, ajustés pour l’inflation , de 1980 à 2005. Par rapport au reste de l’économie, les bénéfices du secteur non financier américain ont augmenté de 250 % au cours de la même période. Pour le contexte, les bénéfices du secteur financier des années 1930 à 1980 ont augmenté au même rythme que le reste de l’économie américaine. [17]

A titre d’illustration du pouvoir accru du secteur financier sur l’économie, les banques commerciales détenaient en 1978 1 200 milliards de dollars (millions de millions) d’actifs, ce qui équivaut à 53 % du PIB des États-Unis. À la fin de l’année 2007, les banques commerciales détenaient 11,8 billions de dollars d’actifs, ce qui équivaut à 84 % du PIB américain. Les banques d’investissement (courtiers en valeurs mobilières) détenaient 33 milliards de dollars (milliers de millions) d’actifs en 1978 (équivalant à 1,3 % du PIB américain), mais détenaient 3,1 billions de dollars d’actifs (équivalant à 22 % du PIB américain) en 2007. Les titres qui étaient si déterminants dans le déclenchement de la Crise financière de 2007-2008 , les titres adossés à des actifs, y compris les Titres de créance garantis(CDO) étaient pratiquement inexistants en 1978. En 2007, ils représentaient 4,5 billions de dollars d’actifs, soit 32 % du PIB américain. [18]

Le développement de l’effet de levier et des Dérivés financiers

L’une des caractéristiques les plus notables de la financiarisation a été le développement du surendettement (plus de capital emprunté et moins de capital propre) et, en tant qu’outil connexe, des Dérivés financiers : instruments financiers dont le prix ou la valeur est dérivé du prix ou de la valeur des un autre instrument financier sous-jacent. Ces instruments, dont l’objectif initial était la couverture et la gestion des risques, sont devenus à part entière des actifs financiers largement négociés. Les types de produits dérivés les plus courants sont les contrats à terme, les swaps et les options. Au début des années 1990, un certain nombre de banques centrales du monde entier ont commencé à étudier le volume d’activité sur les marchés dérivés et à communiquer les résultats à la Banque des règlements internationaux.

Au cours des dernières années, le nombre et les types de Dérivés financiers ont énormément augmenté. En novembre 2007, commentant la crise financière déclenchée par l’effondrement des prêts hypothécaires à risque aux États-Unis, le Credit Bubble Bulletin de Doug Noland , sur Asia Times Online, notait :

L’ampleur du problème de l'”assurance” du crédit est stupéfiante. Selon la Banque des règlements internationaux, le marché de gré à gré des swaps sur défaut de crédit (CDS) est passé de 4,7 TN $ à la fin de 2004 à 22,6 TN $ à la fin de 2006. D’après l’ International Swaps and Derivatives Association, nous savons que le volume notionnel total de crédit les dérivés ont bondi d’environ 30% au cours du premier semestre à 45,5 TN $. Et d’après le contrôleur de la monnaie, les positions totales des banques commerciales américaines sur les dérivés de crédit sont passées de 492 milliards de dollars au début de 2003 à 11,8 milliards de dollars en juin dernier…. [ citation nécessaire ]

Une inconnue majeure concernant les produits dérivés est le montant réel de trésorerie derrière une transaction. Un contrat dérivé d’une valeur notionnelle de millions de dollars peut en réalité ne coûter que quelques milliers de dollars. Par exemple, un swap de taux d’intérêtpourrait être basée sur l’échange des paiements d’intérêts sur 100 millions de dollars en bons du Trésor américain à un taux d’intérêt fixe de 4,5 %, contre le taux d’intérêt variable de 100 millions de dollars en créances sur cartes de crédit. Ce contrat impliquerait au moins 4,5 millions de dollars en paiements d’intérêts, bien que la valeur théorique puisse être rapportée à 100 millions de dollars. Cependant, le “coût” réel du contrat de swap représenterait une petite fraction des 4,5 millions de dollars minimaux de paiements d’intérêts. La difficulté de déterminer exactement combien vaut ce contrat de swap, lorsqu’il est comptabilisé dans les livres d’une institution financière, est typique des inquiétudes de nombreux experts et régulateurs face à la croissance explosive de ces types d’instruments.

Contrairement aux idées reçues aux États-Unis, le plus grand centre financier pour les produits dérivés (et pour les changes) est Londres. Selon MarketWatch le 7 décembre 2006 ,

Le marché mondial des changes , de loin le plus grand marché financier, est dominé par Londres. Plus de la moitié des transactions sur le marché des produits dérivés sont traitées à Londres, qui chevauche les fuseaux horaires entre l’Asie et les États-Unis. Et les salles des marchés du Square Mile, comme on appelle le quartier financier de la ville de Londres, sont responsables de près de trois quarts des transactions sur les marchés secondaires des titres à revenu fixe.

Effets sur l’économie

À la suite de la Crise financière de 2007-2010 , un certain nombre d’économistes et d’autres ont commencé à affirmer que les services financiers étaient devenus un secteur trop important de l’économie américaine, sans réel avantage pour la société découlant des activités de financiarisation accrue. [19]

En février 2009, le criminologue en col blanc et ancien régulateur financier principal William K. Black a énuméré les façons dont le secteur financier nuit à l’économie réelle. Black a écrit: “Le secteur financier fonctionne comme les canines acérées que l’État prédateur utilise pour déchirer la nation. En plus de siphonner le capital à son propre profit, le secteur financier répartit à tort le capital restant d’une manière qui nuit à l’économie réelle afin de récompenser les élites financières déjà riches qui nuisent à la nation.” [20]

Les pays émergents ont également tenté de développer leur secteur financier, en tant que moteur du développement économique . Un aspect typique est la croissance de la microfinance ou du microcrédit , dans le cadre de l’inclusion financière . [21]

Bruce Bartlett a résumé plusieurs études dans un article de 2013 indiquant que la financiarisation a nui à la croissance économique et contribue à l’inégalité des revenus et à la stagnation des salaires pour la classe moyenne. [22]

Cause des crises financières

Le 15 février 2010, Adair Turner , le chef de la Financial Services Authority britannique , a déclaré que la financiarisation était corrélée à la Crise financière de 2007-2010. Dans un discours prononcé devant la Reserve Bank of India , Turner a déclaré que la crise financière asiatique de 1997-1998 était similaire à la crise de 2008-2009 en ce que “les deux étaient enracinées dans, ou du moins suivies après, des augmentations soutenues de l’importance relative de l’activité financière par rapport à l’activité économique non financière réelle, une « financiarisation » croissante de l’économie ». [23]

Effets sur le système politique

Certains, comme l’ancien économiste en chef du Fonds monétaire international Simon Johnson , ont soutenu que le pouvoir et l’influence accrus du secteur des services financiers avaient fondamentalement transformé la politique américaine, mettant en danger la démocratie représentative elle-même par une influence indue sur le système politique et la capture réglementaire par l’ oligarchie financière. . [24]

Dans les années 1990, de vastes ressources monétaires affluant vers quelques « mégabanques » ont permis à l’oligarchie financière d’acquérir un plus grand pouvoir politique aux États-Unis. Les entreprises de Wall Street ont largement réussi à faire accepter au système politique et aux régulateurs américains l’idéologie de la déréglementation financière et la légalisation d’instruments financiers plus novateurs. [25] Le pouvoir politique a été obtenu par des contributions aux campagnes politiques , par le lobbying de l’industrie financière et par une porte tournantequi a positionné les leaders de l’industrie financière dans des rôles clés d’élaboration des politiques et de réglementation et qui a récompensé les hauts fonctionnaires sympathiques avec des emplois très bien rémunérés à Wall Street après leur service gouvernemental. [26]Le secteur financier a été le principal contributeur aux campagnes politiques depuis au moins les années 1990, contribuant à plus de 150 millions de dollars en 2006. (Cela dépasse de loin le deuxième plus grand secteur politique contributif, le secteur de la santé, qui a contribué à hauteur de 100 millions de dollars en 2006.) De 1990 à 2006, le secteur des valeurs mobilières et des investissements a multiplié par six ses contributions politiques, passant de 12 à 72 millions de dollars par an. Le secteur financier a contribué 1,7 milliard de dollars aux campagnes politiques de 1998 à 2006 et a dépensé 3,4 milliards de dollars supplémentaires en lobbying politique, selon une estimation. [27]

Des responsables politiques tels que le président de la Réserve fédérale, Alan Greenspan , ont appelé à l’autorégulation .

Voir également

- Contrôle des capitaux

- Dérivé (finance)

- Loyer économique

- Crise financière de 2007-2010

- Capital financier

- Économie financière

- Économie du FEU

- Négociation de devises

- Sociologie économique

- Capitalisme tardif

- Néolibéralisme

- Système bancaire parallèle

- Bulle technologique

Remarques

- ^ Thomas Philippon (Département des finances de l’ Université de New York Stern of Business à l’Université de New York ). L’avenir de l’industrie financière . Stern on Finance , 6 novembre 2008.

- ^ Marois, Thomas (2012). États, banques et crise : Capitalisme financier émergent au Mexique et en Turquie . Éditions Edward Elgar.

- ^ Financiarisation de Gerald Epstein , intérêts des rentiers et politique de la banque centrale . Décembre 2001 (cette version, juin 2002 )

- ^ Cushen, J. (2013). Financiarisation en milieu de travail : récits hégémoniques, interventions performatives et travailleur du savoir en colère . Comptabilité, organisations et société , volume 38, numéro 4, mai 2013, pp 314–331.

- ^ Hudson, Michael (septembre 1998). Financial Capitalism v. Industrial Capitalism (Contribution à The Other Canon Conference on Production Capitalism vs. Financial Capitalism Oslo, 3-4 septembre 1998) . Récupéré le 12 mars 2009 .

- ^ Reinert, Erik S. ; Daastøl, Arno Mong (2011). Capitalisme de production contre Capitalisme financier – Symbiose et parasitisme. Une perspective évolutive et bibliographie (PDF) . Documents de travail sur la gouvernance technologique et la dynamique économique no. 36. The Other Canon Foundation , Norvège . Université de technologie de Tallinn, Tallinn.

- ^ Simon Johnson et James Kwak , « 13 banquiers : la prise de contrôle de Wall Street et le prochain effondrement financier », (New York : Pantheon Books, 2010), pp. 28-29

- ^ Simon Johnson et James Kwak, “13 banquiers : la prise de contrôle de Wall Street et le prochain effondrement financier”, (New York : Pantheon Books, 2010), p. 28

- ^ Simon Johnson et James Kwak, “13 banquiers : la prise de contrôle de Wall Street et le prochain effondrement financier”, (New York : Pantheon Books, 2010), p. 26

- ^ Simon Johnson et James Kwak, “13 banquiers : la prise de contrôle de Wall Street et le prochain effondrement financier”, (New York : Pantheon Books, 2010), p. 27

- ^ Simon Johnson et James Kwak, “13 banquiers : la prise de contrôle de Wall Street et le prochain effondrement financier”, (New York : Pantheon Books, 2010), p. 61

- ^ Simon Johnson et James Kwak, “13 banquiers : la prise de contrôle de Wall Street et le prochain effondrement financier”, (New York : Pantheon Books, 2010), p. 63

- ^ Simon Johnson et James Kwak, “13 banquiers : la prise de contrôle de Wall Street et le prochain effondrement financier”, (New York : Pantheon Books, 2010), p. 60-63

- ^ Simon Johnson et James Kwak, “13 banquiers : la prise de contrôle de Wall Street et le prochain effondrement financier”, (New York : Pantheon Books, 2010), p. 76

- ^ Simon Johnson et James Kwak, “13 banquiers: la prise de contrôle de Wall Street et le prochain effondrement financier”, (New York: Pantheon Books, 2010), pp. 78-81

- ^ Simon Johnson et James Kwak, “13 banquiers: la prise de contrôle de Wall Street et le prochain effondrement financier”, (New York: Pantheon Books, 2010), pp. 82-83, 95

- ^ Simon Johnson et James Kwak, “13 banquiers : la prise de contrôle de Wall Street et le prochain effondrement financier”, (New York : Pantheon Books, 2010), p. 60

- ^ Simon Johnson et James Kwak, “13 banquiers : la prise de contrôle de Wall Street et le prochain effondrement financier”, (New York : Pantheon Books, 2010), p. 59

- ^ Megan McCardle. Le coup tranquille . The Atlantic Monthly , mai 2009

- ^ William K. Noir. Comment le serviteur est devenu un prédateur : les cinq défauts fatals de la finance . Le Huffington Post , 19 février 2010.

- ^ Mader, P. (2016). Microfinance et Inclusion Financière . Le manuel d’Oxford sur les sciences sociales de la pauvreté , chap. 37, pages 843-865.

- ^ Bruce Bartlett. La financiarisation comme cause de malaise économique . NY Times , 11 juin 2013.

- ^ Banque de réserve de l’Inde . « Après les crises : évaluer les coûts et les avantages de la libéralisation financière » . Discours prononcé par Lord Adair Turner, président de la Financial Services Authority, Royaume-Uni, lors de la quatorzième conférence commémorative CD Deshmukh le 15 février 2010 à Mumbai.

- ^ Megan McCardle. Le coup tranquille . The Atlantic Monthly , mai 2009

- ^ Simon Johnson et James Kwak, “13 banquiers : la prise de contrôle de Wall Street et le prochain effondrement financier”, (New York : Pantheon Books, 2010), p. 89

- ^ Simon Johnson et James Kwak, “13 banquiers : la prise de contrôle de Wall Street et le prochain effondrement financier”, (New York : Pantheon Books, 2010), p. 90

- ^ Simon Johnson et James Kwak, “13 banquiers : la prise de contrôle de Wall Street et le prochain effondrement financier”, (New York : Pantheon Books, 2010), p. 91

Lectures complémentaires

- Baker, A (2005). IPE, Gouvernance d’entreprise et nouvelle politique de financiarisation : enjeux soulevés par Sarbanes-Oxley [ lien mort permanent ]

- Hein, E., Dodig, N. et Budyldina, N. (2014). Systèmes financiers, économiques et sociaux : École française de la régulation, Structures sociales d’accumulation et approches post-keynésiennes comparées (n° 34/2014). Document de travail, Institut d’économie politique internationale de Berlin.

- Lavoie, Marc (hiver 2012-2013). « Financiarisation, néo-libéralisme et sécurisation ». Journal d’économie post-keynésienne . 35 (2): 215–233. doi : 10.2753/pke0160-3477350203 . JSTOR 23469991 .

- Martin, Randy (2002). Financiarisation de la vie quotidienne . Travail en crise. Philadelphie : Temple University Press . ISBN 978-1566399883.

- Orhangazi, O (2008). ” La financiarisation et l’économie américaine “, Edward Elgar Publishing.

- Orhangazi, O. 2008. « Financiarisation et accumulation de capital dans le secteur des entreprises non financières : une enquête théorique et empirique sur l’économie américaine, 1973-2003 » Cambridge Journal of Economics, 32(6) : 863–886.

- Gomez P.-Y. & Korine H., (2008), Entrepreneurs and Democracy: A Political Theory of Corporate Governance, Cambridge University Press: Cambridge UK, ISBN 978-0-521-85638-6

- Marois, Thomas (2012) « Finance, capital financier et financiarisation ». Dans : Fine, Ben et Saad Filho, Alfredo, (eds.), The Elgar Companion to Marxist Economics. Cheltenham : Edward Elgar.

Liens externes

- Blackburn, Robin (mars-avril 2008). “Crise des subprimes” . Nouvelle revue de gauche . Nouvelle revue de gauche. 50 .

- Bresser-Pereira, Luiz Carlos (mai 2010). La crise financière mondiale et un nouveau capitalisme ? (papier 592) (PDF) . Institut d’économie de Levy .

- Cushen, Jean (mai 2013). “La financiarisation en milieu de travail : les récits hégémoniques, les interventions performatives et le travailleur du savoir en colère” (PDF) . Comptabilité, Organisations et Société . ScienceDirect . 38 (4): 314–331. doi : 10.1016/j.aos.2013.06.001 .

- Epstein, Gerald A. (2005), “Introduction : Financialization and the World Economy”, in Epstein, Gerald A. (éd.), Financialization and the world economy , Cheltenham, UK Northampton, Massachusetts : Edward Elgar Pub, pp. 3 –16, ISBN 9781845429652. PDF.

- Foster, John Bellamy (décembre 2006). “Capital monopolistique-financier” . Bilan mensuel . Revue mensuelle de la Fondation. 58 (7) : 1. doi : 10.14452/MR-058-07-2006-11_1 .

- Foster, John Bellamy (avril 2007). « La financiarisation du capitalisme » . Bilan mensuel . Revue mensuelle de la Fondation. 58 (11) : 1. doi : 10.14452/MR-058-11-2007-04_1 .

- Foster, John Bellamy (avril 2008). “La financiarisation du capital et la crise” . Bilan mensuel . Revue mensuelle de la Fondation. 59 (11) : 1. doi : 10.14452/MR-059-11-2008-04_1 .

- Krippner, Greta R. (mai 2005). “La financiarisation de l’économie américaine”. Revue socio-économique . Journaux d’Oxford . 3 (2): 173–208. doi : 10.1093/SER/mwi008 . S2CID 53957580 .

- Moyers, Bill (hôte) ; Bogle, John (invité) (28 septembre 2007). “Bill Moyers parle avec John Bogle” . Journal de Bill Moyers . PBS .

John Bogle , fondateur et PDG à la retraite du groupe de fonds communs de placement Vanguard, explique comment le système financier a submergé le système productif, sur Bill Moyers Journal

- Orhangazi, Özgür (octobre 2007). Financiarisation et accumulation de capital dans le secteur des entreprises non financières : une enquête théorique et empirique sur l’économie américaine : 1973-2003 (PDF) . Institut de recherche en économie politique (PERI).Document de travail no. 149.

- Orhangazi, Özgür (2008). Financiarisation et économie américaine . Cheltenham, Royaume-Uni Northampton, Massachusetts : Edward Elgar. ISBN 9781848440166. Aperçu.

- Palley, Thomas I. (novembre 2007). La financiarisation : qu’est-ce que c’est et pourquoi c’est important (article 525) (PDF) . Institut d’économie de Levy .

- Scholte, Jan Aart (5 juin 2013). « Crise financière mondiale et société civile : implications pour la démocratie mondiale (conférence) » .

DRadio Wissen Hörsaal (introduction en allemand, conférence en anglais)

- Thomson, Frances; Dutta, Sahil (janvier 2016). Financiarisation : une introduction . Institut transnational .

- Tori, Daniele; Onaran, Özlem (janvier 2018). “Les effets de la financiarisation sur l’investissement: preuves à partir de données au niveau de l’entreprise pour le Royaume-Uni” (PDF) . Journal d’économie de Cambridge . Journal d’économie de Cambridge (OUP). 42 (5) : 1393-1416. doi : 10.1093/cje/bex085 . S2CID 11904353 .

- Tori, Daniele; Onaran, Özlem (décembre 2018). “Financiarisation, développement financier et investissement. Témoignages des sociétés non financières européennes” (PDF) . Revue socio-économique . Revue socio-économique (OUP). 18 (3): 681–718. doi : 10.1093/ser/mwy044 .

- Vasudevan, Ramaa (novembre-décembre 2008). “La financiarisation : une introduction” . Magazine Dollars & Sens .